- Nagy Klaudia, VIG Alapkezelő –

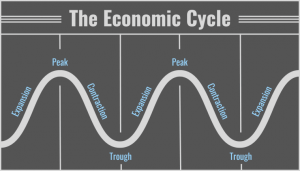

Az emberi élet körforgásához hasonlóan a gazdaságra is jellemző a ciklikusság. Aki figyelemmel kíséri a gazdaságok teljesítményével foglalkozó külföldi és hazai hírportálokat, gyakran találkozhat egy-egy sokk után olyan cikkekkel, amelyekben az elemzők azt fejtegetik, hogy egy adott ország éppen hol tarthat a gazdasági ciklusában. Vannak olyan időszakok, amikor minden fontosabb fundamentális tényező kedvezően alakul (a GDP növekszik, alacsony a munkanélküliség, beruházási aktivitás nő, a részvénypiacok szárnyalnak ), akkor pörög a gazdaság. Viszont van egy pont, ahol eléri a csúcspontját, ahonnan már nincs feljebb, és ezt követően általában megindul egy visszaesés, amikor is a gazdasági szereplők óvatosabbá válnak saját döntéseikkel kapcsolatban (beruházások visszafogása, megtakarítások felhalmozása stb.). Azonban az országok gazdasági aktivitását, teljesítményét számos külső és belső sokkok befolyásolhatják, amelyek ellen fiskális és monetáris politikai eszközökkel igyekszünk védekezni. Minden egyes gazdaságot érintő negatív hatás után, gondolva itt a pénzügyi- és gazdasági világválságokra, olajkrízisre, nemzetközi konfliktusokra vagy a pandémiára, amik alapjaiban rengetik meg a gazdaság pilléreit (pl. bankrendszer stabilitása, költségvetésre nehezedő nyomás, gazdasági szerkezet milyensége, ami iparra vagy szolgáltatásra épülő modell, importfüggőség stb.).

A gazdasági körforgásnak négy szakasza van: a recesszió, a fellendülés/kilábalás, a növekedés és a lassulás. Ennek következtében tudunk befektetéseink között optimalizálni, szektorálisan vagy akár földrajzilag diverzifikálni (kockázatot csökkenteni) – például egy növekedési szakaszban lévő gazdaságban a lehető legnagyobb hozamot realizáljuk, míg leszálló szakaszban pedig a veszteségeinket minimalizáljuk. Ahhoz, hogy meghatározzuk, éppen hol tart a gazdaság a konjunktúra (fellendülés, növekedés) vagy dekonjunktúra (lassulás, recesszió) folyamatában, a gazdaság teljesítményét mérő GDP (bruttó hazai termék) ad elsősorban iránymutatást, de emellett az infláció mértéke, a kamatkörnyezet, a folyó fizetési mérleg, a deviza sérülékenysége, az ország külső megítélése is jelentős szerepet játszik. Ezeknek a mérőszámoknak az ismeretében kirajzolódhat számunkra, hogy éppen melyik szakaszban állhat egy adott ország gazdasági aktivitása. Ennek következtében tudunk befektetéseink között optimalizálni, szektorálisan vagy akár földrajzilag diverzifikálni (kockázatot csökkenteni), hogy a lehető legnagyobb hozamot realizáljuk, vagy éppen a veszteségeinket minimalizáljuk.

A gazdasági ciklusai

forrás: TheStreet.com

A szektorok teljesítménye jelentős mértékben különböző az egyes ciklusokon belül. Egy növekedési pályán lévő gazdaság kockázatosabbnak ítélt szektorai, amik magasabb hozam potenciált ígérnek, mint például a technológiai, kommunikációs szektorok teljesítménye, kiemelkedő ebben az időszakban. A lenti grafikon abban segít, hogy az elmúlt közel 70 év távlatában az S&P 500 Index szektorai hogyan teljesítettek az egyes ciklusokban. Az SPDR American Research kutatása az úgynevezett Leading Economic Indexre (Vezető Gazdasági Index) épül, amely 10 gazdasági mutatót tartalmaz, amelyek tipikusan ez egyes ciklusok fordulópontjait jelzik, lefedve a foglalkoztatást, a fogyasztói várakozásokat és az amerikai gazdaság pénzügyi helyzetét. 1960 és 2019 között összesen 7 recessziós, 7 fellendülési, 12 növekedési és 11 lassulási időszakot azonosítottak.

Az egyes szektorok teljesítménye különféle gazdasági pályák esetén

forrás: MarketsMinutes

Recesszióról akkor beszélünk, amikor legalább két egymást követő negyedév GDP-je negatívvá válik. Ez a gazdaság átmeneti hanyatlásának időszaka, ha ez hosszabb távon fennmarad és szélesebb körű problémát képes okozni a reálgazdaságban (nagyszámú hitel bedőlések, hitelezés teljes leállása, bankrendszer iránti bizalomvesztés, fogyasztás drasztikus visszaesése, nagyarányú munkaerő elbocsátási hullám, magasan beragadt infláció stb.), akkor már válságról beszélünk. Ebben a fázisban az úgynevezett defenzív szektorok (közmű-, egészségügy, alapvető fogyasztási cikkeket gyártó vagy szolgáltató szektorok: élelmiszerek, higiénés cikkek) általában a jobb választás, mivel a fogyasztói magatartás változására kevésbé érzékenyek. Ez annyit jelent, hogy a gazdaság teljesítményétől függetlenül jellemzően van rájuk kereslet. A mért 7 recessziós időszakból 6-ban ezek a szektorok átlagosan 10%-kal magasabb hozamot értek el a teljes piachoz képest. Általában a legrosszabbul teljesítő befektetés az ingatlanpiac, amely érzékenyen reagál a kamatszintek megemelkedésére és a háztartások jövedelmi szintjének csökkenésére. (A dekonjunktúrában legjobb alapjaink a VIG Magyar Pénzpiaci Befektetési Alap, a VIG Magyar Kötvény Befektetési Alap, a VIG Fejlett Piaci Államkötvény Befektetési Alap.)

A kilábalási fázisban a gazdaság újra növekedési pályára áll rá, mivel a kamatlábak és az infláció is csökkennek, újra beindulnak a beruházások, a hitelfelvételi kedv megnő, új munkahelyek jönnek létre. A háztartások elkezdenek újra fogyasztani, amely növeli a gazdasági aktivitást. Ebben a szakaszban általában minden szektor jól teljesít, ahol kiemelkedő az ingatlanpiaci befektetések teljesítménye 39%-os átlagos hozammal.

A harmadik szakaszban a gazdaság a fellendülésen túl képes növekedést produkálni, amelyet magasabb GDP jellemez, a foglalkoztatás a csúcson van, egy szóval pörög a gazdaság. Ebben az időszakban a növekedési típusú részvényeket érdemes keresni. A múltbéli tapasztalások alapján a technológiai (21%), a pénzügyi (19%) és az ingatlanpiaci (18%) befektetéseken lehetett a legtöbbet keresni – mi is hasonlókba invesztálunk a VIG Opportunity Fejlett Piaci Részvény, a VIG Feltörekvő Piaci ESG Részvény és a VIG MegaTrend Részvény Befektetési Alappal.

Amikor a gazdasági teljesítmény eléri a csúcsát, amit persze senki nem tud pontosan hogy és mikor érkezik el, megkezdődik a hanyatlás, amely nem jár együtt feltétlenül a gazdaság zsugorodásával. A befektetők lassan elkezdik leépíteni a kitettségüket a növekedési szektorokból, mivel a gazdaság csökkenő pályára állt (megnövekedett hozamkörnyezet, kifutó beruházások, csökkenő munkaerő piaci feszesség).

Az elmúlt közel 70 év jó szamárvezetőt adott nekünk a szektor teljesítményekről. Ahhoz, hogy minden gazdasági helyzetben meg tudjuk őrizni befektetéseink értékét, fontos a szektorális és a földrajzi diverzifikáció.

„A blog írásában közreműködő szerzők semmiféle felelősséget nem vállalnak a blogon megjelent írásaik alapján hozott befektetési döntésekért és azok következményeiért, illetve a weboldalon található adatok esetleges hiányosságaiért vagy pontatlanságaiért. A jelen blogon megjelenő írások magánszemélyek szubjektív véleményét tükrözik, nem minősülnek befektetési elemzésnek vagy ajánlásnak.”