Egy hét múlva jön az amerikai kamatdöntő ülés, amit feszült figyelemmel követ a piac: vélhetően jelentős volatilitást generál, akármi is lesz a kimenet. A vagyonkezelésben nagyon gyakran igen hasznos kiindulópontot jelent az, hogy hasonló helyzetekben mi történt a múltban. A leselkedő veszélyekre hívja fel figyelmet az a pár chart, ami a piac mélységének és a likviditás csökkenésére hívja fel a figyelmet.

A 2008-as válságot követően átfogó makroprudenciális szabályozás vette kezdetét az USA-ban, ami komoly változásokat hozott magával. A Dodd-Frank (lásd itt) szabályozás egyik hátulütője lehet, hogy az – egyesek szerint erősen – túlszabályozott pénzügyi közvetítőrendszer bizonyos esetekben nem képes ellátni megfelelően a szerepét és nem tud elegendő likviditást biztosítani a pénz- és tőkepiacokon. Rengeteg elemzés, cikk és komoly szakmai vita szólt már arról, hogy kritikus helyzetekben a megemelt tőkekövetelmények és a pénzügyi intézmények saját számlás kereskedésének visszaszorítását célul kitűző szabályozás elszívja a piactól a megfelelő likviditást és a piaci mélység hiányában pánikhelyzetekben mindez visszafelé sül(het) el.

Ez utóbbinak a tesztje nyilvánvalóan az erős, trendszerű bikapiac után, a kamatemelésekkel tartott volatilis időszakban lesz. Sokan a pár hete végbement pánikszerű eladási hullám mértékét is részben ezzel magyarázzák.

A piaci mélység egyik mutatószáma a bid/ask spread mértéke (vagyis, hogy mekkora a különbség az eladási és a vételi árfolyam között). Anélkül, hogy nagyon belemennénk a részletekbe: ezzel többnyire nincsen gond – normális piaci körülmények között. A probléma azonban ott kezdődik, hogy pánikhelyzetekben, amikor mindenki egy irányba szeretne menni (azaz például mindenki meg akar szabadulni a kockázatos eszközeitől), akkor a fenti szűkebb árjegyzés nem sokat ér, hiszen az csak egy megadott mennyiségre szól (vagyis az első pár piaci szereplő számára mérvadó). Éppen az a kérdés, hogy extrém időszakokban hová megy a második, harmadik és az utána lévők számára ez az árjegyzés, mennyire tágul ki? Éppen ezért a piac mélységének, a likviditásnak jobb mutatója lehet a napi átlagos kereskedett mennyiség, az elsődleges forgalmazók, árjegyzők által kereskedett mennyiség, illetve ezeknek a teljes kintlévő állományhoz viszonyított mértéke.

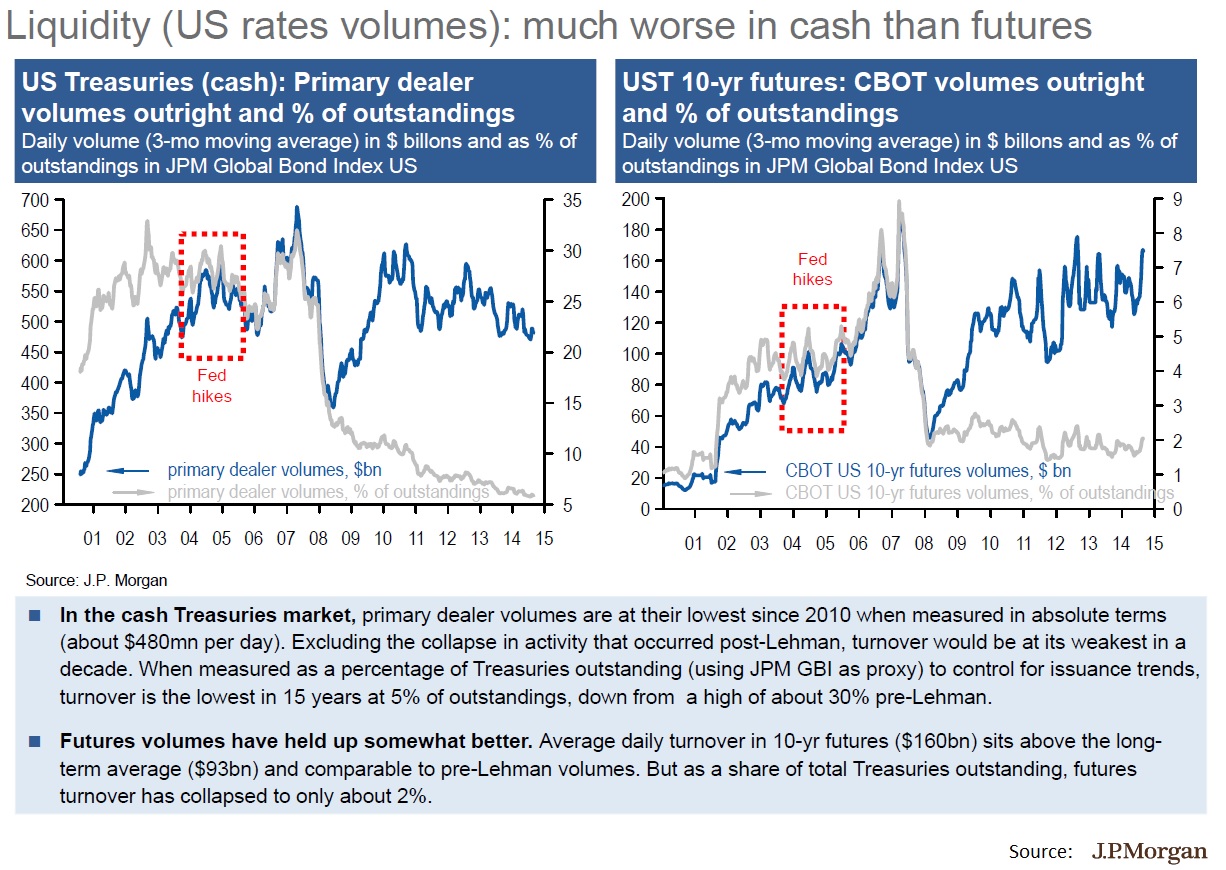

A számok magukért beszélnek. Az amerikai állampapírok, vagyis a Treasury-k esetében az elsődleges forgalmazók abszolút számai 2010 óta a legalacsonyabb szintre estek (2010 nyarától hatályos a Dodd-Frank szabályozás). Amennyiben ezeket a számokat a teljes kintlévő állományra vetítjük, akkor még szembetűnőbb a változás: 15 éves mélypontról beszélhetünk (30%-ról 5%-ra esett).

A derivatívok esetében valamivel jobb a helyzet: az átlagos napi forgalom (az amerikai 10 éves futures esetében) a hosszú távú átlag felett van és összehasonlítható a Lehman-válság előtti léptékkel. Azonban ha a relatív számokat nézzük (a kintlévő állománnyal szemben), akkor itt is komoly a csökkenés.

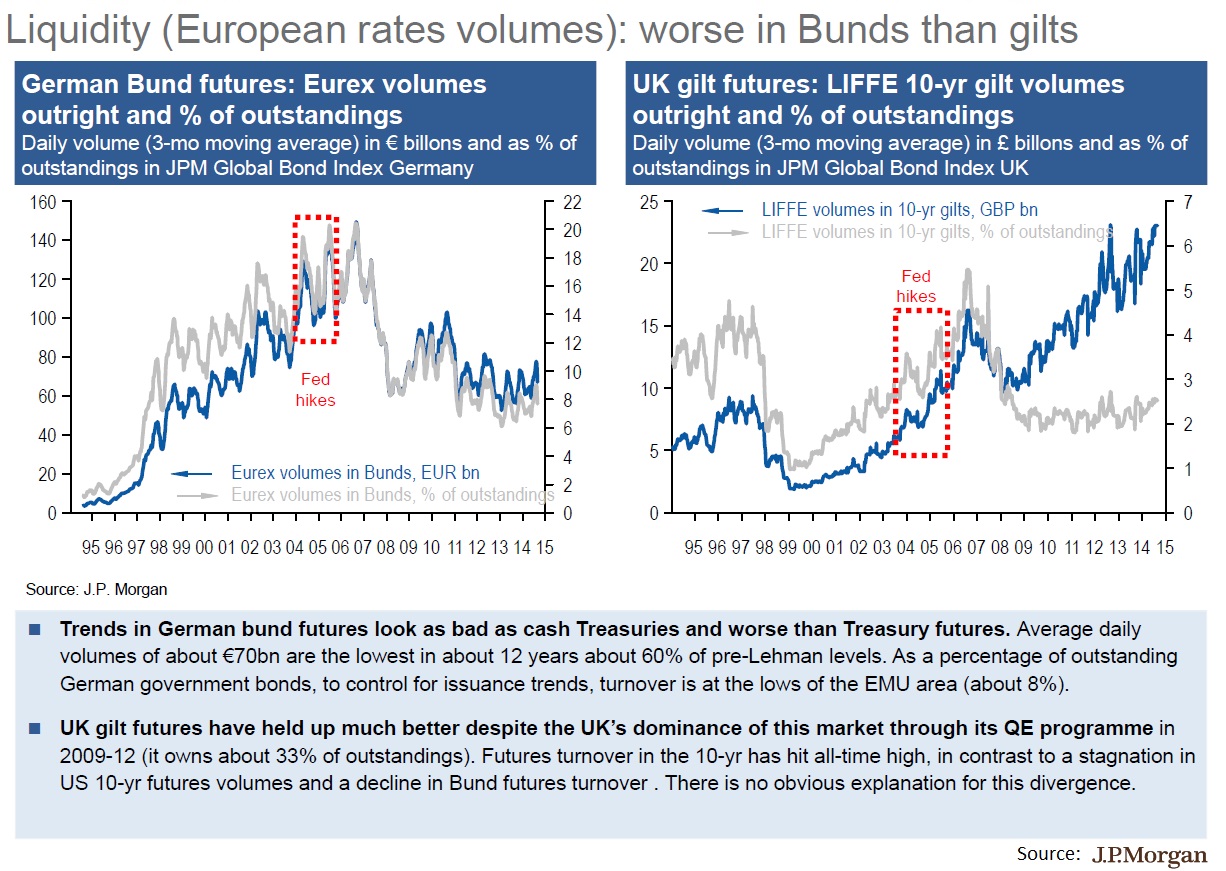

Áttérvén az európai piacokra nem sokkal kedvezőbb az összkép: a német állampapírokra, vagyis a Bundokra szóló futures-öknél a trend alapján az átlagos napi forgalom az elmúlt 12 év legalacsonyabbik értéke felé mutat, míg a relatív szám még gyengébb.

A brit állampapírpiac, a Gilt-ek esetében azonban kedvezőbb a kép: a 10 éves állampapírra szóló futures esetében új történelmi csúcson a forgalom.

Mi a konklúzió? A fenti szabályozás egyik pudingpróbája előtt állunk. A likviditás és a piaci mélység a következő időszak egyik nagy kérdése lesz, ennek pedig több következménye is lehet. A volatilitás várhatóan emelkedik majd és akár meglepetésszerűen nagy ugrások sem elképzelhetetlenek az árfolyamokban (mint például 2014.október 15-én, amikor az amerikai 10 éves állampapír hozama csaknem 35 bázispontot mozgott napon belül, minderről írtunk itt). Ha mindez pedig így lesz, akkor a stratégiai pozikat nehezebb lesz tartani (vagy nagyobb kockázattűrő képességre lehet szükség) és például a stop loss-ok alkalmazása is nehezebb lesz. Ugye milyen érdekes ez a szakma?

Apró betűs rész: a fenti írás nem minősül befektetési ajánlásnak, értelemszerűen nem fedheti le az összes forgatókönyvet, egyszerűen csak a szerző saját, jelen információk alapján kialakított pillanatnyi véleményét tükrözi. Mindez a bejövő információk függvényében drasztikusan változhat.

Amennyiben tetszett a bejegyzés és az elsők között szeretnél értesülni új blogbejegyzéseinkről, oszd meg és lájkolj minket a Facebook-on!