Gondoljunk 2014. október 15-re, 2014. december 16-ra és 2015. január 15-re. Hogy mi történt ezeken a napokon? Megtudod, ha elolvasod a mai bejegyzésünket.

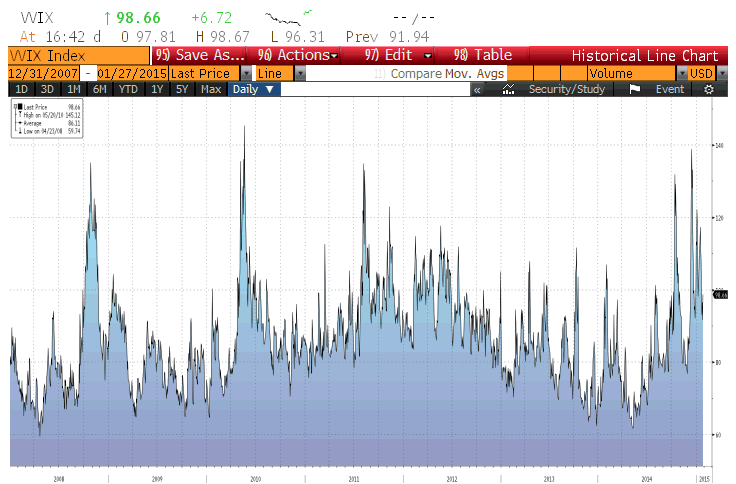

Az elmúlt hónapokban a piaci volatilitás hatalmasat nőtt az elmúlt években tapasztaltakhoz képest (ezt minden befektető érzi a saját bőrén), napról-napra más és más eszköz kapcsán kapkodjuk a fejünket. Elég, ha csak a rövid távú volatilitás mérésére szolgáló VVIX-re néznünk: 2008-as szinteken járt.

A több napon, heten, akár hónapon át történő jelentősebb mozgások (mint például az olajár bő feleződése) mellett azonban voltak olyan napok! is, amikor egy-egy eszközben brutális árfolyamkilengéseket láttunk. A számomra legemlékezetesebbeket gyűjtöttem össze.

2014. október 15.

A világ egyik leglikvidebb és legtöbbek által naponta kereskedett/figyelemmel követett kötvénye az amerikai 10 éves: napon belül megfordult a hozama 2,23%-on és 1,86%-on is, ami jó 35 bázispont. Mivel szép nagy durationnel rendelkezik ez a papír, ez egyben azt is jelentette, hogy bő 3%-ot mozgott az árfolyama.

A következő jeles dátum 2014. december 16.

Kamatemelések ide-oda, a geopolitikai feszültségek és az összeomló olajár betettek a rubelnek: a dollárral szembeni jegyzések aznap durván 58 és 79 között mozogtak, ami napon belül, több mint 30%!

Végül 2015. január 15.

A svájci jegybankárok megszüntették a frank euróval szembeni küszöbárfolyamát, ami nagyon sok piaci szereplőt váratlanul ért. Az árfolyam 1,2-ről leszakadt 0,85-ig, újabb brutális 30%-os mozgás. A hatásokat a saját bőrünkön is tapasztalhattuk: a frank forinttal szembeni árfolyama 265-ről hamar 380-ig szökött, legalábbis a Bloomberg eddig mutatta. A dealerektől tudjuk, hogy volt idő, amikor (a forint oldaláról nézve) nem csak a frankkal, de például az euróval szemben sem volt egyáltalán árjegyzés!

Mi a tanulság mindebből? A befektetések területén nincs olyan, hogy lehetetlen. Nincs olyan, ami nem tud megtörténni.

Újszerű mindez? Nem. Már nagyon sokszor megtörtént a múltban és meg fog történni a jövőben is.

Sokat lehet hallani arról, hogy akár gyakrabban és még nagyobb amplitudóval is előfordulhat, mert sok az automatikus kereskedő rendszer, mert változtak a jogszabályok (Dodd-Frank), mert sok korábban saját számlára is kereskedő szereplő már nem tud saját könyvre venni stb.

A lényeg és a legfontosabb tanulság: a KOCKÁZATKEZELÉS.

Rengeteget lehet róla olvasni, mindenhol előkerül, de nem lehet eleget hangsúlyozni. Ez a befektetések alfája és omegája.

Érdemes azonban azt is észrevenni, hogy mi az, ami most nem működik. Az egyik kockázatkezelési eszköz a veszteségkorlátozó (stop loss) megbízások kirakása. Ez most nem működik jól, több okból sem. Egyrészről hihetetlen nagy ármozgások idején simán lehet, hogy az árfolyam egyszerűen átugorja azt a szintet, amit mi belőttünk magunknak, így az ellenirányú ügyletünk nem, vagy csak sokkal rosszabb árfolyamon teljesül (és akkor arról még nem is beszéltünk, hogy az adott piac zárása utána másnap egészen máshol nyit a piac). Másik része az, hogy olyan nagy mozgások vannak manapság, ami sok esetben nem teszi lehetővé (reális távolságban lévő) stop loss-ok alkalmazását. Mire gondolok? Nagyon sok esetben hiába rakjuk be pár százalékkal a vételi megbízásunk alá, egy erősnek tűnő technikai szintre a stop loss-t, mégis a következő napokban beesik alá az árfolyam (kistoppolódunk, azaz realizáljuk a veszteséget), majd bekövetkezik az ennél is bosszantóbb: másnap pedig újra a beszállási pontunk felett van az árfolyam. (Azaz újra nyerőben lennénk, ha nem használtunk volna stop losst. Ez manapság igen gyakran elő tud fordulni.)

Mit lehet akkor tenni? Diverzifikáció, diverzifikáció és diverzifikáció. (Mindenféle áthallás nélkül.)

Soha, semmilyen körülmények között nem tehetjük fel minden pénzünket egy lapra, csak akkora pozíciókat vállalhatunk, aminél akár napon belüli 30%-os veszteség esetén sem megyünk csődbe, elbírjuk akár azt a veszteséget is.

Persze, nem lehet erre folyamatosan készülni (ezt várni), mert különben sosem fektetnénk be, de az ördög nem alszik: ezzel mégis számolni kell a pozíciók méretezése során.

Amennyiben tetszett a bejegyzés és az elsők között szeretnél értesülni új blogbejegyzéseinkről, oszd meg és lájkolj minket a Facebook-on!