Mármint ha nem a lekötött bankbetétekből és az állampapírból. Ugyanis a hazai lakossági megtakarítók és intézményi befektetők elmúlt évtizedbeli kedvencének számító instrumentumok ma gyakorlatilag nem termelnek hozamot. De mire váltsuk le őket? Interjú Kadocsa Péterrel, az Aegon Alapkezelő elnök – vezérigazgatójával.

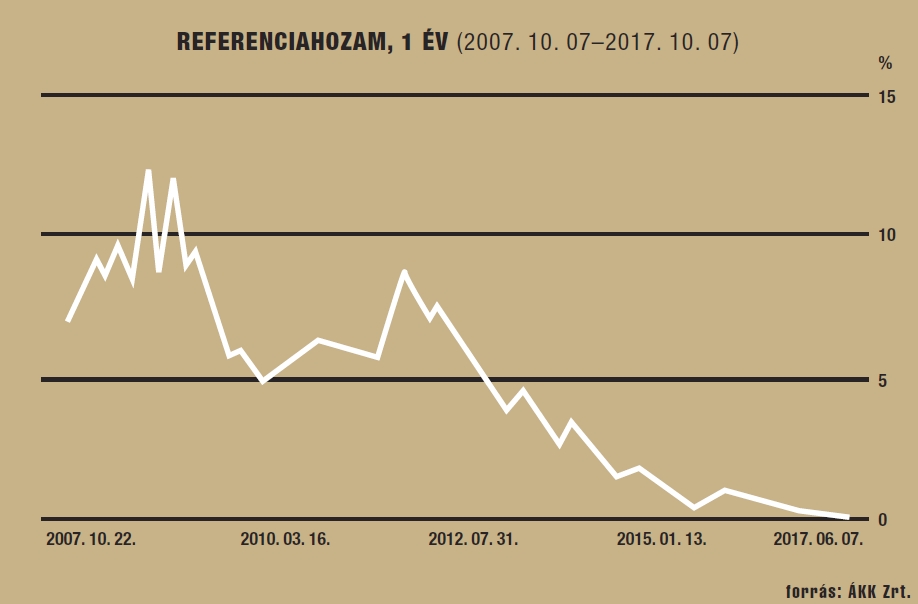

A lekötött betétek átlagosan 0,36 százalékos kamata sem igazán gavalléros, viszont az egy éves vagy annál rövidebb futamidejű kincstárjegyek negatív hozama egyenesen viszi a pénzt. Nem kis feladat elé állítja ez mindazokat, akik legfeljebb mérsékelt kockázatot vállalva, konzervatív módon fektetnének be. Az elmúlt 5-6 évben Magyarországon lazítás váltotta föl a korábbi laza fiskális és szigorú monetáris politikát. (Ahol a pénzügyi stabilitás kedvéért magasan tartott, kockázatmentes kamatnak köszönhetően nem kellett semmilyen kockázatot vállalni a jó hozam érdekében.) A „könnyű pénz”, azaz a rizikómentes magas hozamok időszaka véget ért, a rövidebb lejáratokat tekintve mindenképp. Ugyanakkor a hozamgörbe meredek, így a hosszabb futamidőknél találhatunk – a várható inflációs pályához mérten kifejezetten impozáns – befektetési lehetőségeket.

Vissza a jövőbe

No de akkor mibe fektessünk? A mai helyzetről az jut az eszembe, amikor tíz évvel ezelőtt a döntéshozók és a befektetési szakma azon morfondírozott, hogy hosszabb távon magasabb kockázatra van szükség ahhoz, hogy legyen hozama, illetve nyugdíja a (magán-)nyugdíjpénztártagoknak. Ekkor alakították ki a választható portfoliós rendszert. A hátralévő hosszú felhalmozási időnek köszönhetően a pénztártagok többsége – életkora révén – a magas részvényhányadú növekedési portfolióba került. Így nyugdíjpénztári szinten hirtelen jelentősen változott az összetétel – elsősorban a részvények irányába. (Emellett ingatlan- és kockázatitőke-elemek is kerültek a portfoliókba.) Akkor ez nem vezetett a kívánt eredményre.

Az amerikai lakáshitelpiacról kiindult, majd gyorsan világméretűvé terebélyesedő 2008-as válság ugyanis jócskán megtépázta a hozamokat. Ami egyébként teljesen normális a befektetések világában, hiszen a hosszú távú portfoliókban időről időre vannak kisebb-nagyobb visszaesések. A probléma ebben az esetben az volt, hogy pont a részvénysúly emelése után tört ki az évszázad egyik legnagyobb – az 1929-es túltermelési válsághoz mérhető – gazdasági krízise. A befektetők bizalomvesztése miatt mélypontra kerültek a tőzsdék, a magánpénztáraknak gyakorlatilag nem maradt esélyük javítani.

„Dézsávü”

A mai tőkepiaci helyzet komoly hasonlóságokat mutat az akkorival. Csak míg korábban a befektetési bankok gerjesztették az eszközár-buborékot – a lakáshitelek befektetési eszközökbe csomagolásával és kozmetikázásával – (például az amerikai lakás-, vagy a kötvénypiacon), ma a jegybankok teszik ugyanezt. Kötvényvásárlási programjaikkal Európában havi 80 milliárd eurót, Japánban évi 80 ezer milliárd jent pumpálnak a gazdaságba.

Ijesztő a hasonlóság. Az időzítés a kockázat emelésére ezért nem a legjobb, ha egyébként az más okból indokoltnak is bizonyulna. Egyébként önmagukban az alacsony kamatok nem indokolnának változást a befektetési portfoliók stratégiai allokációjában. (Hiszen ha a sovány kamatok az alacsony inflációs kilátások miatt alakulnak így, akkor nincs különösebb jelentősége, hogy a nominális kamatok merre járnak.)

Nem óvatosaknak való vidék

Mire cseréljük hát a – jelenleg „nullás” vagy akár negatív hozamokat kínáló – rövid állampírokat? Nem a részvénypiacra. Egy ilyen irányú jelentősebb portfolió-átrendezés ugyanis a kockázati szint komoly növelését is jelentené. Mondom ezt annak ellenére, hogy taktikailag konstruktívak vagyunk a részvénypiacon. (Elsősorban Közép-Európában, illetve a fejlődő piacokon a lendületesen nőhetnek vállalati profitok, és a részvény árfolyamok is tovább emelkedhetnek.) Ugyanakkor közép- és hosszú távon látunk olyan kockázatokat, amik megingathatják a tőkepiacokat. Ilyen lehet egy jegybanki hiba, ha túlságosan előreszaladnak, vagy épp lemaradnak a kamatpolitikával. Egyre többször kerül szóba a kínai lassulás forgatókönyve is – meg a geopolitikai kockázatok (mint Észak-Korea), politikai válságok (Trump elnöksége). De akár a globális szupervállalatok megregulázása is megrengetheti az invesztorok és a vállalatok magabiztosságát.

Abszolút egyetértek

Akkor mit tehetünk? A negatív reálkamattal kecsegtető rövid állampapírokat mindenképpen kerülni kell. De ennek alternatíváját nem a részvényarány növelésében, hanem sokkal inkább az aktív, taktikai szemléletű kockázatvállalásban látom. Egy körültekintően megválasztott abszolút hozamú stratégia esetén mérsékelt többletkockázat-vállalással is elérhető a cél: a rizikómentest meghaladó hozam. Ráadásul a legjobb alapoknál a volatilitás is alatta marad a kötvényalapoknál megszokott értékeknek.

A 2017-es év számos lehetőséget tartogat az aktív vagyonkezelők számára. Olyan időket élünk, amikor a befektetési környezet komplexebbé, több szereplőssé vált. Egyes központi bankok (az amerikai Fed és lassan az Európai Központi Bank is) visszahúzódnak, mások továbbra is expanzívak (mint a Bank of Japan). Trump elnöksége, a brexit, a német és francia választások kimenetele a politikai mellett a gazdasági életet is megváltoztatja. Így a korábbinál sokkal nagyobb lehetőséget, hozampotenciált rejt az egyes eszközosztályok és szektorok, értékpapírfajták megválasztása és súlyozása.