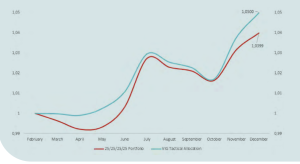

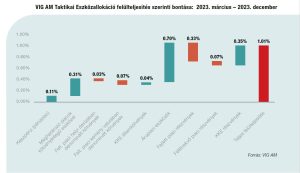

A befektetési döntéseink alapját képező VIG AM Taktikai Allokációnk 2023 márciusában indult el és mutatkozott be először a VIG csoport befektetésialap-kezelők Pozsonyban megtartott éves konferenciáján. Havi Quadrant elemzésünk az egyes eszközosztályok értékeltségi, fundamentális, hangulati és technikai elemzés kombinált mutatóinak figyelembevételével készül, és az optimális portfólió összetétel kialakításakor nagyban támaszkodik a VIG AM Befektetési Óra modelljére . Az világgazdaság egészére kiterjedő Globális Befektetési Óra-mutatóval ellentétben az amerikai piacra optimalizált Befektetési Óra-mutató a mesterséges intelligencia (AI) terén a tengerentúlon végbemenő forradalom következtében más-más kimenetelű szcenáriókat jelzett. Ez okozta az amerikai kötvénypiac alulteljesítését az USA részvénypiacával szemben. A VIG AM havi taktikai allokáció bevezetés óta mért teljesítményét összehasonlítottuk egy referencia portfólió teljesítményével, ami 25/25/25/25% arányban készpénz, kötvény, nyersanyag és részvénypiaci eszközökből állt és hosszabb távon várhatóan felülteljesít egy hagyományos, 60/40 arányban kötvényeket és részvényeket tartalmazó portfóliót. A havi taktikai befektetési döntések jóvoltából 2023-ban 1%-kal felülteljesítettük a referencia-portfólió teljesítményét.

A VIG AM Taktikai Allokációs Portfólió jól teljesített az első negyedév amerikai bankválságai idején is, kötvényjellegű eszközei pedig a negyedik negyedévben mutattak fel kiemelkedő teljesítményt:

A márciusi és áprilisi kockázatkerülő időszakokban a pénzpiaci befektetéseket túlsúlyoztuk javítva ezzel relatív teljesítményünket a referencia-portfolióval szemben. A kötvényeken elérhető hozamok kiváló hosszú távú beszállási pontot biztosítottak a kötvénypiacokon, ám ezirányú lépésünk kissé elhamarkodott döntésnek bizonyult, novembertől kezdődően végül ez a befektetésünk már jelentős eredményeket hozott. A sikeres technikai elemzés és a Befektetési Óra-elemzéssel történő időszak meghatározás eredményeképpen alulsúlyoztuk az árupiaci eszközöket, ami be is vált, mivel recesszió idején a nyersanyagpiacok papírjai alkotják a legrosszabbul teljesítő eszközosztályt. A részvényeket tekintve az S&P 500 index 2023-as nyereségének 60 százalékát kitevő „Hét Mesterlövész” (Magnificent 7) részvények kedvezőtlenül befolyásolták a portfóliónk alakulását, mert alulbecsültük kimagasló teljesítményüket. A közép- és kelet-európai részvénypiac iránti preferenciánk azonban mindvégig kifizetődőnek bizonyult az év során.

„A blog írásában közreműködő szerzők semmiféle felelősséget nem vállalnak a blogon megjelent írásaik alapján hozott befektetési döntésekért és azok következményeiért, illetve a weboldalon található adatok esetleges hiányosságaiért vagy pontatlanságaiért. A jelen blogon megjelenő írások magánszemélyek szubjektív véleményét tükrözik, nem minősülnek befektetési elemzésnek vagy ajánlásnak.”