– Szujó Tamás, VIG Alapkezelő –

A részvénypiacokon nem ritka, hogy buboréknak vélt áremelkedés alakul ki. Ezek nagy része technológiai innovációk megjelenéséhez köthető. Ilyenkor a befektetők egyre nagyobb és nagyobb árat hajlandóak kifizetni egy dollárnyi jövőbeli profitért cserébe. A részvényenkénti árfolyam/nyereség (P/E) ráta nő, azaz emelkedik az árazás, mert mindenki abban bízik, hogy a vállalati nyereség olyan növekedési pályára áll a következő 3-5 évben, hogy még a mai – első látásra túlzó – árazás mellett is érdemes vásárolni.

Az elmúlt 25 évben is számtalanszor előfordult a jelenség. A koronavírus idején ez történt az online videó-chatet lehetővé tevő Zoom részvényeivel, de szemléletes példa az ezredfordulós dotcom buborék idejéből a Cisco hardver-szoftvercégé is. Utóbbinál a “mánia” egy pontján a piac annyira bízott a vállalat terjeszkedésében, hogy a már említett P/E mutató (ami jelenleg a new-yorki tőzsdén átlagosan valamivel 20 alatti) egészen 130-ig emelkedett. De mi történt ezután? A Cisco nyeresége nemhogy nem nőtt tovább, de évekig csökkent: 2000 és 2003 között a részvény árfolyam 90%-ot esett. Manapság pedig 14 körüli eredményszorzón forog – viszonylag stabilan, így az utóbbi években túlnyomórészt a profitok alakulása mozgatja az árfolyamot.

A történelem ismétli önmagát… vagy mégsem?

Az elektromosautó gyártó Tesla 2019 óta tartó – meglehetősen volatilis – ralijáról valószínűleg az is hallott, aki nem követi naprakészen a tőzsdék alakulását. Elon Musk cégével hasonló történt, mint a korábbi példákban: árfolyama közel húszszorozott az elmúlt 4 évben. A részvény értékeltsége 2019-ben egészen a 250-es P/E szintekig tornászta fel magát, azonban a sztori innen más irányt vett. A Tesla nyeresége ugyanis valóban felrobbant az utóbbi években. A befektetők úgy tűnik, most nem tettek rossz lóra. Kérdés persze, ki milyen áron tette ezt.

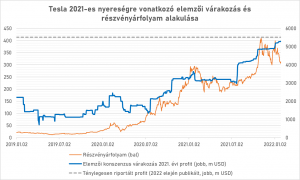

Az alábbi ábrákon az látszik, hogy a 2021-es és 2022-es üzleti évre vonatkozóan az idő előrehaladtával hogyan emelték az elemzők az évre várt profit várakozásukat (kék vonal), hogyan változott a részvényárfolyam (narancssárga), majd végül az év végével milyen eredményt jelentett a cég (szürke csíkozott).

forrás: Bloomberg, saját szerkesztés

A 2019-2020 körüli időszakot érdemes figyelni, amikor az optimizmus igazán beindult. Noha 2019 nyara és 2020 nyara között az elemzők mintegy 50%-kal emeltek a nyereségen (a várt profit 1,1 milliárd dollárról 1,7 milliárdra nőtt) – ez általánosságban véve igen jelentősnek tekinthető -, de ez szinte semmi nem volt ahhoz képest, mint amit másfél évvel később hoztak nyilvánosságra. A 2021-es profit ugyanis végül 5,5 milliárd dollár lett.

Az ugyanezen időszakra vonatkozó 2022-es – még nagyobb bizonytalanságot magában hordozó – várakozások még szemléletesebbek: 2019 és 2020 között meglehetősen óvatosan fogott az elemzők ceruzája, mindössze körülbelül 4 milliárd dollár profitot vártak a 2022-es évre, amely végül 12,56 milliárd dollárra rúgott.

forrás: Bloomberg, saját szerkesztés

Még így sem feltétlenül volt jó befektetés a Tesla

A hasonló exponenciális jellegű emelkedések jellemzője, hogy a beszállópont kiemelkedően sokat számít a végül realizált hozamunkon. Így aki 2020 július végén vett Teslát, az 168%-os kumulatív hozamot realizálhatott azóta, míg aki 2021 legelején, az mindössze 9%-ot. A magyarázat a már korábban említett árazásból fakad, a vállalat ugyan jelentősen jobban tudott nőni, mint az elemzők előzetesen várták, a piac azonban már 2021 elejére meglehetősen pontosan beárazta az elkövetkezendő évek profitbővülését, ezért nem tartózkodik érdemben feljebb az árfolyam (a P/E ráta időközben jelentősen normalizálódott).

Konklúziók az NVIDIA-ra vonatkozóan

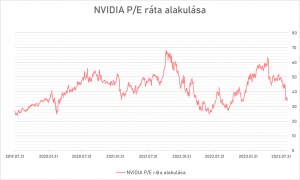

Bár a mesterséges intelligencia térnyerésének köszönhetően a mikrochip gyártó amerikai NVIDIA az idei év vitathatatlan sztárja, értékeltség esetében nem lehet a fentebb említett szintekről beszélni. Támogató, hogy az erős árfolyamemelkedést bőven ellensúlyozták az elemzői nyereségvárakozások növekedése. A jelenlegi 34-es előretekintő P/E szorzó semmiképp nem tekinthető extrém magasnak, ha a vállalat végül valóban felül tudja múlni a piac növekedését. Másképp megfogalmazva, jóval kisebb tér van lefelé árazódásban, mint a korábbi esetekben. Pozitívum továbbá az is, hogy az NVIDIA árazása az elmúlt években a mostanihoz hasonló tartományokban mozgott, és ugyanezen években már bizonyított is: az EBITDA (üzemi eredmény) 2019 és 2022 között több mint duplázott, ráadásul kiugró szabad cashflow termelés és stabil marzsok mellett.

forrás: Bloomberg, saját szerkesztés

A Tesla példája jól mutatja, hogy a diszruptív innovációk esetében szinte lehetetlen megjósolni valójában mennyit fog tudni nőni a cég. Ugyanakkor fontos, hogy ne becsüljük alá ezeket az időszakokat: pusztán azért, mert az elmúlt időszakban már megduplázták a várakozásokat, nem kizárható, hogy végül ennél is nagyobb növekedést látunk majd. Nem érdemes tehát „elvből” elfordulni az olyan befektetésektől, amelyek árfolyama már sokat emelkedett. Persze kiemelten fontos a kockázatkezelés, és portfóliónk egészét nem ajánlatos ilyen papírokba fektetni, mert itt a legnehezebb feladat jól időzíteni és magas a volatilitás is. Mi is óvatosan válogatunk belőle a VIG Megatrend Részvényalapba, amely egyébként célzottan diszruptív, innovatív tematikájú cégekbe és szektorokba fektet.

„A blog írásában közreműködő szerzők semmiféle felelősséget nem vállalnak a blogon megjelent írásaik alapján hozott befektetési döntésekért és azok következményeiért, illetve a weboldalon található adatok esetleges hiányosságaiért vagy pontatlanságaiért. A jelen blogon megjelenő írások magánszemélyek szubjektív véleményét tükrözik, nem minősülnek befektetési elemzésnek vagy ajánlásnak.”