- Pálfi György, VIG Alapkezelő

Az idei évben nagyon jól teljesítettek a közép-európai részvénypiacok (Közép-Európai Részvényalapunk közel 30%-os, Lengyel Részvényalapunk 40%-os éves hozamot produkált december közepéig). Ahogy arról már korábban írtunk, az egész éves profittömeg az előző évhez hasonlóan kiemelkedő, a covid előtti éveknek akár a háromszorosa is lehet. Azonban míg tavaly az olajszektornak volt köszönhető a jó teljesítmény, idén már a bankokat illeti az elismerés. Ráadásul míg az olaj ágazatban a 2022-es egyszeri, kiugró évnek tűnik, a bankszektorban – ha nem is az idei magas szinten- de fenntarthatónak látszik.

A régiós bankszektor nominális eredmény alapján az elmúlt 20 év legerősebb esztendejét zárhatja. Az eredmény javulás elsősorban a magasabb kamatkörnyezet miatt megugró (kamat)bevételeknek köszönhető. Az elmúlt években megugró inflációra ugyanis a régiós jegybankok erőteljes kamatemeléssel válaszoltak, ami a hiteleknél gyorsabb ütemben épült be, mint a betétek esetében. Emellett jelentősen nőtt a bankszektor likviditása is, ami a jegybankoknál elhelyezett betéteken keresztül magasabb kamat bevételt jelentett a pénzintézeteknek. Mindezek mellett a kockázati költségek rendkívül alacsonyak voltak: a nemteljesítő hitelek aránya továbbra is mérsékelt maradt. A jelenlegi működési környezet így a gazdasági, és ezzel együtt a hitelezési aktivitás lassulása ellenére is nagyon kedvező a közép-európai bankok számára. Számos hitelintézet (köztük például a mára regionális szereplővé avanzsált OTP Bank is) már az első három negyedévben több profitot csinált, mint amennyit az elemzők az egész évre vártak.

A piaci emelkedést tehát 2023-ban a bankok vezették, kérdés, hogy jövőre megmaradhat-e ez a trend. Az igen valószínű, hogy a kamatmarzsok mértéke csökkeni fog a mostani, kiugróan magas szintről. Egyrészt valamennyi régiós országban elkezdődött a kamatcsökkentési ciklus, másrészt szép lassan a betéti kamatoknak is fel kell zárkózniuk a hitelekéhez. Az is valószínű, hogy ha a jelenlegi magas kamatbevétel fennmarad, az extraprofit adót szinte biztos, hogy megemelik a régió valamennyi országában és/vagy tovább csökkentenék a jegybankok által a bankok számára kifizetett kamatok mértékét (sem a cseh jegybank, sem az Európai Központi Bank nem fizet már kamatot a kötelező tartalékokra). Pozitív lehet ugyanakkor a bankok számára, ha a gazdasági növekedés beindulásával, illetve az alacsonyabb kamatkörnyezet hatására magasabb fokozatra kapcsol a hitelezés. Az elemzők ugyanakkor ma úgy várnak javuló gazdasági növekedést a régiónkban, hogy közben mind az EU-ban, mind pedig az USA-ban jelentős lassulás jöhet. Hogy végül mi lesz ennek az eredője, azt még nehéz megmondani.

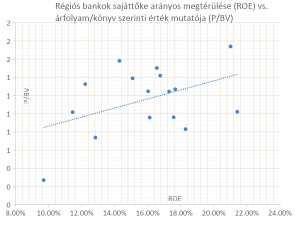

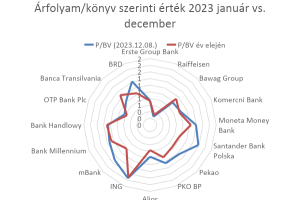

Az eredménynövekedés mellett fontos, a régiós bankok mellett szóló érv a részvényeik árazása. Habár ezek a papírok – főként P/E alapon, azaz hogy a tőzsdei árfolyam átlagosan hányszorosa a vállalat egy részvényre jutó nyereségével – még mindig nagyon olcsónak számítanak, azért az év eleji, extrém alacsony értékhez képest sokat csökkent a régiós bankszektor árazási előnye. Különösen igaz ez Lengyelországra, ugyanakkor más régiós bankok azért jóval kedvezőbb szorzókon forognak.

Ha a jövő évet nézzük, összességében még továbbra is jó befektetési célpont lehet a régiós bankszektor. A bankok jövedelmezősége historikus viszonylatban és más szektorokhoz képest is kiugró. Amennyiben nem jön egy mély, globális recesszió, ez továbbra is fennmaradhat, az alacsonyabb kamatkörnyezetet könnyen ellensúlyozhatja a javuló hitelezési aktivitás. Ugyanakkor igen valószínű, hogy az emelkedés könnyebb részén már túl vagyunk, és a jövőben sokkal jobban számíthatnak az egyedi banki árazások és fundamentumok. E tekintetben a magyar és osztrák bankok jobb, a lengyel bankok a legutóbbi emelkedés után valamivel rosszabb helyzetben vannak.

„A blog írásában közreműködő szerzők semmiféle felelősséget nem vállalnak a blogon megjelent írásaik alapján hozott befektetési döntésekért és azok következményeiért, illetve a weboldalon található adatok esetleges hiányosságaiért vagy pontatlanságaiért. A jelen blogon megjelenő írások magánszemélyek szubjektív véleményét tükrözik, nem minősülnek befektetési elemzésnek vagy ajánlásnak.”