Nagy árfolyam ingadozások közepette eldől a Brexit, és a “trade war” is. De legalábbis többet fogunk tudni róluk. Donald Trump valószínűleg amerikai elnök marad, és a lassuló tengerentúli gazdasági növekedést egy komoly fiskális élénkítő csomaggal próbálja majd felrázni. Mindent meg fog tenni ugyanis az újraválasztásához szükséges kedvező gazdasági környezet eléréséért. Nagy kérdés, hogy még ebben az elnöki ciklusában lesz-e az a pont, amikor a piacok felett teljesen elveszíti a kontrollt.

“Talán kevesebb lesz a bizonytalanság a jövő év végére, de odáig igen rögös az út” – foglalja össze 2019-es kilátásait Loncsák András, az Aegon Alapkezelő részvényüzletágának vezetője, egyszersmind az egyik legnagyobbnak számító Aegon Alfa abszolút hozamú alap vezető portfólió menedzsere. A két fő rizikófaktor – a kereskedelmi háború és a Brexit – bekövetkezése, vagy épp elmaradása több forgatókönyvet ír a befektetőknek. Egy Amerika és Kína közt elmérgesedő kereskedelmi háború például erős amerikai gazdasági lassulással járna, a New York-i tőzsde 20-25 százalékos esésével kísérve. “Ha emellett nem születik megállapodás a brit EU-kilépés részleteiről sem, szinte elkerülhetetlen a globális recesszió” – figyelmeztet Loncsák András, aki szerint a Brexit körüli bizonytalanság önmagában kétszámjegyű veszteséget okozhat az európai börzéken. A legrosszabb forgatókönyv bekövetkezésével az S&P500 visszatesztelheti a 2007-es csúcsát, az 1600 körüli szinteket. A “duplán optimista” esetben viszont folytatódhat a bikapiac: az S&P500 index további 20 százalékkal bővülhet, és emelkedés jöhet a német tőzsdén is.

A bank visz mindent

A “nyugatnál” jobban teljesíthetnek viszont a fejlődő piacok. Különösen Közép-Európa, ahol a részvény árfolyamok kifejezetten olcsónak számítanak a vállalati eredményekhez képest. (10-szeres szorzó). A magyar és osztrák cégek nyeresége 2018 második félévében erőteljes javulásnak indult, az ottani magas (5% feletti) GDP növekedés pedig a lengyel tőzsdei vállalatok számaiban is vissza köszön. Az európai bankszektorban a tavalyi 30%-os esés után az átlagos részvényárfolyam a pénzintézetek saját tőkéjének csupán fele, így jó beszállási pontot nyújt. A globális és a görög válság óta a bankok folyamatosan tisztították a mérlegüket, a hitelezés csökkent. A most beárazott növekedés félelmek túlzottak.

Mi várható Magyarországon?

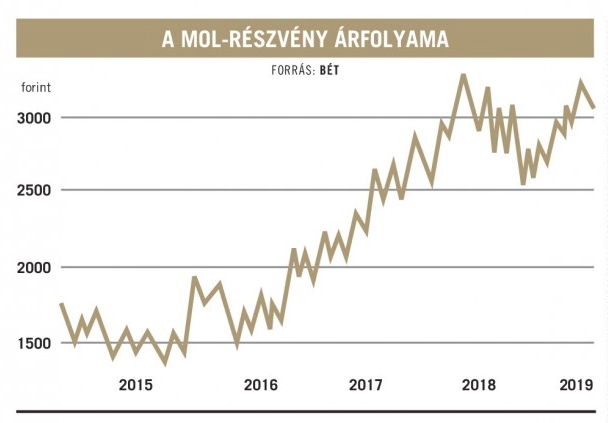

A forint várhatóan gyengülni fog 2019-ben, még ha a forint ellen spekuláló pozíciók zárásával átmenetileg 320 forint alá is kerül az euróval szembeni kurzus. A forint kötvénypiac tavaly második félévi jó teljesítménye után 2019-ben inkább stagnálás valószínű. A Budapesti Értéktőzsdét az elmúlt három évben lényegében a legnagyobb forgalmú, ún. “blue-chip” vállalatok dinamikus eredményalakulása határozta meg. A MOL olajcég esetében folytatódhat a számára kedvező iparági környezet, az OTP azonban – annak ellenére, hogy szintén növelheti eredményét – az európai bankokhoz képest már drága.

OTP helyett Erste Bank

Helyette az osztrák Erste Bank lehet jó alternatíva – véli Pálfi György, az Aegon Marathon abszolút hozamú alap portfólió menedzsere. A Richter nagyobb árfolyameséseit vételekre érdemes kihasználni, és a tőzsdei felvásárlási pletykák célkeresztjébe került Magyar Telekom is sok izgalmat tartogathat jövőre. A kisebb vállalatok közül a stabil növekedésű és eredményük jelentős részét osztalékként kifizető papírok hozhatják a legtöbbet a konyhára. Mint például az Állami Nyomda, az óbudán irodaparkot üzemeltető Graphisoft Park vagy a Duna House ingatlan forgalmazó.

Szálljon be az oligarchák mellé!

Jó üzlet lehet 2019-ben az arany és az olaj is, amelyet azonban érdemes inkább néhány, az iparágakban tevékenykedő cég részvényeinek megvásárlásával lefölözni. Az olajnál többet esett például a kitermeléshez szükséges berendezéseket szállító osztrák SBO, nagyobb is lehet a “felpattanás”. A moszkvai és a londoni tőzsdén is jegyzett Polimetal és Polyus aranybánya vállalatok kitermelési költsége unciánként 400-450 dollár, míg a piaci ár közel 1300 dollár. Óriási nyereségkulcs, a részvények pedig olcsóak az Oroszországot mostanság sújtó szankciók, és az igazi oligarchának számító fő tulajdonosok személye miatt. A Polyus a dagesztáni származású Said Kerimov érdekeltsége, a Polymetala szentpétervári Alexander Nesisé. Épp ez a fő kockázatuk is – figyelmeztet Pálfi György.

disclaimer: A blog írásában közreműködő szerzők semmiféle felelősséget nem vállalnak a blogon megjelent írásaik alapján hozott befektetési döntésekért és azok következményeiért, illetve a weboldalon található adatok esetleges hiányosságaiért vagy pontatlanságaiért. A jelen blogon megjelenő írások magánszemélyek szubjektív véleményét tükrözik, nem minősülnek befektetési elemzésnek vagy ajánlásnak.