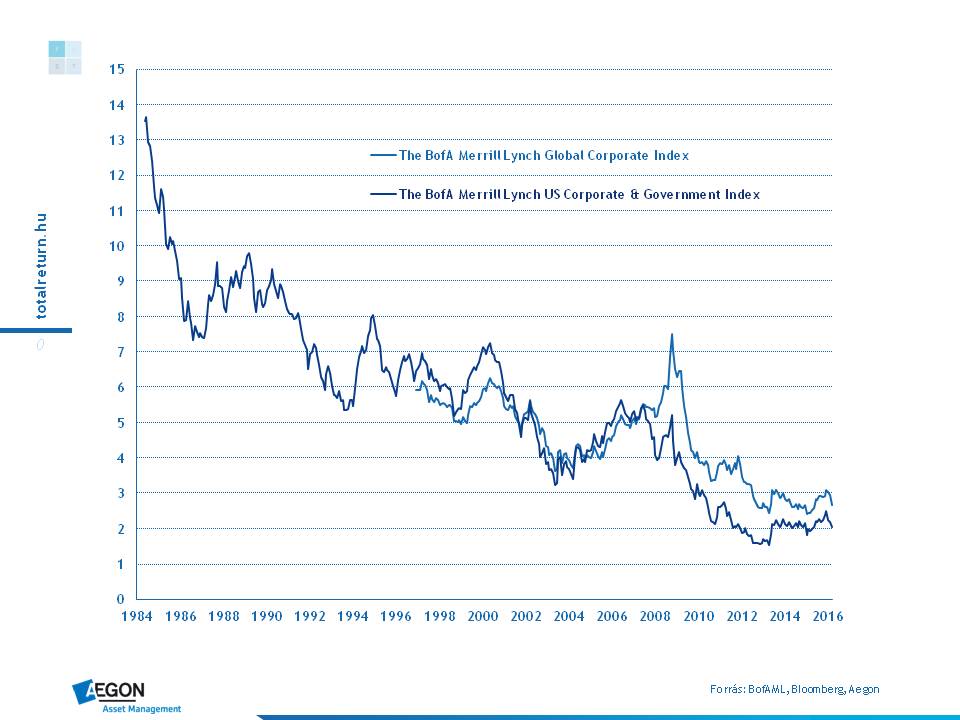

Nem újdonság senkinek, hogy kamatok történelmi mélységben vannak, ráadásul nem csak az államkötvénypiacokon, de a vállalati kötvények esetében is. Az alábbi ábra két piaci szegmens átlagos kötvényhozamát mutatja: a globális vállalati kötvényekét (The BofA Merrill Lynch Global Corporate Index) és az amerikai vállalati és államkötvényekét (The BofA Merrill Lynch US Corporate & Government Index). Az előbbit azért hoztam, mert az igazi sokk mégiscsak az, hogy lassuló világgazdaság és egyre nagyobb adósságráta mellett nem csak a szuverén kibocsátóknál, hanem a vállalati kötvényeknél ilyen alacsonyak a hozamok. Az adatsorral viszont az volt a bajom, hogy nem igazán hosszú (1996-tól van az index), ezért tettem mellé a másik indexet, ami ugyan vegyesen tartalmaz vállalati és államkötvényeket is, keverve a kétféle hitelkockázatot, viszont 1985-től van róla hozamszint-adat.

Ez tehát az indexben szereplő összes kibocsátó összes lejáratú kötvényéhez tartozó átlagos kamat. Elég hurka, ebből nem lesz túl sok zsír a kenyéren. Azt persze meg kell jegyezni, hogy az infláció is történelmi mélységben van, de az alacsony kamat az alacsony kamat, akárhogy is cizelláljuk.

Nézzük a kockázatokat! Kötvénybefektetések esetén két kockázattal kell számolnunk. Az egyik az, hogy a kibocsátó végül nem úgy és nem annyit fizet, mint amennyit megígér, azaz a kamat és tőketörlesztésekben késedelem történik, esetleg a tartozás egy részét, vagy az egészet, soha nem fizeti vissza. Ez a hitelkockázat, amiről már volt szó, hogy magas, így nem akarok vele most sokat foglalkozni.

A másik kockázat az ún. kamatérzékenység, a kötvényeknek az a tulajdonsága, hogy pillanatnyi árfolyamuk mennyire érzékenyen reagál az általános kamatszint változására. A kötvényszámtan részleteibe nem akarok belemenni, de annyit érdemes tudni, hogy minél hosszabb egy kötvény lejárata, vagy egy kötvényportfolió átlagos lejárata, árfolyamát annál jobban rángatja a kamatszint mozgása. Erre van egy „duration” nevű mérték, amiről két dolgot kell tudni. Az egyik az, hogy a kötvények hátralevő futamidejével folyamatosan növekszik. Nem arányosan, de minél hosszabb lejáratú a kötvény, annál magasabb a kamatérzékenység, azaz a duration. A másik tudnivaló, hogy a duration, melyet a számítási metodológiája miatt évben, mint mértékegységben fejezünk ki, nagyjából azt mutatja meg, hogy 1 százalékpontos hozamváltozásra hány százalékkal változik a kötvényvagyon értéke. (Nem pontosan, de majdnem, az értelmezéshez a matekbe nem kell komolyan belemenni.) 6 és fél éves duration esetén ha a hozamok mindem lejáratra egy százalékponttal emelkednek, akkor a kötvényportfólió majdnem 6,5 százalékkal értékelődik le. Hozamesés esetén pedig fel.

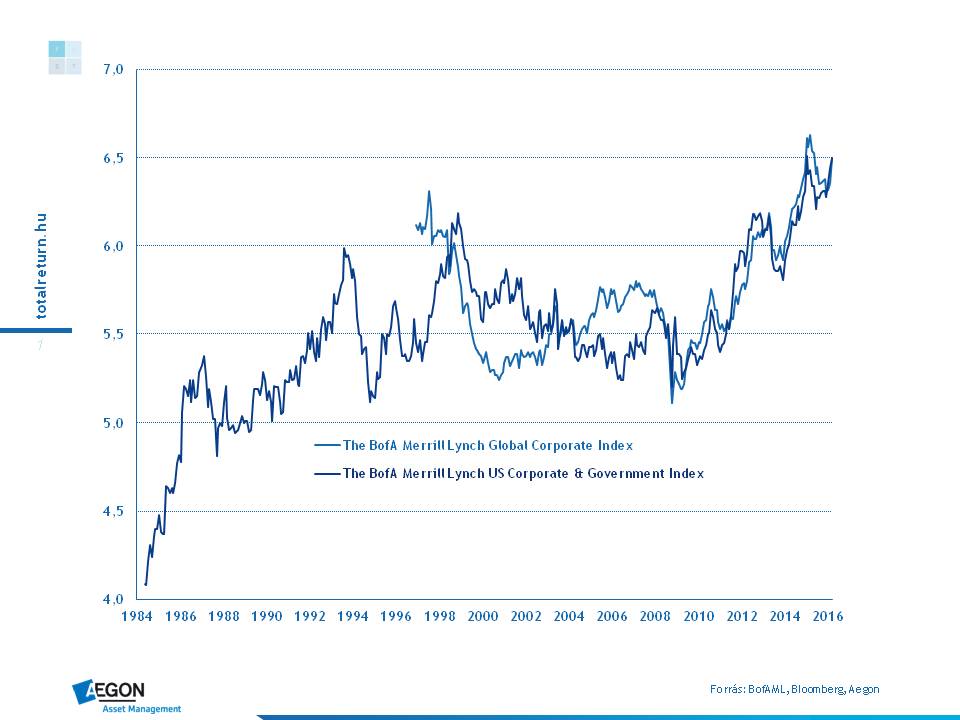

A két kötvényindexet alkotó portfóliók kamatérzékenysége, azaz durationje

Mint látható, a kamatérzékenység gyakorlatilag mindkét indexnél történelmi csúcson van, mint ahogy a globális kötvénypiac egészében is. Ennek oka az, hogy az alacsony kamatszint miatt a legtöbb kibocsátó a lehető leghosszabb lejáratra igyekezett a finanszírozási költségét befixálni, volt, aki 100 évre is nyomott ki kötvényt. Ennek viszont az a következménye, hogy ha egy átlagos vállalati kötvényportfólión lejáratig tartva évi 2,6 százalékot tudok csak elérni, akkor a mostani 6,5 éves kamatérzékenység (duration) mellett egy 0,4 százalékos (2,6 / 6,5) általános hozamemelkedés a teljes éves hozamomat elviszi.

Nem mintha úgy nézni ki, hogy általános kamatemelkedésre készülne a világ, de a kockázat alulárazottsága mégis elképesztő.

Forrás: Bloomberg, BofAML, Aegon