Az első negyedéves stagnálás, majd a második negyedévben elért csúcsok után júliusban komoly korrekció kezdődött a részvénypiacokon, elsősorban Európában. A német, olasz, spanyol index 10%-ot esett, az amerikai S&P500 index megúszta -3,5%-kal.

Miért esnek most a részvények?

Az orosz-ukrán konfliktus miatt? Szerintem nem. Az orosz szankciók miatt? Nem. Az ISIS előretörése miatt? Nem. A szíriai polgárháború miatt? Tényleg, tart még a polgárháború Szíriában?

A nemleges válaszok természetesen sarkítottak, és rámutatnak a befektetők szelektív és rövid távú memóriájára, valamint változó ingerküszöbére, de ezek az okok önmagukban nem elegendőek egy komolyabb korrekcióhoz, ahhoz a legfontosabb paraméterek (makró, árazás, pozicionáltság, technika) valamelyikének a már amúgy is fennálló sérülékenysége szükséges.

Makrogazdaság – növekedésre lehet számítani

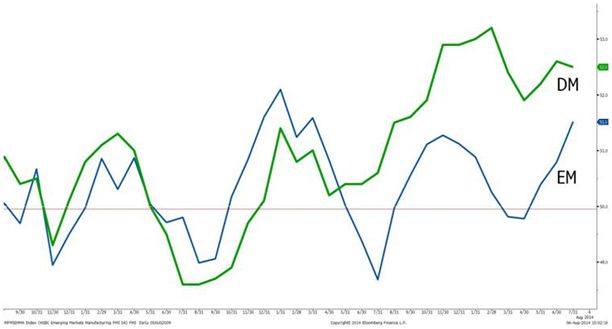

Bár az idei globális GDP várakozások egy év alatt 50 bázisponttal 2,5%-ra csökkentek, a legutóbbi PMI Manufacturing indexek javuló globális makró gazdaságot vetítenek előre. A fejlett (DM) és fejlődő (EM) PMI egyaránt az 50-es szint felett tartózkodik, valamint az utóbbi 3 hónapban összességében javult az értékük, tehát a következő 2-3 hónapban a gazdasági aktivitás növekedésére lehet számítani, így nem a makró oldal az, amely most az esés fő indokát jelenti.

A PMI (Purchasing Managers Index) egy összetett index, öt mutató együttese. Felmérések során több száz beszerzési menedzsert kérdeznek az ország minden tájáról, meghatározott földrajzi és iparági diverzifikációval. Az öt al-indexet az alábbiak szerint súlyozzák: Termelési szint (0,25), az új megrendelések (a vevők) (0,30) szállító szállítások – (gyorsabb vagy lassabb?) (0,15), készletek (.10), foglalkoztatási szint (0,20).

A fejlett és fejlődő gazdaságok PMI Manufacturing Indexe

2011. augusztus – 2014. július

Forrás: Bloomberg

Árazás –a büszke Nő drága

Az árazásnál már komoly problémára, bukkanhatunk. Az MSCI World előretekintő P/E mutatója az elmúlt 8 év átlagánál jóval magasabb szinten tartozkodik, tehát drága. (A grafikonon a narancs és lila vonal a bordó átlagtól való 2 szórás távolságot mutatja.)

MSCI WORLD: a Morgan Stanley Capital International – a világ egyik legnagyobb befektetési szolgáltatója – által számított, a világ fejlett részvénypiacainak (elsősorban Európa, Japán, USA) árfolyam alakulását mérő index.

Egy 10-12%-os további esés alakítaná átlagosra az MSCI World értékeltségét. Különösen drága az európai részvénypiac, ahol az EPS (Earning per share – egy részvényre jutó eredmény) előrejelzések is folyamatosan csökkennek. A nagyobb részvénypiacok közül az amerikai az, ahol az elemzői EPS becslések már emelkedésnek indultak, talán ennek is köszönhető az S&P500 felülteljesítése. Relatív értelemben persze a kötvényekhez képest a részvény általánosságban még mindig olcsó alternatíva, és ez a vonzó relatív árazás tette/fogja… vonzóvá (…tenni majd) a részvénypiacot.

Az MSCI World Index előretekintő P/E mutatója

2006. január- 2014. augusztus

Forrás: Bloomberg, Aegon Alapkezelő

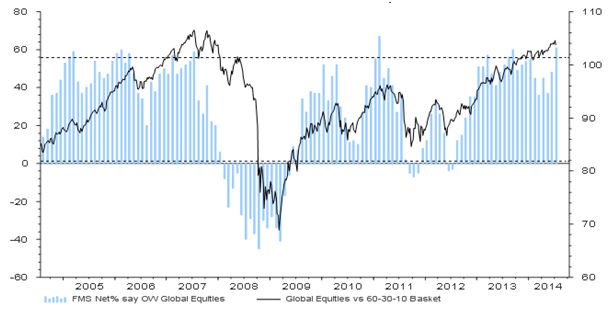

Pozicionáltság – túl sok az öreg hölgyből

A másik gond rövidtávon a magas részvényarány. Az ábrán látható, hogy az elmúlt 10 évben csak 2010-ben volt ennél magasabb a részvénytúlsúly a portfóliókban, van honnan eladni tehát. Régiós részvényallokációk alapján főleg az európai részvények vannak túlreprezentálva, ezáltal veszélyben.

Globális részvényeket túlsúlyozó befektetők aránya 2005 – 2014

BofA Merrill Lynch felmérése alapján

Forrás: BofA Merrill Lynch

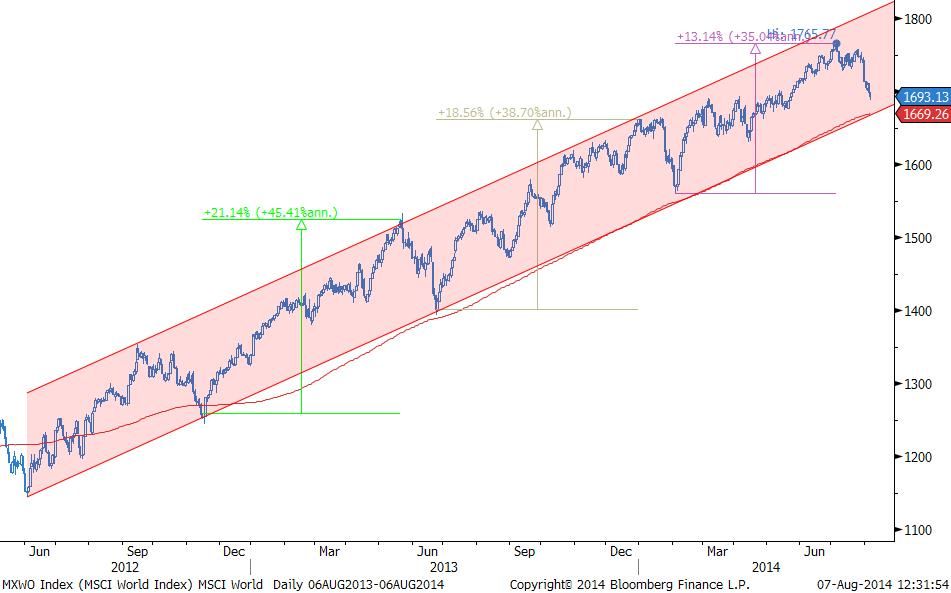

Technika

Az MSCI World a szokásos – kb. félévente sorra kerülő – korrekcióját éli, és közelíti a 200 napos mozgó átlagot, amely egyben a kétéves emelkedő trendcsatorna alját is jelenti. Tehát rövidtávon nem temetném a piacokat technikailag, mert a 200 napos támasz azonnali elestére szerintem kicsi az esély ekkora bull-trend után. A korábbi korrekciókat követően rövid időn belül mindig új csúcson tartózkodott az index, bár az emelkedések talán csökkenő intenzitásúak voltak. Egyébként hosszú távon az S&P500-ban nagyon szép lenne a 2000-es és 2007-es csúcsok visszatesztelése (1550), amely még innen kb. 20%-os esést jelentene. (Az MSCI World már elérte egyébként a 2007-es csúcsát ebben a korrekcióban.)

MSCI World Index

2012. május – 2014. augusztus

Forrás: Bloomberg

Konklúzió:

A jelenlegi árazás, a magas pozicionáltság alapján akár a mostani is lehet az a komolyabb esés, amelynek előbb-utóbb úgyis be kell következnie (az S&P500 a 2009-es alja óta gyakorlatilag megháromszorozódott), és jelentősen csökkentené az optimista befektetők arányát, valamint – egyéb fontos tényezők drasztikus változása nélkül – megágyazhatna egy újabb emelkedő trendnek.

Ja, és azért ne feledjük, hogy lassan véget ér a gigantikus pénznyomtatás időszaka…

Amennyiben tetszett a bejegyzés és az elsők között szeretnél értesülni új blogbejegyzéseinkről, lájkolj minket a Facebook-on!