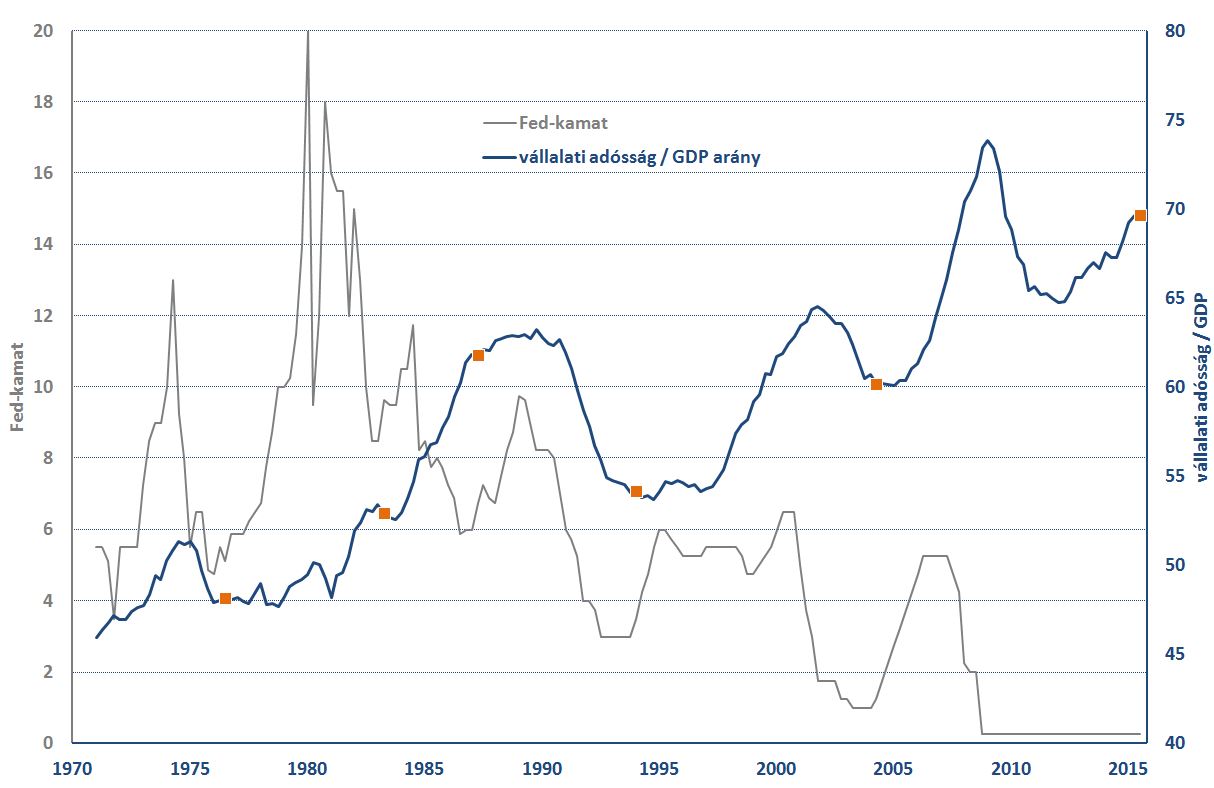

A gazdasági ciklusok egyben hitelciklusok is. A növekedés hatására a vállalatok értékesítési kilátásai javulnak, ami a beruházások növekedéséhez vezet, ezek jó részét pedig hitelből finanszírozza a szektor. A beruházás maga is növekedést gerjeszt, így kölcsönhatásban van egymással a konjunktúra és a beruházási tevékenység, illetve a konjunktúra és a hitelkiáramlás is. Az ábra jól mutatja, ahogy az amerikai gazdaság növekedési ciklusaival együtt mozgott a vállalati hitelek nagysága is, amit az értelmes összehasonlíthatóság kedvéért a hitel / GDP aránnyal mérek. A kölcsönhatás visszafele is igaz, ha a konjunktúra megáll, a hitelállomány is leépül.

Az ábrán az is látható, hogy a ciklusok eredményeképpen mindig egyre magasabbra kúszik a hitelállomány, és a korrekciós fázisban egyre magasabb szint stabilizálódik, de ez a mostani bejegyzés szempontjából kevésbé fontos. Az inkább számít, hogy az elmúlt 45 évben a Fed-szigorításra, melyeket a szürke vonal emelkedésekor elhelyezett narancssárga négyzetek mutatnak, jellemzően a hitelciklus kezdeti fázisa előtt kerül sor (kivéve 1987-ben). Ekkor ugyanis a vállalati mérlegeket sok adósság nem terheli, így nem fáj a magasabb kamatszint. Olyannyira nem, hogy a kamatemelés után beindulnak a beruházások és a hitelfelvételek, jelezve, hogy a kamatpolitika talán mérsékli a növekedés ütemét, de igazából egészséges konjunktúrát nem fojt meg.

Kamatemelési és hitelciklusok Amerikában

A mostani helyzetben (megelőlegezve a narancs pontot decemberre) más a helyzet. A hitelexpanzió három és fél éve tart, ami nem hosszú idő, de semmiképpen nem mondható kezdeti fázisnak. Az, hogy a hitelállomány fél évszázados távlatban magas, nem biztos, hogy jelent valamit, mivel szemmel láthatóan igen tartós, sok évtizedes trend a hitelezés egyre nagyobb szerepe a vállalati finanszírozásban. A cikluson belül viszont igen előre haladtunk eladósodásban, sokkal érzékenyebben fog reagálni szektor a magasabb finanszírozási költségekre, mint azt korábban tette volna. A deflációs félelmek miatt a Fed elmulasztotta lehetőséget, hogy 2012-ben, de legalábbis 2013-ban elindítsa a kamatemelések sorozatát. Most már késő, így lassabb, és végeredményét tekintve kevesebb kamatemelésre lehet számítani, mint a korábbi emelési ciklusok során.

A Fed-nek egyébként látható vezetési problémái vannak, és az elmúlt egy év kommunikációs rémálom is volt: húzd meg-ereszd meg jelleggel tájékoztatták a piacokat arról, hogy milyen szándékaik vannak, összevissza súlyozták a növekedési kockázatokat, és igen erős volt a kibeszélés döntéshozói testület tagjai között. Aki tehát a Fedre figyel, az sem okosabb, sem nyugodtabb nem lesz a következő hónapokban, és nagy átlagban túlparázza az emelési esélyeket.

Forrás: Federal Reserve, Bloomberg, Aegon