… a világ összes likvid, értelmezhető hitelkockázattal rendelkező kamata nulla lesz?

Most persze kicsit (nem is kicsit) túlzok, de elképesztő, ami a kamatlábakkal történik a világban. Eleve, az iskolában azt tanultuk, hogy i>0 , erre a német hozamgörbe már 5 évre is mínuszos, nem beszélve a negatív intervenciós betéti kamatokról az EKB-nél, a Riskbanknál vagy az SNB-nél.

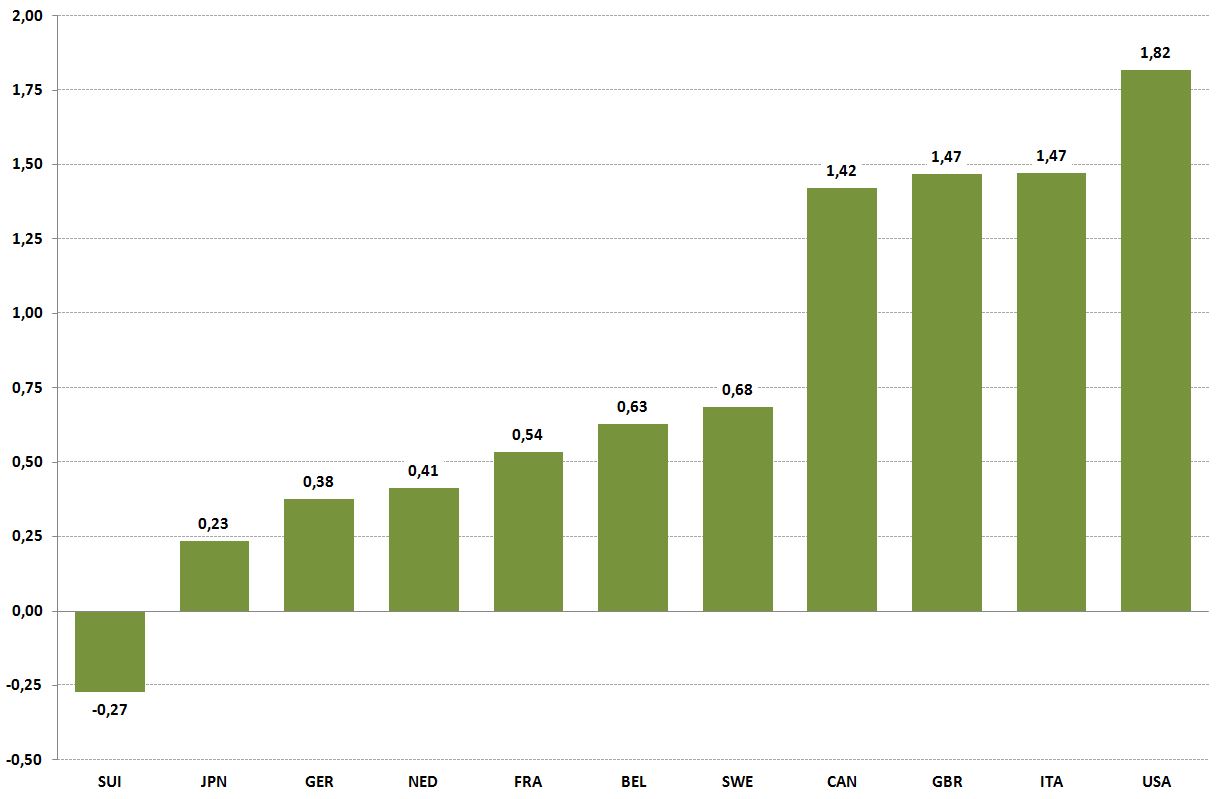

A G10 országok tízéves államkötvényhozamai

Azon túl, hogy az infláció is döglődni látszik, de legalábbis messze alullő minden korábbi várakozáson, az EKB alsó hangon ezermilliárd eurós programja a bankközi piacról is kiszívja a „quality collateral”, azaz a fedezett bankközi hitelezés mögötti értékpapírok nem kis részét. Ez tovább nyomja le az amúgy is alacsony kamatokat.

Egyébként azt észrevettétek, hogy a legmagasabb G10-es kamat az Egyesült Államokban van? Legalábbis a tízéves államkötvény ott fizet a legtöbbet. Egyelőre. Talán új mélypontokra mennek ott is a kamatok, mint erről már volt szó.

Ez nem is teljesen elrugaszkodott a valóságtól. Az amerikai tízéves kamat a hozamgörbe rövid végéhez képest egyáltalán nem magas, nagyjából középértéknek tekinthető. Azért van itt, és nem lejjebb, mert mindenki készpénznek veszi, hogy a Fed nemhogy kamatot emel az idén, hanem szigorítási ciklust kezd el. De mi van, ha nem? Maga a Fed említette, hogy Amerika egymaga nem tudja a globális növekedést elvinni a hátán, sőt, nem tudja feltétlenül elkerülni az alacsony világgazdasági növekedés hatását, nem beszélve a „secular stagnationnak” nevezett jelenségről, ami a hosszú távú gazdasági növekedés potenciális beragadásáról szól.

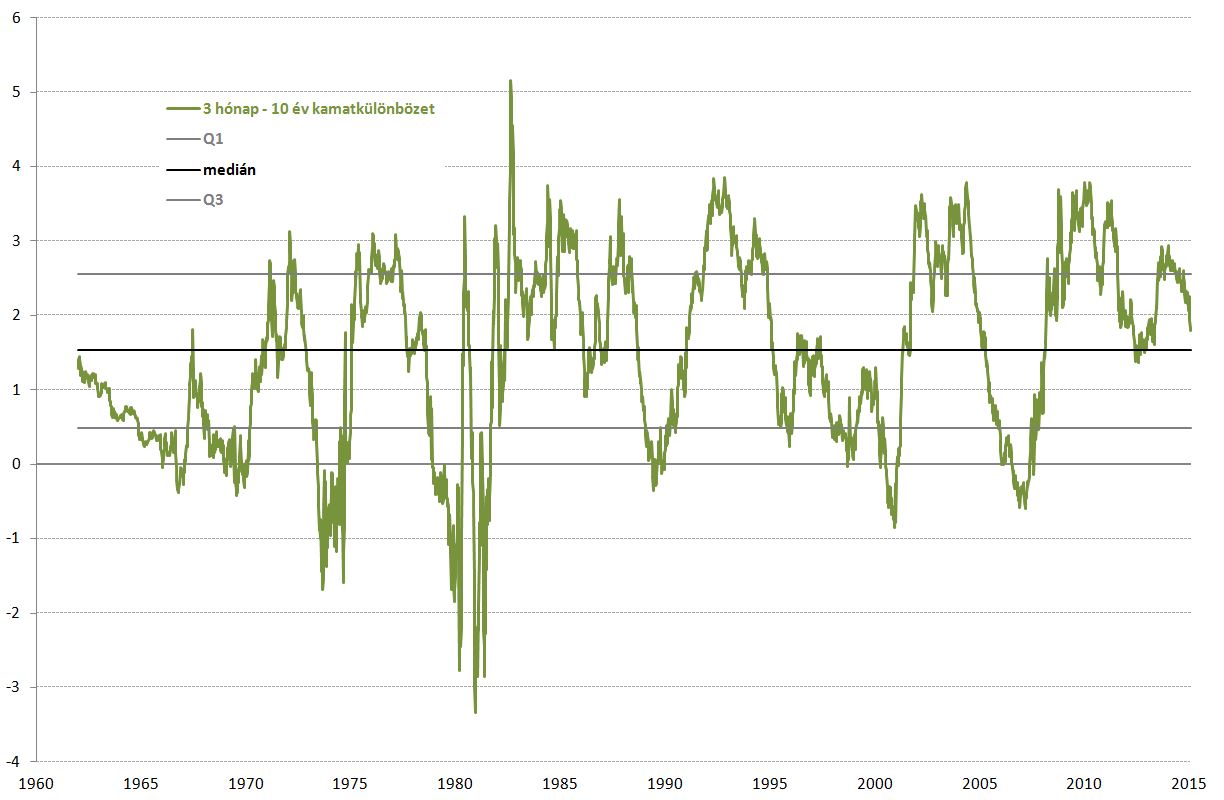

Az amerikai három hónapos rövid, és tízéves hosszú kamatok közti különbözet

Az amerikai tízéves jellemzően recessziók előtt, amikor a Fednek el kellene kezdenie kamatot vágni, laposodik ki a 3 hónapos kamathoz képest, és a recesszió mélypontja után, amikor a kamatemelésekre vár a piac, megy fel a sáv tetejére. A sáv alja az egészen extrém 1980-as szakaszt kivéve nagyjából 0 és -1 százalék (a görbe lapos, ugyanott, illetve kicsit lejjebb van a tízéves, mint a három hónapos hozam), a teteje valahol 4 körül van, de a legtöbb esetben 3 százaléknál nem nagyobb. (Itt a hosszú kamat lényegesen a rövid fölött van.) A mostani 1,80 százalékos kamat az eloszlás 56. percentilisénél van, ami a középértéknél kicsit magasabb, ráadásul lefele jön. A piac éppen árazza kifelé a kamatemelési ciklust, talán nem véletlenül. Lehet, hogy rá kellene rabolni az amerikai hosszúra, mielőtt az is német lesz. Vagy svájci!

Forrás: Bloomberg

Apró betűs rész: a nap grafikonja nem feltétlenül jelez fontos folyamatot, egyszerűen csak a szerző számára érdekes esemény, folyamat grafikus megjelenítése. Nem előrejelzés, nem normatív értékelés, csak egy tény a sok közül.