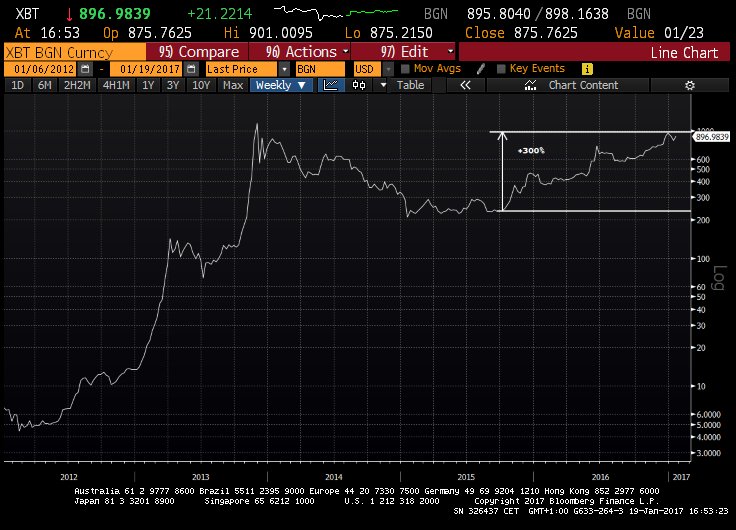

A furcsa státuszú eszköz, a bitcoin 2013 novembere után, amikor 7 hét leforgása átmenetileg alatt 800 százalékot emelkedett, december végére ismét 1000 dollár körüli szintre erősödött a dollárral szemben.

A bitcoin ára dollárban az elmúlt öt évben

A bitcoint mint virtuális pénzt tartják sokan számon, de korántsem biztos, hogy valóban pénzről van szó. Ahhoz ugyanis, hogy valami pénznek legyen tekinthető, el kell látnia három funkciót: abban kell mérni minden más dolog értékét (unit of account), lehessen általa dolgokat egymásra cserélni, akár úgyis, hogy a csere két lába ne is ugyanakkor történjen (medium of exchange), és alkalmas legyen megtakarítások felhalmozására (store of value). Ez utóbbi azt is jelenti, hogy a pénz legyen elég értékálló ahhoz, hogy hosszabb ideig hajlandóak legyenek tartani az emberek, azaz hazai árukban, szolgáltatásokban, vagy munkaerőben kifejezve relatíve kiszámítható mennyiségeket képviseljen. A hagyományos pénz például hiperinfláció esetén éppen ez utóbbi funkcióját veszti el először, ezért van az, hogy olyan környezetben az emberek elkezdenek inkább külföldi, „kemény” valutát felhalmozni (tehát a store of value nem működik), amit később tőke-javak (pl. ingatlan), majd az áruk és szolgáltatások devizában történő árazása is követ (a unit of account elvesztése).

A bitcoin ebből a három funkcióból az elsőt soha nem látta még el, a store of value funkcióra pedig elvileg alkalmatlanná teszi az egyelőre igen ingadozó értéke. Így ez inkább egy spekulatív eszköz, és mint látni fogjuk, potenciális tőkemenekítési csatorna is.

Az elektronikus pénz konjunktúrája akkor kezdődött, amikor a jegybankok korlátlan pénznyomtatása miatt sokan azt gondolták, hogy a bitcoint struktúrája, ami folyamatosan lassítja annak kibocsátását, így előre tudható maximális mennyiség fog belőle rendelkezésre állni, a hagyományos devizákhoz képest sokkal értékállóbbá teszi. A gyakorlat persze más lett, mert ahhoz képest, hogy mekkore névértékben „bocsátották ki”, túl sokan pörögtek benne, irgalmatlan mértékben rángatva az árfolyamot.

A bitcoint pénznek tekinteni azért is hiba, mert létrehozásakor nem egy új pénz megteremtése volt a cél. A koncepció elméleti magja az a gondolat volt, hogy hogyan lehet egy olyan rendszerszintű szerződéses infrastruktúrát teremtetni, ahol nincs szükség a tranzakciók központjában álló intézményre, amelyik a részt vevők közti ügyleteket validálja és szükség esetén kikényszeríti. Nincs tehát központi elszámoló ház, mint az értékpapírügyletek esetében (pl. Magyarországon ez a Keler), és olyan állami, erőszakszervezetekre támaszkodó struktúra sem, ami a szerződések betartása felett felügyel. A bitcoin igazából egy ún. smart contract, ahol egy hálózat egymással kommunikáló csomópontjaiban történik a szerződések validálása, amelyek sorát egy blockchainnek nevezett tranzakció-történet őrzi.

A legnagyobb akadály ahhoz, hogy a tranzakciókra alkalmas globális bitcoinból pénz (medium of exhcange) legyen az, hogy a csomópontok százezreiben történő validálás irgalmatlanul sok áramot fogyaszt: egy másfél évvel ezelőtti számítás szerint akkor egy bitcoin-ügylethez ötezerszer (!!!) több áram kellett, mint egy Visa-tranzakcióhoz. Ez így nyilvánvalóan nem működik, különösen úgy, hogy a hálózat és a blockchain növekedésével az áramfogyasztás exponenciálisan növekszik.

Ez nem azt jelenti, hogy a bitcoin mögötti ún. blockchain-technológia halott. Limitált szereplőszám mellett, meghatározott tranzakciótípusra a smart contract működhet. Nem véletlen, hogy bankok dolgoznak azon, hogy egy ilyen hálózatos struktúrájú elszámolási rendszereket építsenek maguknak, és számos fintech cég is kísérletezik ezen alapuló pénzügyi megoldásokkal. De globális pénzként az egy ilyen természetű infrastruktúra nem tűnik életképesnek.

Akkor kérdés, hogy vajon mi áll a három évvel ezelőtti és a 2016-os rally mögött? A 2013-as eszement emelkedés valószínűleg egy ún. „short squeeze” volt, amikor negatív bitcoin-egyenleggel rendelkező szereplők, esetleg egy szereplő, próbálta visszavenni hiányzó bitcoinjait. Az esemény központjában az akkor legnagyobbnak számító bitcoin-tőzsde, a tokiói Mt. Gox állt, ami a pénzmosási szabályozók fókuszába került, elszámolási partnerük pedig számlazárolásokat hajtott végre. A Mt. Gox likviditása teljesen felborult, és korábbi hackter-támadások, illetve saját informatikai, biztonsági és adminisztrációs hiányosságai miatt jelentős bitcoin-hiányra is fény derült. A céget végül felszámolták, egy csomó bitcoin-ügyfél pedig a végén elvesztette a pénzét.

A mostani áremelkedés mögött azonban más események állnak. Az árfolyam mozgása is más természetű: 15 hónapig ment folyamatosan, decemberre 300 százalékos emelkedést mutatva 2015 nyarához képest. Nem pánikról, hanem egy relatíve stabil trendről van szó tehát. Az is látszik, hogy valami új dolog történt a piaccal, mások más miért vannak ott, mint korábban. A forgalmi adatokat nézve látszik is, hogy mi történt.

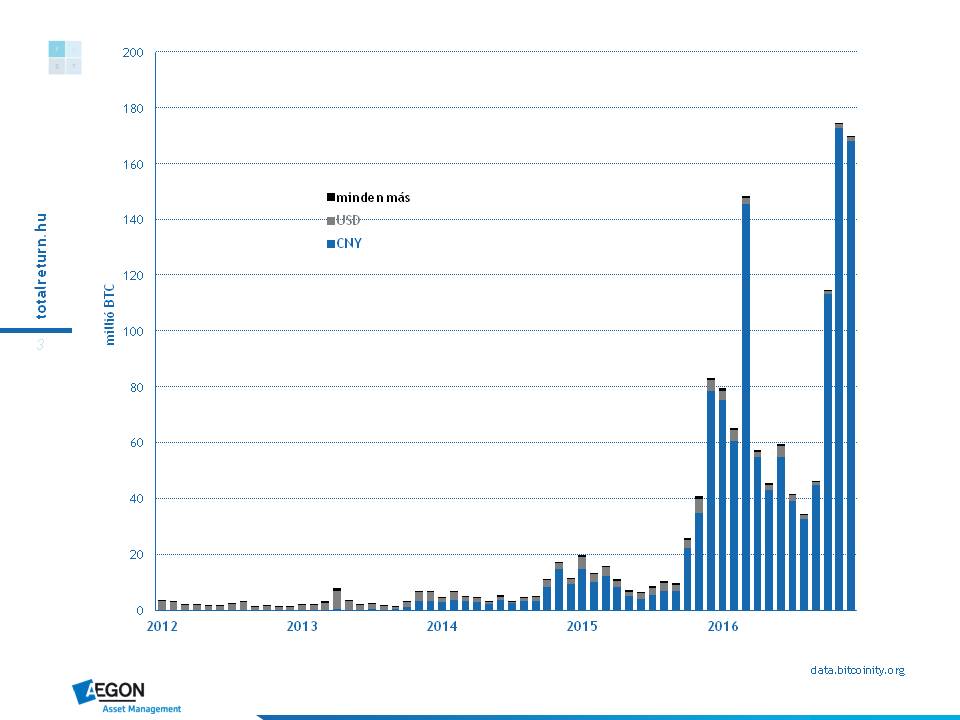

Bitcoin-forgalom havi bontásban devizák szerint

Az első változás már 2014-ben megjelent: a forgalom a korábbi nagyjából kétszeresére nőtt, és a szinte kizárólag dollártranzakciók helyett a jüan-nal szembeni ügyletek kezdtek dominálni. Aztán 2015. októberében brutális forgalomnövekedés következett, ami nagyjából úgy is maradt: a 2016-os év forgalma nagyságrendekkel nagyobb, mint az egyébként is magas 2015-ös. Úgy tűnik, minden kínai bitcoinban pörög. Vajon miért?

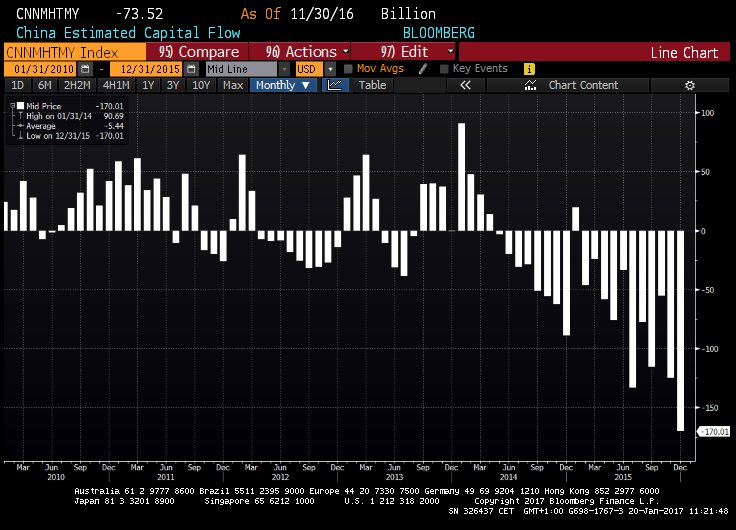

Kínában nagy hagyománya van a szerencsejátéknak, bármilyen formában, akár a tőzsdei spekulációban is. De nem lehet nem észrevenni a bitcoin-forgalom felpörgése és a Kínából történő tőkemenekítés közti egyidejűséget. A szabályozóknak mindig is problémát okozott a bitcoin láthatatlansága, nem véletlen, hogy a dark web illegális piacain is előszeretettel fizetnek vele.

A Kínából kiáramló tőke becsült mennyisége, milliárd dollár

A nem teljesen transzparens, de technológiailag igen innovatív bitcoin jó lehetőséget ad a devizakorlátok között elő, de felkészült kínaiaknak arra, hogy némi tőkét külföldre vigyenek. A kínai pénzügyi stabilitással kapcsolatos kételyekről, az eszement hitelezésről mindenki hallott. Az utóbbi években az árfolyam gyengül, de a jegybank két és fél év alatt így is elégette impozáns devizatartalékának egynegyedét. Nem csoda, ha sokan szeretnének némi tartalékot felhalmozni szabad, megbízható intézményi környezettel rendelkező országokban. Az sem véletlen, hogy éppen most fizetnek igen kínai fociklubok csillagászati összegeket játékosokért: ilyen ügyletek farvizén biztos megy pénz gazdag kínai üzletemberek rejtett számláira is. Teveznek és társainak igazolása, és a bitcoin forgalmának felrobbanása ugyanarról a tőről fakad, és egyik sem a legjobb hír.

Forrás: data.bitcoinity.org, Bloomberg