A múltkor filózgattam már az árazásról, most túrtam még hozzá adatot. Kenneth French számításait használtam, amelyek tanulságos módon aggregálják az egyedi részvények P/E (árfolyam/nyereség) hányadosait: French a New York Stock Exchange részvényeit (tehát az összes részvényt, tőkepiaci kapitalizációtól függetlenül) P/E szerint állítja sorba, és megnézi, hogy hol vannak azok a határértékek, melyek elválasztják a különböző árszintű részvényeket egymástól. 20 darab percentilis értéket határoz meg minden évre: az első megmutatja, mely P/E ráta az, amelynél a részvények 5 százaléka alacsonyabb, 95 százaléka pedig drágább. A második a legolcsóbb 10 százalék és a drágábbik 90 százalék közti határvonalat mutatja meg minden évre. A tízedik ennek megfelelően a medián árazást mutatja, tehát azt a P/E-t, aminél a részvények fele olcsóbb, fel pedig drágább. És így tovább. Az adatok naptári év végére állnak rendelkezésre 1951-től.

Ez alternatív képet ad a piacról, melyet jellemzően a tőkeértékkel súlyozott indexek átlagos P/E rátája, vagy egyéb, hasonlóan súlyozott árazási mutatója alapján értékelünk. A tőkeértékkel súlyozott átlagnak az a sajátossága, hogy felülreprezentálja a nagy tőkeértékű cégeket, a kisebbek árazása pedig kevés súllyal esik latba. Ha például 10 részvényből egyetlen egy olcsó, de az képviseli a tőkeérték felét, akkor a súlyozott átlag mérsékelt árazást mutathat annak ellenére, hogy a példában szereplő cégek kilencven százaléka drágának tekinthető.

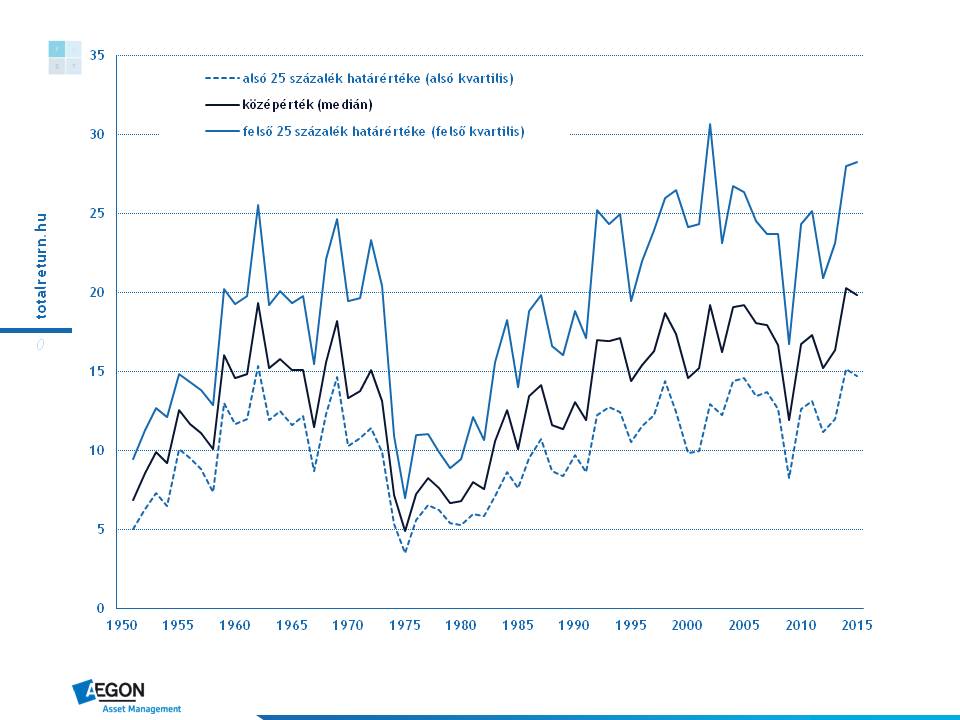

Az alábbi ábra 1951-től 2015-ig mutatja azokat a határértékeket, jelen esetben az ún. kvartiliseket, melyek a részvények sokaságát négy egyenlő részére osztják. A felső kvartilis az a P/E érték, ami elválasztja a piac legdrágább negyedét a többiektől. A második kvartilis, más néven a medián, az olcsóbbik és drágábbik fele közti választóvonal, az alsó pedig értelemszerűen a legolcsóbb egynegyed és a többi közti határérték. A kvartilisek időben változnak, és pontosan ez az érdekes.

A New York Stock Exchange részvényeinek P/E mutatóinak választóvonalai (kvartilisei)

Bár átlagos P/E értéken a piac nem olyan drága, mint 2000-ben volt, a tőkeértékre nem érzékeny mutatók némileg más képet adnak. Ezek szerint a medián árazás, tavaly év végén legalábbis, nagyjából ott volt, mint a dotcom-lufi idején, a legdrágább egynegyedhez tartozó határérték pedig csak egyszer volt drágább, mint mostanában. Ez alapján tehát a piac középértéke is drága, de igazán a felső árkategóriás szegmens kerül sokba.

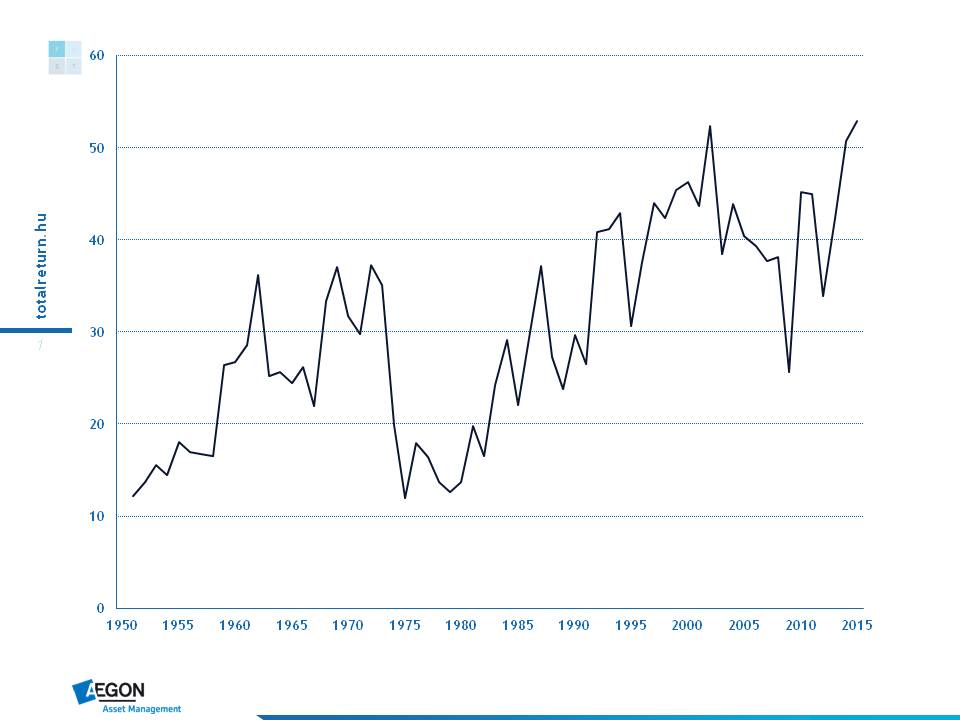

Még extrémebb mindez, ha a legdrágább 10 százalék és a piac többi részét elválasztó határérték (azaz a legfelső decilis) alakulását nézzük. 2015. végén a legdrágább 10 százalékhoz tartozó határérték a legmagasabb volt az adatsor történetében, tehát úgy tűnik, minél drágább piaci szegmensről beszélünk, annál magasabb történelmi visszatekintésben számolt relatív ár is.

A New York Stock Exchange részvényeinek legdrágább 10 százalékához tartozó határérték (legfelső decilis)

A magas P/E-t sokan az alacsony kamatszintnek tudják be, mondván, ha drágák a kötvények, akkor a részvényeknek is drágáknak kell lenniük. Ez lehet, hogy így is van (de az is lehet, hogy nem), de a tényen nem változtat: a részvénypiac történelmi visszatekintésben drága, a felső árkategóriás szegmensek pedig a többiekhez képest is kilógnak a sorból. Kérdés, hogy ezt tudják-e a fundamentális trendek igazolni.

Forrás: Kenneth French