1,28 alá bukott az EURUSD árfolyam, lehet okoskodni, hogy vajon meddig megy. A múltkor egy tudományos ember blogposztja euro crash-ről vízionált, legalábbis a címében, ennek nyomán végeztem egy egyszerű, tudományosnak nem nevezhető grafikus elemzést.

Fatas azt boncolgatta, hogy az euró akkor gyengült-e a dollárhoz képest, amikor az európai növekedés elmaradt az amerikaitól, illetve amikor — részben a növekedési környezet miatt — a kamatok is magasabbak voltak az USA-ban, mint Európában. Arra jutott, hogy nem csak a növekedési és kamatbeli különbségek magyarázták az árfolyamot, és azzal zárta a különben érdekes posztot, hogy minden bizonnyal volatilis árfolyamra kell számítani. Hát igen, ezzel nem megyünk sokra.

Euróárfolyam egyébként 1975-ig áll rendelkezésre, a keresztekből meg a mostani súlyokból ez tkp. akármeddig visszavezethető. Ez hosszú periódus, korrekt ökonometriai elemzést mégsem lehet rajta végezni, mert ebben a 40 évben (és a benne levő 160 negyedévben) ugyan elég sok megfigyelési pont van, viszont mindössze két hosszabb euródollár-ciklust ölel fel. Maradunk tehát a grafikus hókuszpókusznál, ami annyit, ér, amennyit, de még mindig jobb, mint a sötétben tapogatózás vagy az okoskodó, minden alapot nélkülöző puffogtatás, hogy majd idemegy az árfolyam meg oda.

A felhasznált adatokat illetően jelentős egyszerűsítés mellett döntöttem, ami persze kötekedésre adhat okot, de amint látjuk, a fő tendenciák elég robosztusak ahhoz, hogy lényeget meg tudjam velük fogni. Amerikai növekedési és kamatláb adatok 40 évre visszamenőleg konzisztensen és teljes körűen rendelkezésre állnak, eurózónás adatok viszont igazából csak az 1990-es évek elejétől vannak. Ezért az IMF és a Világbank kamatláb- és GDP-adatait vettem Németországra, Olaszországra és Franciaországra, és a két változó esetében a három ország egyszerű számtani átlagaival számoltam, a teljes időszakon keresztül minden negyedévre. A növekedési adatoknál az ingadozás simítása céljából a kétéves visszamenőleges, évesített GDP-változást néztem, amiből Németország esetében kiszűrtem az 1991-es évet, amikor az NDK integrálásakor megugrott az össznémet GDP-adat is. A kamatszint az IMF-től származó „hosszú kamat”, ami alapvetően a 10 éves államkötvény kamatát jelenti, és a Bloombergen havi bontásban áll rendelkezésre. Ezek negyedéves átlaga az adott időszak kamata.

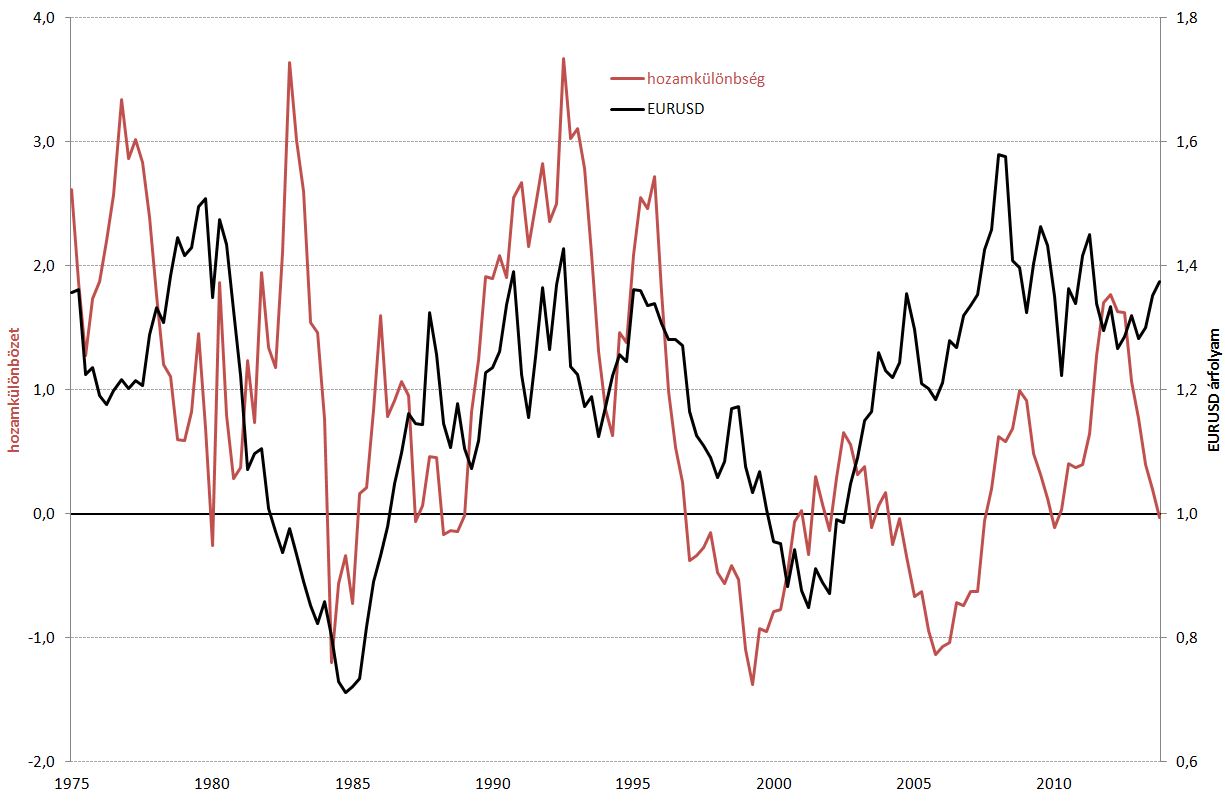

Mit látunk? A kamatok és az EURUSD árfolyam között van valami tendencia, ami azért tartalmaz nehezen magyarázható szétválásokat is. 1975-től nagyjából 2003-ig az euró árfolyama együtt mozgott a kamatkülönbözettel úgy, hogy amennyiben a hozamkülönbözet az euró-régió számára tágult, akkor vele együtt erősödött az euró a dollárral szemben, ha viszont a kamatkülönbözet szűkült (azaz az amerikai kötvény számára kedvezően változott), akkor a dollár erősödött az euróval szemben. 2003. után ez az összefüggés viszont még trendszerűen sem volt igaz, legalábbis nem úgy, ahogy a megelőző 30 évben.

Kamatkülönbözet és az euró/dollár árfolyam

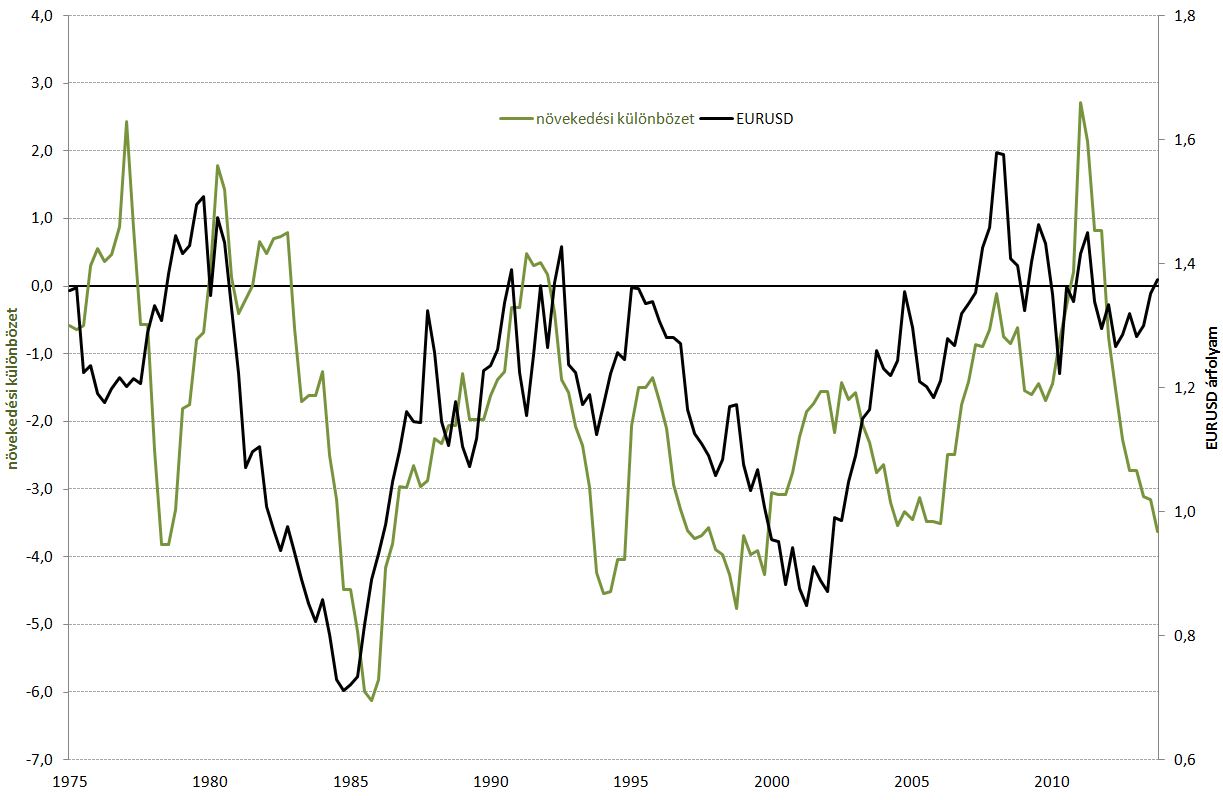

A növekedési összefüggés sokkal szebben néz ki, itt a trendszerű kapcsolat sokkal inkább jellemző a teljes horizonton, igaz, vannak évek, amikor az árfolyam teljesen máshogy megy, mint ahogy a konjunktúra lefolyásából gondolnánk. Fontos kiemelni, hogy az árfolyam dinamikája és a GDP-növekedés különbségének változása között van összefüggés, amit úgy interpretálhatunk, hogy ha Európa Amerikához képest relatíve gyorsul, akkor az euró erősödik, ha relatíve lassul, akkor pedig az euró gyengül. Nincs egyértelmű késleltetett kapcsolat a két adat között, van, amikor az árfolyam előbb mozog, mint a növekedési differencia, van, amikor később, de összességében, hosszú idő távlatában a két adatsor visszaigazolja egymást. Most abban az érdekes helyzetben vagyunk, hogy jelentős elnyílást latunk az árfolyam és a növekedési ütemkülönbözet dinamikája között: Amerika Európához képest gyorsul, de az árfolyam fennragadt. Ezt az összefüggést feltehetően nem csak én nézem, ezért is látjuk talán, hogy az 1,35 júliusi elestével begyorsult a dollár erősödése.

Növekedési különbözet és az euró/dollár árfolyam

Az, hogy a jövő mit hoz, akárcsak Fatas, nem tudjuk, de úgy tűnik, hogy a növekedés és az árfolyam között van némi összefüggés. Ez engem meglep, mert álmomban sem gondoltam volna, hogy egy ilyen egyértelmű, közhelyszerű feltevésben van valami. Oksági kapcsolatot egyébként ez nem jelent feltétlenül, viszont elméleti ellentmondásba nem ütközik. A múltból kiindulva talán feltehető, hogy amennyiben az amerikai növekedés fenntartja ezt az ütemkülönbséget Európához képest, mint most, akkor a dollár a mostani szintjéhez képest még erősödhet. Ez persze a „ha” esetében van így és inkább hosszabb távon, tehát deviza daytrade-hez sok hasznát nem vesszük a grafikonnak, sőt, még egy negyedéves eszközallokációhoz is csak nagyon óvatosan lehet használni. Aki azonban hisz abban, hogy ami eddig tendenciaszerűen igaz volt, most is az lesz, és hogy az amerikai növekedés nem átmenetileg haladja meg az európait, az esetleg hosszabb távon maszatolhat valamit a dollár bull trade-ben. Mondjuk ez utóbbit akkor is teheti, ha nem hisz semmiben, csak a chartot bámulja.

Forrás: IMF, Világbank, Bloomberg, saját számítások

Amennyiben tetszett a bejegyzés és az elsők között szeretnél értesülni új blogbejegyzéseinkről, oszd meg és lájkolj minket a Facebook-on!