- Németh Gábor, VIG Alapkezelő –

Óriási a hazai költségvetési hiány: 2023 első negyedévében a 12 havi gördülő átlag már a GDP 7,9%-a volt, de az idén márciusban újraírt költségvetés többszöri kiigazítás után is nagyon messze van a 3,9%-os hivatalos hiánycéltól. A legfrissebb adatok fényében legalább 5%, rosszabb esetben viszont akár 6-7%-os is lehet az idei hiány – különösen, ha nincs újabb kiigazítás sorozat.

Minek köszönhető mindez?

Brutális mértékben nőnek az állami kiadások: a magas infláció miatt a nyugdíjak korrekciója, az elszálló hozamok miatt megugró kamatkiadások (a kétszámjegyű hozamot fizető lakossági állampapírok igen drága forrást jelentenek), a már csökkentett rezsicsökkentés is észveszejtően drága – beütöttek az államosított energiaszolgáltató cégeknek nyújtott támogatások.

Mindeközben a bevételi oldallal is jelentős gondok vannak. Az áfa bevételek messze a tervek alatt teljesülnek és messze nem tudnak lépést tartani a kiadási oldal szárnyalásával. Elsősorban ez is az inflációval hozható kapcsolatba: a reáljövedelmek összeomlásával csökkent a rendelkezésre álló, elkölthető jövedelem, aminek a hatására összeomlott a kiskereskedelmi forgalom, A kisebb vásárlóerő kevesebb költéshez, ez pedig kevesebb adóbevételhez vezet (de például a hatósági áras benzinturizmus végével a jövedéki adóbevétel is csökkent).

A belső kereslet beesése, a korábban bevezetett kiigazítások és adóemelések gazdasági növekedésre gyakorolt negatív hatásai (mert természetesen a cégek áthárítják a fogyasztókra az extraprofit adókat, ami inflációban és a gazdasági aktivitás visszaesésében csapódik le), a csökkenő reálkeresetek forgalmi adókra gyakorolt kedvezőtlen következményei egyre jobban látszanak. Négy negyedéves számokban már bevételi oldalon látszik az EU transzferek csökkenése, hiánya is, amire pedig Magyarországnak égető szüksége lenne. Egyes elemzők szerint megfordulhatott a korábbi évek „kifehéredési” folyamata is, a megélhetési válság idején egyre többen próbálják elkerülni az adót.

A magyar adórendszer erősen épít a fogyasztási típusú adókra, a brutális infláció így csak ideig-óráig segítheti a költségvetést. Utána viszont többszörösen visszaüt: vagy újabb kegyetlen költségvetési hiányhoz, vagy durva megszorításokhoz és recesszióhoz vezet.

Hogy nagy a baj, az abból is látszik, hogy a kormány költségtakarékossági céllal a családtámogatási rendszerhez is hozzányúlt – ami pedig az elmúlt évtizedben a gazdaságpolitika egyik sarokkövének számított.

Miért akkora baj ez?

A Magyarországról érkező kedvezőtlen hírek ördögi körré állhatnak össze, ami aztán egymást fűtve vezet egyre súlyosabb válsághoz. Infláció, ikerdeficit, recessziós kilátások, magas állampapír hozamok, EU-források hiánya és az uniós kapcsolatok romlása mind emeli az ország kockázati prémiumát. Geopolitikai feszültségek, hitelminősítés – és az egész indul előlről.

Érdemes visszagondolni arra is, amit a Magyar Nemzeti Bank mondott, amikor két monetáris tanács-üléssel ezelőtt elkezdődött a 18%-os forint kamatszint vágása. Az infláció a legfőbb ellenség: a gazdasági növekedés gátja, tönkreteszi az életszínvonalat, így leküzdése elsődleges prioritás. Mi az oka annak, hogy a hazai árszínvonal növekedési ütem az EU-ban mért háromszorosa és nagyjából 10%-ponttal magasabb, mint a régiós átlag? A verseny hátránya, a rossz termelékenység, a gazdasági verseny részleges kiiktatása mellett az egyensúlyi mutatók romlása (különösen az elszálló költségvetési hiány) is felelős érte: a kiemelkedően magas költségvetési hiány extra inflációhoz vezetett, ami most újra magas költségvetési hiánnyal fenyeget.

Egy költségvetési politika a gazdasági tankönyvek szerint akkor jó, ha jelentős gazdasági növekedés esetén szigorú – azaz tartalékot képez arra az időre, amikor majd jön a recesszió. A korábban felhalmozott forrásokat ilyenkor lehet okosan felhasználni, vagyis kontraciklikus a gazdaságpolitika. Látjuk, hogy mekkora szükség lenne forrásokra például az egészségügyben, az oktatásban és a megélhetési válság enyhítésére. De erre most nincs tér. A befektetők árgus szemekkel figyelik a magyar makrofolyamatokat (a forint hirtelen gyengülése és az állampapírok hozamának megugrása is jelentős részben a rossz költségvetési számok számlájára írható). A nagy nemzetközi hitelminősítők is árgus szemekkel figyelik a hiánycél alakulását (a Standard and Poor’s 4,2%, a Fitch 4,1% százalékot jelzett előre 2023-ra), egy 5-6%-os hiánycélt biztosan nem emésztenek meg könnyen. Egy esetleges leminősítés esetén még gyengébb forint, még magasabb forint kamatok, még mélyebb válság várna ránk. Ezen pedig mindenki veszítene – ráadásul jövőre visszatérnek a maastrichti kritériumok, azaz 3% alatti hiánycélt kellene hozni 2024-ben.

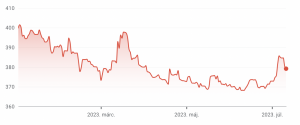

Euró-forint árfolyam (2023)

forrás: Google Finance

Mi lehet a megoldás, avagy miben lehet bízni?

A befektetők, az elemzők és a jegybankárok is bíznak az úgynevezett “soft-landingben”. Vagyis hogy lassul ugyan a világgazdaság, de nem lesz mély recesszió. Az elemzők azt várják, hogy az inflációs mutatók mérséklésével az idei év második felében világszerte (de különösen a régiónkban) nőnek majd a reáljövedelmek. Ennek következtében nőne a fogyasztás, ami nagyobb gazdasági növekedéshez vezet – és idehaza javítja kicsit a költségvetés helyzetét.

Én ebben nem bízom igazán. Bár a munkaerőpiac meglepően erős és (még) nem indult el az ilyenkor szokásos elbocsátási hullám, az elmúlt évtizedek legdurvább kamatemelési ciklusa előbb-utóbb kifejti hatását és eljutunk majd a recesszióig. Az összképet némileg javíthatja, hogy míg korábban az állami cégeket jellemzően év vége felé tőkésítették fel, nagy nyomást helyezve az év második felében a költségvetésre, idén egyenletesebben osztották el ezeket a terheket az év során. Ez óriási tétel lehet a rezsicsökkentés kiadásai miatt.

Lehet némi tér a Honvédelmi Alap betervezett extra kiadásaiban és véleményem szerint újabb korrekciók is a csőben vannak (várhatóan nem piacbarát formában: új extraprofit adók, megszorítások, elvonások). Ez utóbbi megintcsak nem tűnik jó megoldásnak, mivel a piaci bizalom csökkenésen keresztül gyengíti a forintot, emeli az állampapír hozamokat. Vagyis hoz is, visz is. A kiigazítási igény közel 1000-1500 milliárd forint, így önmagában egyik megoldás sem elegendő, a fenti lehetőségek közül valószínűleg többre is szükség lesz. Egyes elemzők szerint óriási növekedési áldozat nélkül már nem is lehet hozni a 3,9%-os számot, a kérdés csak az elcsúszás mértéke.

Véleményem szerint mindez sérülékeny devizához és állampapír piaci hozamokhoz vezet, ami miatt mi óvatosabbak is lettünk az egyébként meglehetősen drága magyar állampapírok tekintetében. Az új hírekre jelentős, volatilis mozgások várhatóak és csak az EU pénzek megérkezése, az EU-val való szoros kapcsolatok kialakítása és a vele való kibékülés tudna érdemi megoldást jelenteni. Ez a percepcióváltás javítaná az egyensúlyi mutatókat, az EU transzferek enyhítenék a várható recesszió következményeit is. Mindez óriási lökést adna a magyar eszközöknek: csökkentené a kockázati prémiumot, lehozná a forint hozamokat, erősítené a forintot. Hát még egy euró bevezetés…

“A blog írásában közreműködő szerzők semmiféle felelősséget nem vállalnak a blogon megjelent írásaik alapján hozott befektetési döntésekért és azok következményeiért, illetve a weboldalon található adatok esetleges hiányosságaiért vagy pontatlanságaiért. A jelen blogon megjelenő írások magánszemélyek szubjektív véleményét tükrözik, nem minősülnek befektetési elemzésnek vagy ajánlásnak.”

(A cikk először a Portfolio.hu oldalán jelent meg 2023. július 13-án. )