A pénzügyi szektor kecsegtet átlagon felüli hozammal Loncsák András, az Aegon Alapkezelő befektetési igazgatója szerint. A növekvő infláció leértékeli a hagyományos megtakarítási formákat és a részvények felé terelheti azt, aki megőrizné tőkéje vásárlóértékét.

Frissen kinevezett befektetési igazgatóként most bizonyára éppen azon töri a fejét, mi lehetne a járvány lecsengése utáni slágertermék, ami busás hasznot hozhat az ügyfeleknek.

Ezen is, persze.

A járvány egyik következménye befektetési oldalon, hogy a technológiai iparágban óriási felülteljesítés van. Az információtechnológia, vagy az egészségügy vállalatainak részvényei megállíthatatlannak tűnnek.

Ami nem meglepő: a karantén időszakban mindenki az Amazonon vásárolt, Netflixet nézett vagy facebookozott, esetleg a videojátékokat gyűrte hajnalig. Ezeknek az ágazatoknak a felülteljesítése egyébként egy évtizedes trend, amit az elmúlt hónapok csak felgyorsítottak.

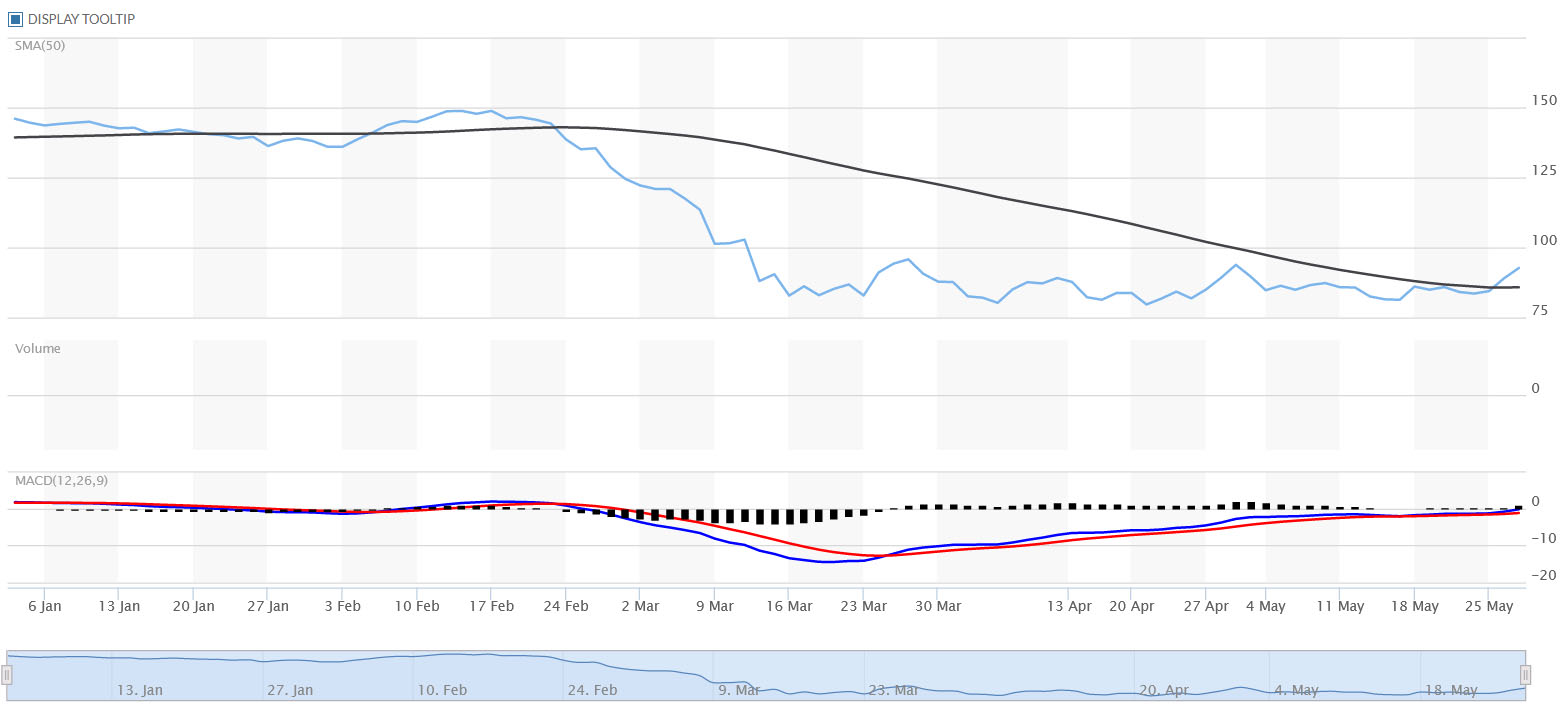

STOXX Europe 600 (fekete) és STOXX EUROPE 600 Banks (kék) indexek teljesítménye év eleje óta (forrás: Marketwatch)

STOXX Europe 600 (fekete) és STOXX EUROPE 600 Banks (kék) indexek teljesítménye év eleje óta (forrás: Marketwatch)

Akkor most az olcsót vagy az emelkedőt kell megvenni? Az elmúlt egy hónap óriási tőzsdei rallija után maradt egyáltalán még olcsó szektor?

A hagyományos, ciklikus területek, mint az energiaszektor vagy a pénzügyi világ ugyanakkor csak stagnálnak a termelővállalatok leállása óta. A tőke azonban a mostani nyertesek irányába keresi az utat. Ugyanakkor vannak olyan vállalatok, amelyek több szektor határmezsgyéjén vannak, és amelyek eddig még kimaradtak az általános árfolyamemelkedésből. Például az olyan elektronikus fizetést lehetővé tevő pénzügyi IT-társaságok, mint a Visa vagy a Mastercard, egyelőre kívül esnek a mostani eufórián.

A “pénzügyi” címke akkor ma inkább egyfajta bélyeg a befektetők szemében?

Míg a technológiai cégek részvényei láthatólag “V” alakú kilábalást áraznak, addig a hagyományos szektorok inkább “W” alakút, vagy még inkább a Nike-logóhoz hasonló, hosszan elhúzódót.

A pénzügyi szektorban ugyanakkor jelentős potenciál van. Ha visszaemlékszünk a 2012-es válságra, amikor a görög, olasz, spanyol gazdaság került nehéz helyzetbe, a tőzsde az első szabadesés után júliusra már 30 százalékot korrigált. A bankpapírok azonban ott és akkor is csak ezután kezdtek magukra találni, azután viszont mindössze 2 hónap alatt 50 százalékkal drágultak.

Ezek szerint a bankrészvények lehetnek a következő vásárlói hullám célpontjai?

Egyelőre még sok az árfolyamesésre spekuláló short pozíció az európai pénzintézetek részvényeinél, és kevesen bíznak a felépülésükben. Ám szerintünk az olyan jó minőségű pénzintézetek, mint a magyar OTP vagy a lengyel Bank Pekao részvényei rövidtávon is komoly nyereséget hozhatnak. Ezeknek a bankoknak az elmúlt hónapokban megfeleződött a részvényárfolyama, és várakozásaink szerint hamarosan ismét felzárkóznak a többi, időközben visszadrágult szektor mögé.

Főként, ha végre elkészül a koronavírus elleni vakcina.

Tagadhatatlan, hogy ez lesz a “game changer” pillanat, akkor kerülhet minden vissza a régi kerékvágásba. A kifejlesztésére is óriási pénzek mozdultak meg, és sikere esetén a tőzsdéken jelentős újabb emelkedési hullám söpörhet végig.

Annak ellenére, hogy – a vállalati eredmény oldaláról – már most is elég drágák a részvények?

A mostani, jellemzően rövidtávú mozgásokat nem a nyereségalapú árazás mozgatja, hanem a befektetői szentiment.

Ha belátható időn belül elkészül a vakcina, jön az emelkedés, ha nem, marad a “Nike-típusú” felépülés.

Száz éve, a spanyolnáthánál a második hullám 2 hónappal követte az elsőt, és a túl korai nyitás miatt többen is haltak meg benne.

Kik vannak a legnagyobb veszélyben?

A legfontosabb most a szelektivitás. Ágazati szinten az IT-szektor helyett a bankrészvények ígérnek nagyobb árfolyamnyereséget.

Földrajzilag, ha a válság elhúzódik, a kevésbé erős fundamentumokkal rendelkező török, brazil gazdaság sínyli majd meg leginkább.

A beszállítói láncok közelebb hozása ugyanakkor a jelentős gyártókapacitásokkal rendelkező Törökországnak, de például Magyarországnak és a régiónknak is jól jöhet. Persze a gyártókapacitások repatriálásán mi is veszíthetünk – a Veszprém megyében fűnyírókat gyártó amerikai MTD épp most zárja be itteni üzemét.

Mindenesetre a kormányokon láthatólag nem múlik a gazdaság talpra állítása: sosem látott összegeket költenek különféle segélycsomagokra. Mi lesz ezzel a rengeteg pénzzel?

Ma 2000 Ft egy kiló eper vagy cseresznye már a szezonban is, az árak tartósan és hosszabb távon is emelkedhetnek. A monetáris és fiskális politika ugyanis koordináltan lépett fel és elképesztő volumenben. Az óriási pénzpumpa minden bizonnyal jelentős inflációt gerjeszt majd. Ezt az előbb említett folyamat – a gyártókapacitások nyugatabbra helyezése – is erősíti, a kínainál magasabb munkaerőköltséget a vállalatok minden bizonnyal beépítik a termékek áraiba is.

Tartós lehet az infláció, ráadásul alacsony kamat mellett. Ezért ha valaki pénzt akar keresni, a kötvények, betétek helyett kénytelen lesz a részvénypiacon szerencsét próbálni.