A West Texas olaj ára a 200 hónaposra esett. Ez kétszer fordult elő eddig, 2001-ben és 2008-ban. Mindkét esetben kb. egy negyedévig pendlizett ott az árfolyam, mielőtt elkezdett volna visszakapaszkodni. Nem tudom, hogy ez most is az esés végét jelenti, de azért ideje átgondolni, hogy mit is jelent mindaz, ami az olaj piacán történt. ![]()

A teljesség kedvéért, az 1998-as orosz válság alatt még nem volt 200 hónapos mozgóátlag-történet a Bloomberg szerint, de akkor jóval az éppen leghosszabb átlag alá beesett az árfolyam. A mostani áresés több szempontból is fontos és speciális, érdemes rajta elidőzni, mivel lehet, ennek az általános tőkepiaci kilátásainkat is átrajzolja. Nem biztos, de lehet.

A 100 dollár alatti olajjal egy hosszú status quo borult most fel. Az ilyen borulások mindig figyelemre méltók, mivel a status quo egy egyensúlyi állapot, amihez bizonyos rendszerek stabilitása kötődhet. Az áresés specialitása abból is adódik, hogy mögötte a korábbi esetekkel szemben nem keresleti sokk (1998, 2001, 2008), hanem egy olyan kínálati impulzus áll, amire eddig nem láttunk példát. Nemcsak a kínálat növekedése elképesztő, hanem a szerkezete is: az olajpiacot eddig jellemzően állami tulajdonú, befolyású kitermelők dominálták, akik nemzeti szinten monopol, nemzetközi szinten oligopol pozícióban határozták meg a termelést és az árakat. Most mintegy 80-100, az olajpiac szokványaihoz képest atomizált szereplő veri le az árakat. Ebben a struktúrában a kínálat-visszafogás nem olyan egyszerű, mint amikor elég volt az Aramconak kiegyensúlyoznia a termelést.

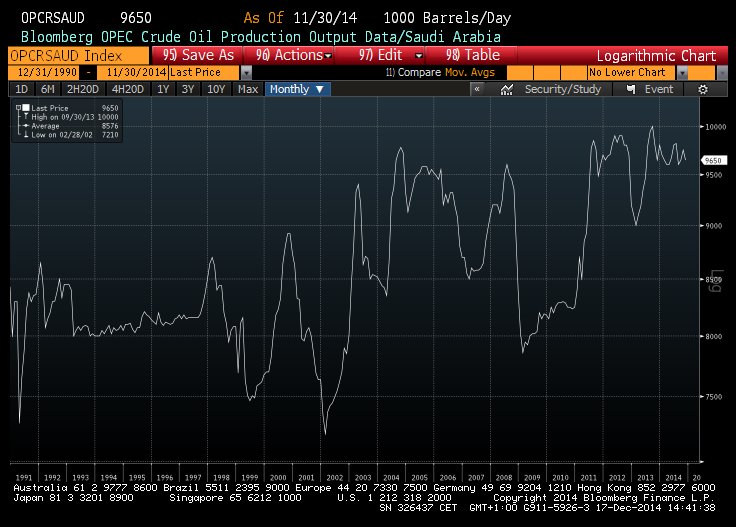

A szaúdi reakció a következő figyelemre méltó momentum. Eddig évtizedeken keresztül Szaúd-Arábia fogta vissza magát akkor, amikor az olaj ára túl sokat esett, és egymaga nyelte be az ebből származó veszteségeket, míg az OPEC-tagországok többsége túllépte a kvótát és learatta a pénzügyi hasznot. A szaúdiak ezt most nem vállalták be, sőt, a helyzetet most arra is használják, hogy kicsit véreztessék a közel-keleti és egyéb ázsiai piacokon aktív régiós versenytársaikat, köztük vallási és etnikai ellenségeiket, a perzsákat is. A szaúdi költségvetés egyensúlya szempontjából állítólag kritikus 80 dollár körüli olajárat egyelőre elhagytuk, de a királyság minden bizonnyal tudja majd kezelni az átmenetileg nagyobb költségvetési hányt.

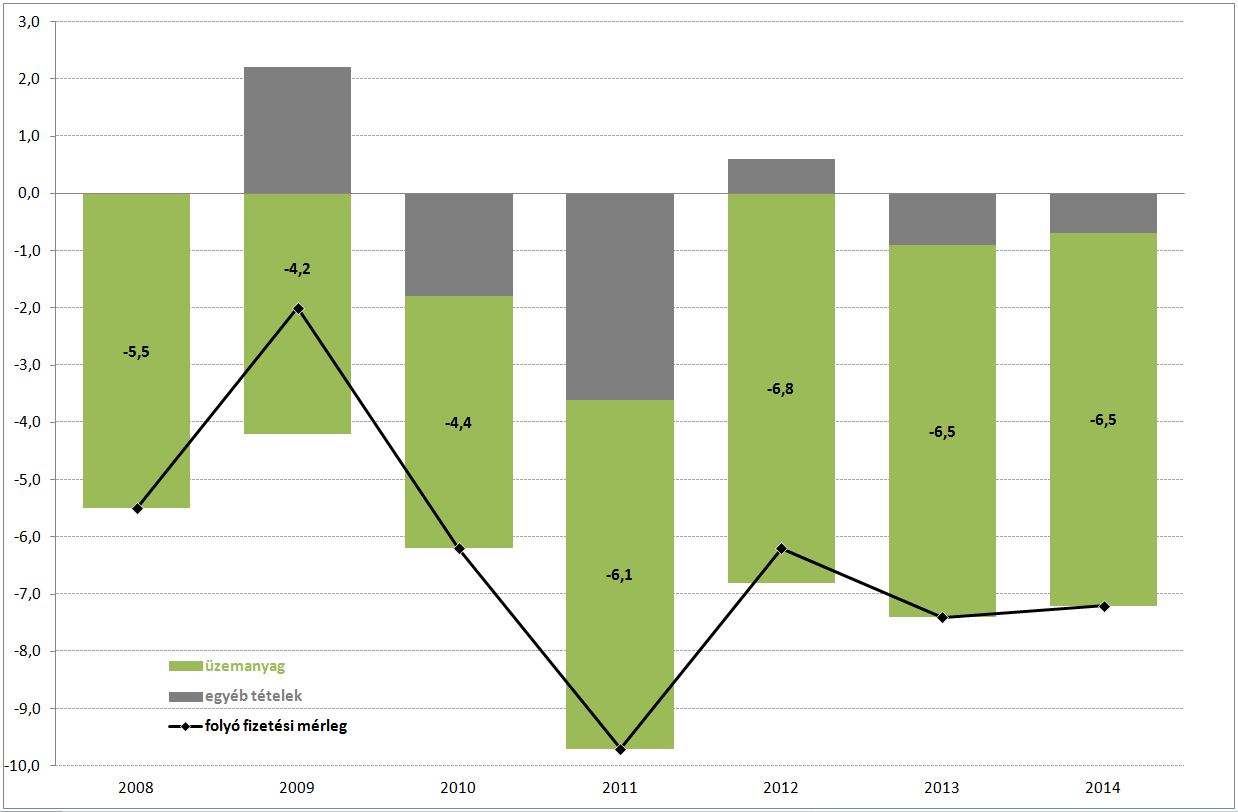

Ezzel viszont nem mindenki van így. Oroszországról ezen a blogon is írtunk, például itt, meg itt, de más országok is érintettek, akik számára az olaj árának az esése kisebb vagy nagyobb mértékben húsba vág. A leginkább érintett csoport a feltörekvő piacok, ahol az országok egy része erősen commodity long, és az elmúlt tizenvalahány éves gazdasági sikereik alapja éppen az emelkedő nyersanyagárak voltak. Mások persze éppen a másik oldalon állnak, mint például hazánk vagy éppen Törökország is, de a török líra elmúlt pár hetes teljesítménye mégsem azt mutatja, hogy a csökkenő olajáraknak feltétlenül csak pozitív hatásuk van egy ilyen ország pénzügyi eszközeire. Még akkor sem, ha fundamentálisan égből jött manna a feleződő energiaár.

A török folyó fizetési mérlegegyenleg összetétele a GDP százalékában

A feltörekvő országok kisebb része nyersanyag long, mint nyersanyag short, de ettől a kötvény- és részvényindexekben jelentős a súlyuk. A kötvényindexek ebből a szempontból azért is fontosak, mert a nyersanyag-kitermelés, mint gazdasági-műszaki tevékenység jelentős fizikai infrastruktúrát köt le, amit részben kötvényekkel a tőkepiacokon keresztül finanszíroznak. Ráadásul a nyersanyagban gazdag feltörekvő országok pénzügyi prudenciája sokszor elmarad a föld kincseivel nem megáldott (vagy nem megátkozott?) országokétól, így bizonyos esetekben a teljes adósságuk sem kicsi.

A 2008-2009-es válságból elsőre az jött ki, hogy a feltörekvő országok és piacaik jobban bírták a stresszt, és konszenzus lett, hogy ez nem csak sima felpattanás volt, hanem egy 2003. körül kezdődött gazdasági, tőkepiaci trend természetes folytatása. Ennek megfelelően sokan döntöttek úgy, hogy feltörekvő piacokra fektetnek be, de mivel ez a szaktudás sok helyen hiányzott, ezért specialistákhoz tették oda a pénzt, akik aztán globális benchmark mentén fektették be a rájuk bízott tőkét. Bizonyos alul- és felülsúlyozások persze mindig vannak, de tőke végül is mindenhova jutott.

És itt jön be a képbe az, hogy mit jelent a status quo felborulása. Amennyiben a feltörekvő piacok összessége nem teljesít jól, márpedig egyelőre nem úgy néz ki, mintha jól teljesítene, akkor nem kizárt, hogy a specialisták megbízói, különféle diverzifikált portfoliók tulajdonosai visszavesznek egy kicsit ebből a kitettségből. Ez lehet az a csatorna, ami esetleg olyan piacokon is tőkekivonást jelent, ahol az alacsony energiaárak éppen hogy jótékonyan hatnak az egyensúlyi folyamatokra, de a globális status quo megbillenése a tőkepiacok minden szegeltén érezhető rezgéseket kezd kelteni.

Ezt tovább erősítheti az is, hogy az elmúlt évek alacsony hozamkörnyezetét sok kötvénybefektető azzal igyekezett kompenzálni, hogy kisebb-nagyobb kamatfelárat kínáló vállalati kötvényekbe fektetett. Mivel a hozaméhség ezen a piacon is csökkentette az átlagos hozamprémiumot, ebben a körben egyre nagyobb lett a súlya a rázósabb hitelkockázatú kötvényeknek. Van olyan stratégia ugyan, ami igen szabad kezet ad magának abban, hogyan válogasson a kötvények között ahhoz, hogy minden körülmények között stabil hozamokat mutasson fel, de a spanyolviaszt ott sem találták fel: a végig relatíve zsíros hozamtöbbletet felkínáló orosz piac, ahol amúgy a hiteléhség folyamatos volt, ezekben a stratégiákban is jelentős súlyt képvisel mára.

Egy népszerű globális kötvényalapú abszolút hozam alap árfolyama

Mindezzel nem azt akarom mondani, hogy most akkor mindennek vége, mert összességében elég jó kockázati környezetben vagyunk: a globálisan irányadó kamatok feltehetően 2015-ben is nulla százalék körül maradnak; a világgazdaság növekedése nem kiugró, de egy sok évtizedes trendnek megfelel; bérfeszültségek Kínán kívül nem nagyon látszanak, ami a vállalati profitráták szempontjából kifejezetten jó hír; és akárhogy is vesszük, az alacsonyabb energiaár a teljes globális konjunktúra számára igenis jó hír.

De a világ tehát változik, ráadásul nagyon gyorsan, és ehhez alkalmazkodnia kell mindenkinek. Ez az alkalmazkodás pedig volatilitást, változékony tőkepiacot jelent.

Az 1998-as orosz válság hatása a globális részvénypiacra

Az ábrák forrása a Bloomberg és az IMF.