Egy hónap alatt több mint tíz százalékkal csökkent a külföldiek által birtokolt magyar állampapírok állománya. Nem biztos, hogy rosszul járt, aki kiszállt.

Egy hónap is elég volt ahhoz, hogy szinte észrevétlenül távozzon 600 milliárdnyi kötvényt birtokló külföldi befektető Magyarországról. A dologban nincsen semmi drámai, a kamatok a világban felfele mennek, ami előbb-utóbb a magyar piacra is hatással lesz, a hazai monetáris politika pedig éppen abba az irányba áll, hogy inkább most távozzanak a külföldi befektetők, mint valami pánikhelyzetben.

A külföldiek által birtokolt forintban denominált állampapírok állománya, mio ft

Ez a hirtelen exit hosszabb visszatekintésben is látványos, és hogy nem okozott lényeges hozamemelkedést, annak az az oka, hogy a befektetők feltehetően az ÁKK visszavásárlási aukcióin szálltak ki a piacból. Illetve az is lehet, hogy csak egy nagyobb befektető volt, de ezt majd a később publikált portfoliójelentésekből lehet csak kikövetkeztetni.

A külföldiek által birtokolt forintban denominált állampapírok állománya 2001 óta

Ezzel most a külföldiek a fix kamatozású, nem lakossági piac nagyjából felét fedik le, de volt ez ennél jóval alacsonyabb is. Az MNB és az ÁKK célja a külföldiek súlyának csökkentése a magyar adósság finanszírozásában, két megfontolásból. Egyrészt az MNB szerint a devizatartalékok szintje túl magas, és azt rövid távon úgy lehet a legjobban csökkenteni, hogy devizakülföldieket arra ösztökéljük, hogy itteni megtakarításaikat devizára váltva részben vagy egészben építsék le. Van egy olyan megfontolás is, hogy amennyiben valami stressz érné a tőkepiacokat, akkor túl magas külföldi jelenlét esetében a kockázatcsökkentési megfontolások miatti kényszerértékesítések nagysága is túl nagy lenne, felnagyítva az ilyenkor egyébként elkerülhetetlen piaci turbulenciákat is.

Ezzel most a külföldiek a fix kamatozású, nem lakossági piac nagyjából felét fedik le, de volt ez ennél jóval alacsonyabb is. Az MNB és az ÁKK célja a külföldiek súlyának csökkentése a magyar adósság finanszírozásában, két megfontolásból. Egyrészt az MNB szerint a devizatartalékok szintje túl magas, és azt rövid távon úgy lehet a legjobban csökkenteni, hogy devizakülföldieket arra ösztökéljük, hogy itteni megtakarításaikat devizára váltva részben vagy egészben építsék le. Van egy olyan megfontolás is, hogy amennyiben valami stressz érné a tőkepiacokat, akkor túl magas külföldi jelenlét esetében a kockázatcsökkentési megfontolások miatti kényszerértékesítések nagysága is túl nagy lenne, felnagyítva az ilyenkor egyébként elkerülhetetlen piaci turbulenciákat is.

A mutatványt egyébként alapvetően az teszi lehetővé, hogy 100 után először a Magyar Nemzeti Bankot nem érdekli, hogy stabil legyen az árfolyam, így nyugodtan tarthatja nulla százalék körül a kamatait. Az árfolyam-politika azért lazult el ennyire, mert az (egyelőre) ultra alacsony infláció ezt lehetővé teszi, és a lakossági devizahitelek leépítésével a gyenge árfolyam társadalompolitikai szempontból sem olyan érzékeny ügy. Sőt, az is valószínűnek tűnik, hogy az MNB szívesen látna még gyengébb forintot, remélve, hogy ennek pozitív hatása lenne a növekedésre. Ez utóbbi hatást egyébként sokan vitatják, van, aki azért, mert nem hisz ilyen hatásban, van, aki azért, mert a gyenge árfolyam jóléti hatásai nem tetszenek neki (a gyenge árfolyammal jellemzően a gazdagok járnak jól), de az MNB-t ez szemmel láthatóan nem érdekli.

Az viszont lehetséges, hogy aki most szállt ki, az nem tette rosszul. Mint mondtam, nincsen semmi dráma, de az amerikai hozamok emelkednek, és az eddigi tapasztalatok alapján ez a magyar kötvénypiac teljesítményét sem fogja segíteni.

A 10 éves magyar állampapírhozam

A 10 éves magyar hozam március elején átment az 55 napos mozgón, és azóta sem bírt visszamenni alá, júniusban pedig a 200 napost is elhagyta. Ez önmagában még nem lenne baj, mivel a havi trend még mindig lefele mutat, de láttuk, hogy az amerikai és német hosszú kamatok inkább felfele kacsintgatnak, ami a magyar hozamokat sem segíti. Ugyanakkor a fent említett okokból belátható, hogy az MNB a végsőkig alacsonyan fogja tartani a rövid kamatokat, ami gátat szab annak is, hogy mennyire tud felmenni a hosszú kamathoz képest.

A 10 éves magyar hozam március elején átment az 55 napos mozgón, és azóta sem bírt visszamenni alá, júniusban pedig a 200 napost is elhagyta. Ez önmagában még nem lenne baj, mivel a havi trend még mindig lefele mutat, de láttuk, hogy az amerikai és német hosszú kamatok inkább felfele kacsintgatnak, ami a magyar hozamokat sem segíti. Ugyanakkor a fent említett okokból belátható, hogy az MNB a végsőkig alacsonyan fogja tartani a rövid kamatokat, ami gátat szab annak is, hogy mennyire tud felmenni a hosszú kamathoz képest.

A rövid és a hosszú kamatok közti különbség nagyságát illetően Magyarországon viszonylag a kevés tapasztalat van, mivel a hozamgörbe az elmúlt tizenöt év jó részében „inverz” volt, azaz a rövid kamat magasabban volt, mint a hosszú. A válságot követően ez a viszony megfordult, és eddig kicsit kevesebb, mint 4% volt az a mérték, amennyivel a hosszabb lejáratok által kínált lejáratig tartó megtérülés meghaladta a rövid kamatokat.

A 10 éves magyar állampapírhozam felára a 3 hónapos kincstárjegyhez képest

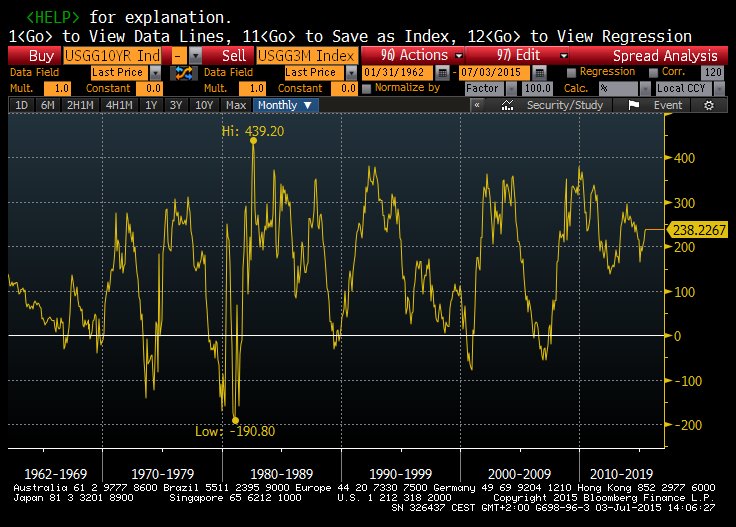

Természetesen Amerikában erre hosszabb idősor van, és ott is a 4% körüli az a maximum, amennyivel a hosszú kamat el tudott szakadni a rövidtől. Ez nem jelenti azt, hogy a magyar tízéves kamat most, hogy a rövid 1%-on van, kb. 5-ig fel is megy, inkább azt, hogy van egy várható határa a magyar hozamemelkedésnek is. Csak ez a határ még nincs olyan közel.

Természetesen Amerikában erre hosszabb idősor van, és ott is a 4% körüli az a maximum, amennyivel a hosszú kamat el tudott szakadni a rövidtől. Ez nem jelenti azt, hogy a magyar tízéves kamat most, hogy a rövid 1%-on van, kb. 5-ig fel is megy, inkább azt, hogy van egy várható határa a magyar hozamemelkedésnek is. Csak ez a határ még nincs olyan közel.

A 10 éves amerikai állampapírhozam felára a 3 hónapos kincstárjegyhez képest

Forrás: Bloomberg

Apró betűs rész: a nap grafikonja nem feltétlenül jelez fontos folyamatot, egyszerűen csak a szerző számára érdekes esemény, folyamat grafikus megjelenítése. Nem előrejelzés, nem normatív értékelés, csak egy tény a sok közül.