- Dercze Zoltán, VIG Alapkezeklő –

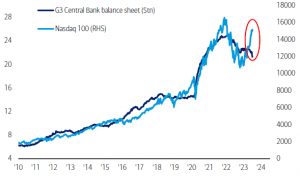

Az elmúlt másfél évtizedben nem látott, nem tapasztalt anomália alakult ki az elmúlt hónapokban a G3 jegybankok mérlege és a technológiai cégek átlagos árfolyam változását mutató Nasdaq-100 részvényindex teljesítménye között: annak ellenére, hogy a jegybankok folyamatosan szívják ki a pénzt a nemzetgazdaságokból (azaz szűkítik a likviditást), a legnagyobb technológiai részvények mégis meredeken emelkednek.

G3 jegybanki mérleg vs. Nasdaq 100

Forrás: BofA Global Investment Strategy

Ez főleg a gyorsan csökkenő inflációnak, és az AI-sztorinak volt köszönhető. És annak, hogy a márciusi amerikai bankkrízis megmutatta, hogy szükség esetén a jegybankok sokkal gyorsabban pumpálnak likviditást a rendszerbe, mint amilyen gyorsasággal vonják azt ki, amikor eljön az ideje. Mostanra pedig már valószínűleg a FOMO jelenség, azaz a kimaradástól való félelem is komoly szerepet játszik a meredek emelkedésben, újabb és újabb vevőket hozva a részvény piacokra.

Annak ellenére tudtak ilyen jól teljesíteni a részvények, hogy a profitvárakozásokat az elmúlt hetekben folyamatosan csökkentették az elemzők, és a korábban várt jegybanki lazítás is teljesen kiárazódott mára. Sőt, idénre még további kamatemelést vár a piac – ebből az irányból tehát kevésbé valószínű csalódás. Technikailag pedig nagyítóval is nehéz lenne most negatív irányba mutató dolgokat találni – talán csak a rövid távú túlvettséget kivéve.

Mégis óvatosságra adhat okot – az év második felére tekintve -, hogy bár az infláció valóban gyorsan csökkent, a bázishatások ebben mostantól kevésbé fognak segíteni. Így innen könnyebben érkezhetnek csalódást keltő számok, miközben a jegybankok tovább folytatják a likviditás szűkítését. A gazdaság oldaláról pedig már azért érkeznek rosszabb adatok, például a kiskereskedelmi forgalom 2020 óta először szűkült nominálisan (év/év alapon).

USA kiskereskedelmi forgalom (heti, év/év%)

Forrás: BofA Global Investment Strategy

Rövid távon tehát úgy tűnik, nem érdemes szembe menni a trenddel: egyelőre minden felfelé mutat. Az ilyen különmozgások ugyanakkor nem szoktak hosszú távon fennmaradni, és jelenleg nem látszik valószínűnek, hogy a jegybank vissza akarna venni a mérlegének csökkentéséből.

„A blog írásában közreműködő szerzők semmiféle felelősséget nem vállalnak a blogon megjelent írásaik alapján hozott befektetési döntésekért és azok következményeiért, illetve a weboldalon található adatok esetleges hiányosságaiért vagy pontatlanságaiért. A jelen blogon megjelenő írások magánszemélyek szubjektív véleményét tükrözik, nem minősülnek befektetési elemzésnek vagy ajánlásnak.”