A csökkenő kamatkörnyezet hatására a magyar lakosság új befektetési lehetőségek után kutatva „újra felfedezte” a befektetési alapok világát, ennek hatására több mint 1000 milliárd forinttal nőtt a szektor által kezelt vagyon október végére (természetesen ebben és minden további számban benne van az idei évi hozamnövekmény is). De mik voltak a leginkább keresett típusok?

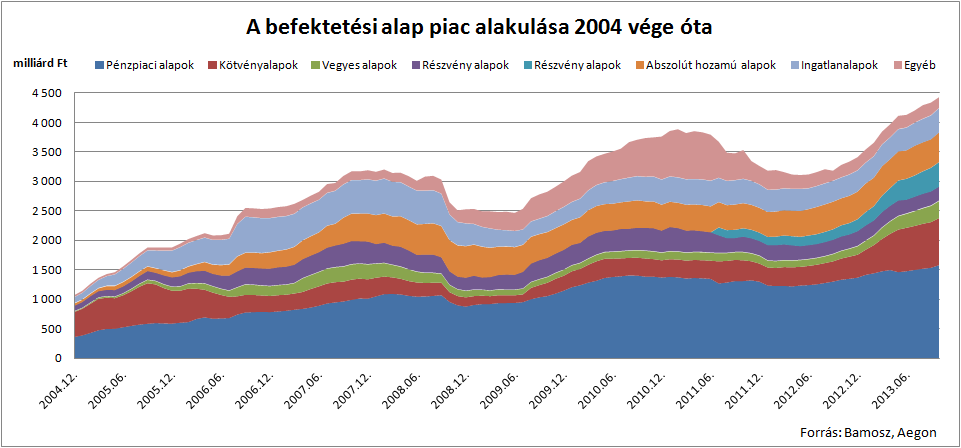

Az alternatív befektetések (állampapír, banki betétek) elfogyó hozama és a befektetési alapok rendkívül kedvező visszatekintő teljesítménye ráirányította a háztartások figyelmét a szektorra: a Magyar Nemzeti Bank pénzügyi számlái alapján, a lakosság befektetési jegyei az év eleji 2395 milliárd forintról 3073 milliárd forintra nőttek szeptember végére. A másik (egy hónappal frissebb és tartalmában is átfogóbb) adat, a BAMOSZ összesítés alapján látható, hogy a szektor által kezelt teljes vagyon (tehát nem csak a háztartások által tartott befektetési alapok) októberre 1021 milliárd forinttal nőttek az év elejéhez képest, ami kimondottan kecsegtető, hiszen a jelenlegi – mindenkori csúcsnak számító – 4434 milliárd forintos állomány 30%-os növekedést jelent idén.

Az összetételt illetően a hazai lakosság pénzügyi szokásainak, ismereteinek függvényében nem meglepő, hogy továbbra is a legbiztonságosabbnak számító likviditási, pénzpiaci és a – kockázatossági skála következő fokán lévő – rövid kötvény alapok örvendenek a legnagyobb népszerűségnek: az összes alapokba fektetett vagyon csaknem fele (48,8%) került ezekbe a típusokba október végére. Érdemes megjegyezni, hogy sok lakossági ügyfél az alapkamat és az ennek hatására újabb és újabb mélypontokra eső betéti kamatok láttán „menekül” a kedvező visszatekintő hozamokkal rendelkező, de alacsony kockázatú pénzpiaci/likviditási és esetleg a rövid kötvény alapokba, ez azonban sokaknak később könnyen csalódást okozhat. Ezeknek az alapoknak a teljesítménye nagy részben kötött a rövid hazai hozamokhoz, így az alapkamathoz is, tehát ami elől menekülnek a befektetők, az ezeknél az alapoknál is visszaköszön. Ugyanakkor – ha az ügyfél tisztában van ezzel – akkor ezek az típusok – még a betétekhez szokott befektetők számára is – kedvező beszállási lehetőséget biztosítanak a befektetési alapok világába, majd ezekből könnyen tovább lehet lépni a kockázatosabb, nagyobb odafigyelést igénylő, de egyben nagyobb várható hozammal kecsegtető alapokba.

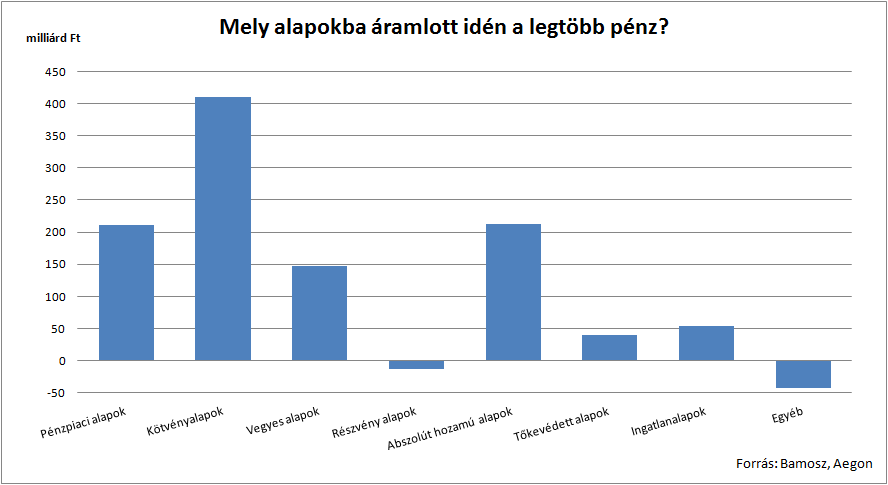

Amennyiben az év eleji értékhez mért relatív növekedést (százalékos változást) nézzük, jól látható, hogy a három slágertípus a kötvényalapok, a vegyes alapok és az abszolút hozamú alapok voltak, melyek mindegyike megduplázódott ezen időszak alatt. A pénzpiaci típus alacsonynak tűnő 15,5%-os növekedése csupán arra vezethető vissza, hogy ezekben már eleve is rengeteg pénz volt (magas a bázis). Ha eggyel tovább lépünk és közelebbről szemléljük a kötvényalapok változását, akkor már az amúgy is várható képet kapjuk: ennek a növekedésnek a döntő többsége (87,3%) a rövid kötvényalapokból jön. A kötvényeket és részvényeket kombináló vegyes alapok duplázódása egyrészt a hozaméhségnek/kedvező visszatekintő teljesítménynek, másrészről az alacsony bázisnak köszönhető (relatíve kisebb új pénzzel nagyobb változás volt elérhető). Az igazi „új felfedezést” az abszolút hozamú alapok jelentették: ez az a típus, ahol a cél a kockázatmentes hozam meghaladása, ami mellett aktív eszközallokációt valósít meg a vagyonkezelő és a tőkepiaci környezettől függetlenül pozitív hozam elérése törekszik.

Amennyiben az abszolút számokat vesszük át látható, hogy messze a kötvényalapokba áramlott a legtöbb pénz: közel 410 milliárd Ft októberrel bezáróan. Ennek túlnyomó része (357,3 milliárd Ft) – a kategórián belül – a hazai rövid kötvényalapokba érkezett, amelyek ebben az eszközosztályban (a BAMOSZ szabályzat alapján) a leginkább rugalmasabb befektetési politikával rendelkeznek: az eszközök átlagos hátralévő futamideje 6 hónap és 3 év között mozoghat, ami egyben lehetővé teszi piaci turbulenciák idején a kockázat nagyon alacsony szintre csökkentését (szemben a hosszú kötvényalapokkal), ugyanakkor ez a típus hasznot tud húzni a hazai hosszabb hozamok erősödéséből is (szemben a likviditási és pénzpiaci típusokkal). Érdemes persze azt is megjegyezni, hogy a hazai rövid kötvény alap-piac rendkívül koncentrált (4 Alapkezelő teszi ki a piac nagy részét), míg a csoport nagyon heterogén: az egyes vagyonkezelők egészen eltérően élnek a szabályozó adta lehetőségekkel, így az alapok hozam/kockázat mutatói is nagyban szórnak. A második leginkább kedvelt típus (212 milliárd Ft növekménnyel) az abszolút hozamú alapok voltak: nem csak azok egyszerűsége – hiszen a típus célja az, hogy a kezelője elvégzi az eszközallokációt az ügyfél helyett, valamint a vállalt kockázati szintet is a piaci folyamatok szerint változtatja – hanem a tavalyi igen kedvező (akár 20-30%-os) hozamok is csalogatóak lehettek a befektetők számára. Valószínűleg ez az a típus, ami a legnagyobb növekedési potenciállal bír a jövőben és egyben a legátfogóbb szolgáltatást nyújtja a legtöbb, befektetésekkel aktívan nem foglalkozó lakossági ügyfél számára. A harmadik leginkább keresettebb típus továbbra is a már sokat emlegetett pénzpiaci alap: ide 211,6 milliárd forintnyi új pénz (és hozam) érkezett.