A tőkepiaci „rajongók” is visszafogott várakozással vetették bele magukat a hétbe, a mai nap ugyanis az évben utoljára ülésezik a Fed. Az igazán nagy csattanót viszont erre az alkalomra hagyták Yellen-ék azzal, hogy 2006 után nagy valószínűséggel kamatot fognak emelni az USA-ban. Az emelés időzítéséről Duro írt egy érdekes cikket, ez itt található.

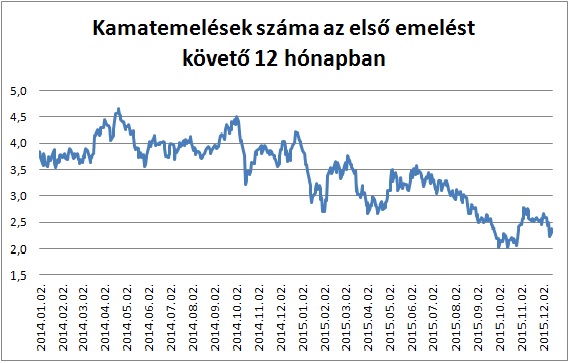

Ami a várakozásokat illeti, a “nagy valószínűséggel”-t át is írhatnám “biztosan”-ra, hiszen azon túl, hogy a piaci árazásokból származtatott valószínűsége a kamatmelésnek 80% környékén jár, már egyes Fed-tagok is arról nyilatkoznak, hogy milyen jól körbejárt és átgondolt lépés lesz a mai kamatemelés (Bill Dudley). A piacot tehát már nem is ez, hanem a további kamatemelések gyakorisága érdekli. Jelenleg a piac egy lassú, elnyújtott kamatemelési ciklusra számít, az ezt számszerűsítő index, amelyet a Morgan Stanley készített, azt mutatja, hogy átlagosan 2,4 lépésre (az átlagolás miatt nem kerek a szám) számítanak a befektetők a mai kamatemelést követő 12 hónapban. A befektetők körében már el is terjedt a „dovish hike” kifejezés, ami arra utal, hogy ma kamatemelés lesz, de enyhe jegybanki politikát előrevetítő körítéssel.

Forrás: Bloomberg, Aegon Alapkezelő

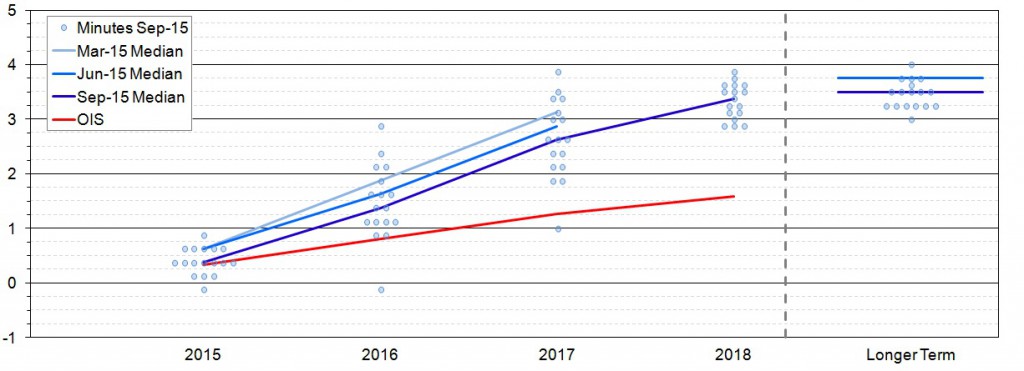

Arról, hogy mire számíthatunk a jövőben, majd a kamatdöntést követő nyilatkozatban kapunk iránymutatást, a befektetők ilyen szavakat szeretnének viszontlátni/hallani, mint a „gradual” (fokozatosság) vagy a „data dependent” (adatoktól függően) és, hogy a kitátásokat övezően „balanced” (kiegyensúlyozott) kockázatokat látnak az FOMC tagok. Sőt, szeretnék, hogy a „dovish” részét a „hike”-nak azzal húznák alá a tagok, hogy az általuk előrejelzett kamatpályát valamivel csökkentenék is. Arról, hogy most hol is áll az előrejelzés, az úgynevezett dot plot ad nekünk iránymutatást.

Forrás: Fed, Bloomberg, Aegon Alapkezelő

Ahogy az ábrán is látszik, a szeptemberben közzétett medián értékek a Fed irányadó kamatára úgy néznek ki, hogy 2016-ra 1,375%-ös, 2017-re 2,625-ös, 2018-ra 3,375-ös, hosszú távra pedig 3,5%-os szintet várnak átlagosan az irányadó kamatra. Ezeken kellene tehát csökkenteni a várakozások szerint.

A Fed szeptemberi kommentjeiből kiindulva az valószínűsíthető, hogy turbulenciát nem szeretnének okozni a piacon. Figyelembe véve a (1) roppant alacsony év végi likviditást a tőkepiacokon, (2) az egyébként is gyenge lábakon álló növekedési kilátásokat a feltörekvő piacokon, és (3) az erős reál effektív árfolyamú dollárt, ez csak úgy valósítható meg, hogy teljesítik a piac várakozását, az történik, amit várnak a piaci szereplők.

Hogy egy tőkepiacok és filmek iránt egyaránt érdeklődő ember, hogyan fog visszaemlékezni erre a hétre, nevezetesen, hogy a Fed vagy a Csillagok Háborúja marad-e meg jobban az emlékezetében, arra a héten választ kapunk. Legalábbis választ kapnak azok, akik kaptak jegyet a premierre…