Annak köszönhetően, hogy történelmi mélységbe süllyedtek a magyar hozamok is, egy évtized után ismét reménykedhetünk abban, hogy legalább az új az adósságunk finanszírozását kitermeli a gazdasági növekedés.

Ahhoz, hogy egy ország adóssága ne legyen folyamatosan növekvő pályán, elsősorban megfelelő költségvetési politika szükséges, de a gazdaságpolitika mozgásterét nagyban tudja segíteni, ha a piaci hozamszintet meghaladja a gazdaság nominális növekedése, így mintegy „kitermelve” az adósság kamatszolgálatát. Ez volt már így 15-20 évvel ezelőtt, aztán a 2000-es évek közepén, részben a reálnövekedés visszaesése, részben az inflációs ráta egyszámjegyűre csökkenése miatt, ez az előny megszűnt, a válságban pedig egyenesen a visszájára fordult. Most ismét kedvező irányba haladnak a folyamatok: a kamatok lent vannak, és egyelőre nem látszik, mitől mennének fel, a gazdasági növekedés pedig stabilizálódni látszik.

Az alábbi ábra a GDP négy negyedéves gördülő összegének megelőző négy negyedéves ciklus összegéhez mért változását (tehát a GDP nominális növekedését) hasonlítja össze a hozamgörbe átlagos hozamszintjével, azaz az éppen most felveendő adósság finanszírozási költségével. Jól látható, ahogy a kamatszint beesik 3%-ra (az ábrán nem látszik, de ma éppen 2,8%), a GDP pedig növekedőfélben van.

A nominális GDP növekedése és az átlagos állampapírpiaci hozamszint

A GDP növekedése most a várakozások szerint nem lesz olyan izmos, mint tavaly volt, de az európai gazdaság esetleges vártnál jobb növekedése a magyar gazdaságban is hozhat kellemes csalódást. Ezzel ellentétes irányba hat, hogy az infláció esetleg a vártnál alacsonyabb lesz, de ezzel kapcsolatban viszont azt érdemes tudni, hogy a GDP infláció miatti emelkedése, amit az ún. GDP deflátor mér, nem azonos a fogyasztói árindexszel, így az ott várható infláció lehet magasabb, mint amit a fogyasztói árakban mérünk.

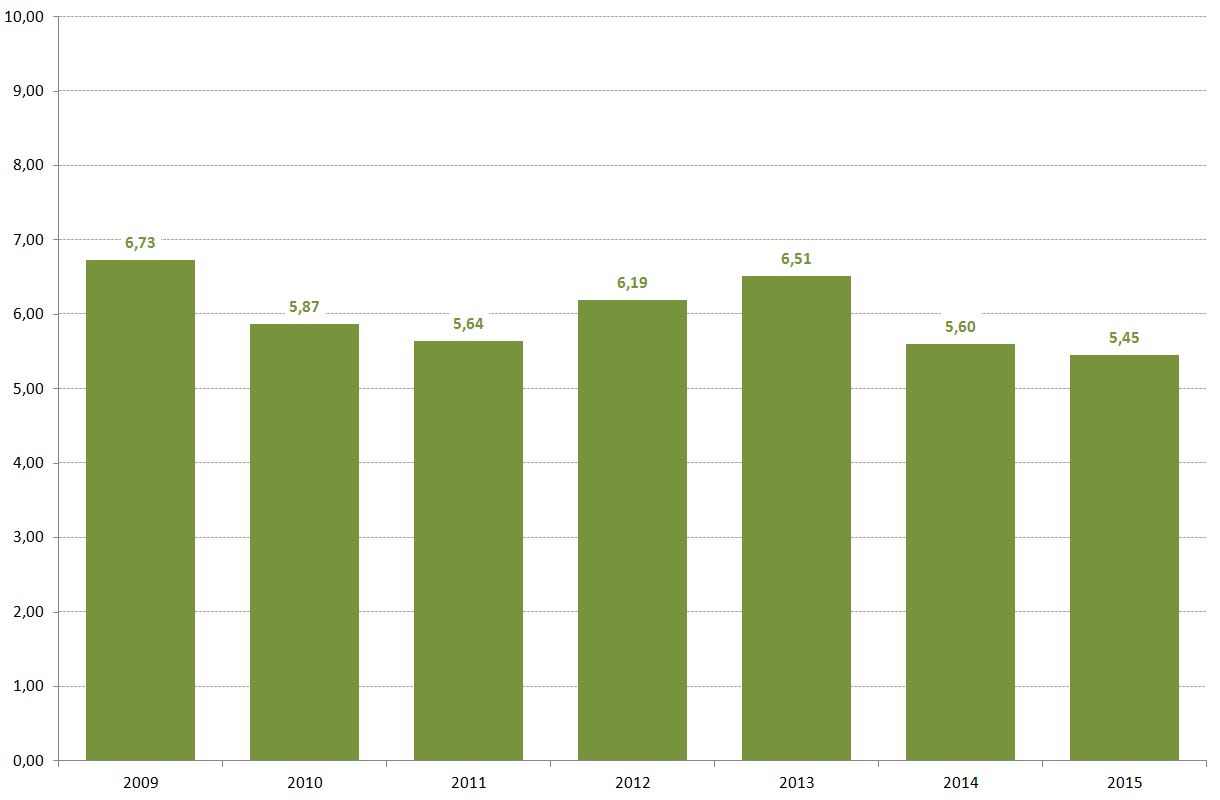

Persze az a tény, hogy az állampapírpiaci hozamszint ilyen alacsony, csak az újonnan kibocsátott adósság szempontjából fontos, a már kibocsátott adósságon, ami a jóval nagyobb rész, be van égetve a kamat. Ez értelemszerűen sokkal stabilabb, mint a pillanatnyi finanszírozási költség, az elmúlt években 5,5-6,5% között mozgott. Sajnos nem látszik arra esély, hogy a gazdasági növekedés + infláció kombó ezt teljes kamatköltséget tartósan überelni tudja. Összességében tehát maradnia kell a feszes állami pénzügyeknek.

A már fennálló adósság finanszírozási költsége

Az ábra egyébként nem teljesen pontos, mert a nettó kamatkiadásokat vetítettem a bruttó adósságra, de nagyságrendileg talán ez nagy hibát nem jelent. Ilyen helyzetben persze a politika hajlamos arra, hogy, mintha nem lenne holnap, elkezdjen mindenféle baromságot csinálni, tehát a kedvező felállás semmire nem garancia, de mégiscsak jobb így, mintha fordítva lenne a dolog.

Forrás: Bloomberg, KSH, IMF, Aegon

Apró betűs rész: a nap grafikonja nem feltétlenül jelez fontos folyamatot, egyszerűen csak a szerző számára érdekes esemény, folyamat grafikus megjelenítése. Nem előrejelzés, nem normatív értékelés, csak egy tény a sok közül.