Maradnék a nyersanyagoknál. Az olaj mélyrepülése kapcsán megy a brusztolás, hogy hol a piactisztító szint, ami alá nem mehet az ár, mert ott eltűnne annyi kínálat, ami most feleslegnek tűnik a piacon. 80 dollár körülire tartja mindezt a konszenzus, és/vagy a városi legenda.

Ez lehet, hogy így is van, nem értek hozzá. Elgondolkodtatók viszont azok a vélemények, hogy a 80 dollár Amerikában is inkább full cycle cost, azaz az összes beruházási költséget és a projekt teljes élettartama alatt felmerülő fix és változó működési költségeket foglalja magában. Ha inkább egyfajta mid-cycle cost-alapon nézzük, ez a piactisztító ár jóval lejjebb van, mondják ezek az elemzők. Mikroökonómiai tanulmányaimból én is emlékszem az üzembezárási pont nevű fogalomra, ami ott van, ahol az árbevétel már nem fedezi a változó költségeket. Felette ugyanis a fix költségek legalább egy része megtérül, és a vállalat egyfajta rövid távú veszteségminimalizásként inkább nyomja gombot, hiszen így még mindig jobb, mintha a fix költségeit teljes egészében bukná.

Hosszú távon persze a mutatvány nem működik, és a negatív nettó eredmény miatt elindul az üzleti modell és a meglévő kapacitások újragondolása, de ettől még a rövid távú termelési kényszer fennmarad. A kérdés tehát az, hogy vajon mekkora a jelenlegi változó költségszint, mert ott szállnak ki a minden szinten buksiba forduló termelők. Ez persze termelőnként és mezőnként is változik, tehát nincs egy darab fix ár, inkább egy pont, ahol több kitermelő üzembezárási pontja tömörül, de ha ez nem 80 dollár, hanem kisebb, akkor miért ne mehetnénk még lejjebb.

Nyilvánvalóan erről fogalmam sincs. Azt azonban érdemes megnézni, hogy hogyan alakul az egy kútra (angolul „rig”-re) eső kibocsátás, ugyanis azt feltehetjük, hogy a növekvő output/rig arány a változó költségeket is csökkenti, legalábbis rövid távon. A nem konvencionális kitermelésű szénhidrogénekről azt mondják, hogy az ún. decline rate elég magas, a fúrás első évében a potenciális mennyiség 50%-át vagy még többet is kitermeli a kút, míg a hagyományos kutak esetében jóval kisebb ez az azonnali termeléskiesés. Ennek okán a növekvő kínálatot csak aránytalanul növekvő rig count-tal lehet fenntartani, ami elvileg a változó költségeket is kéne, hogy növelje.

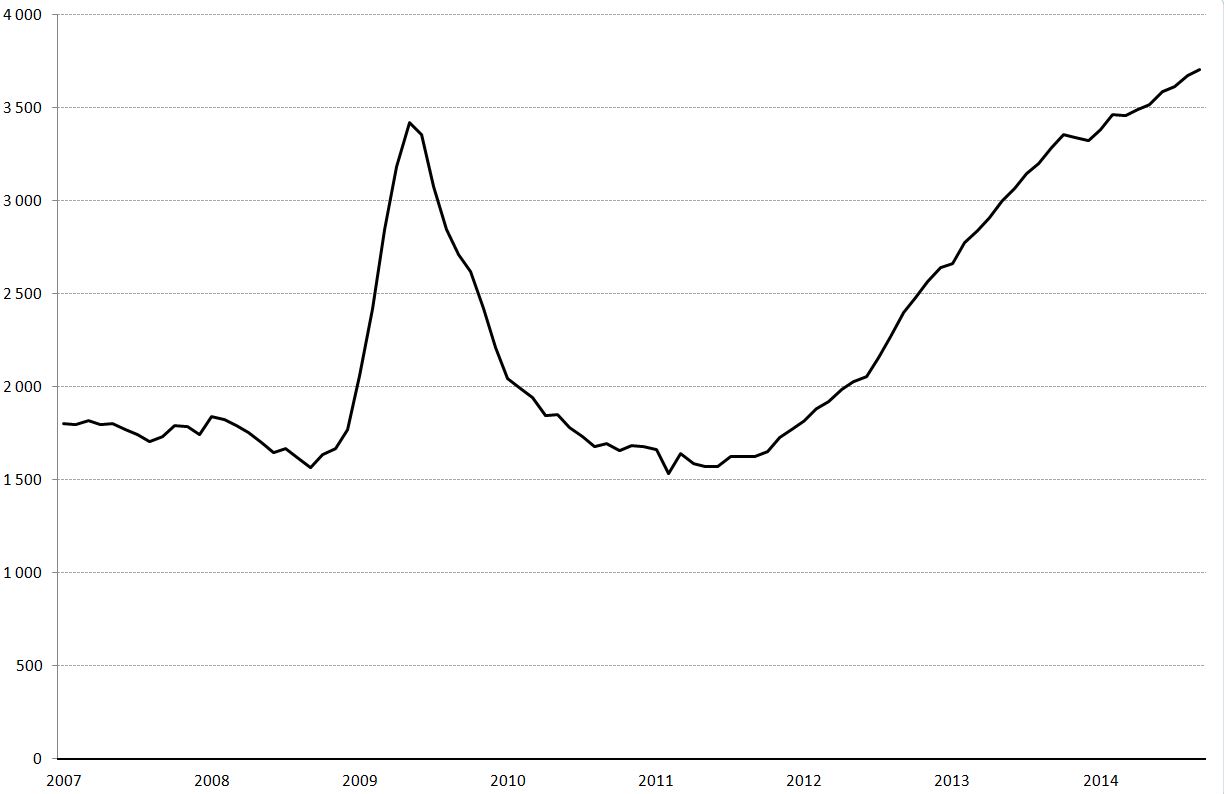

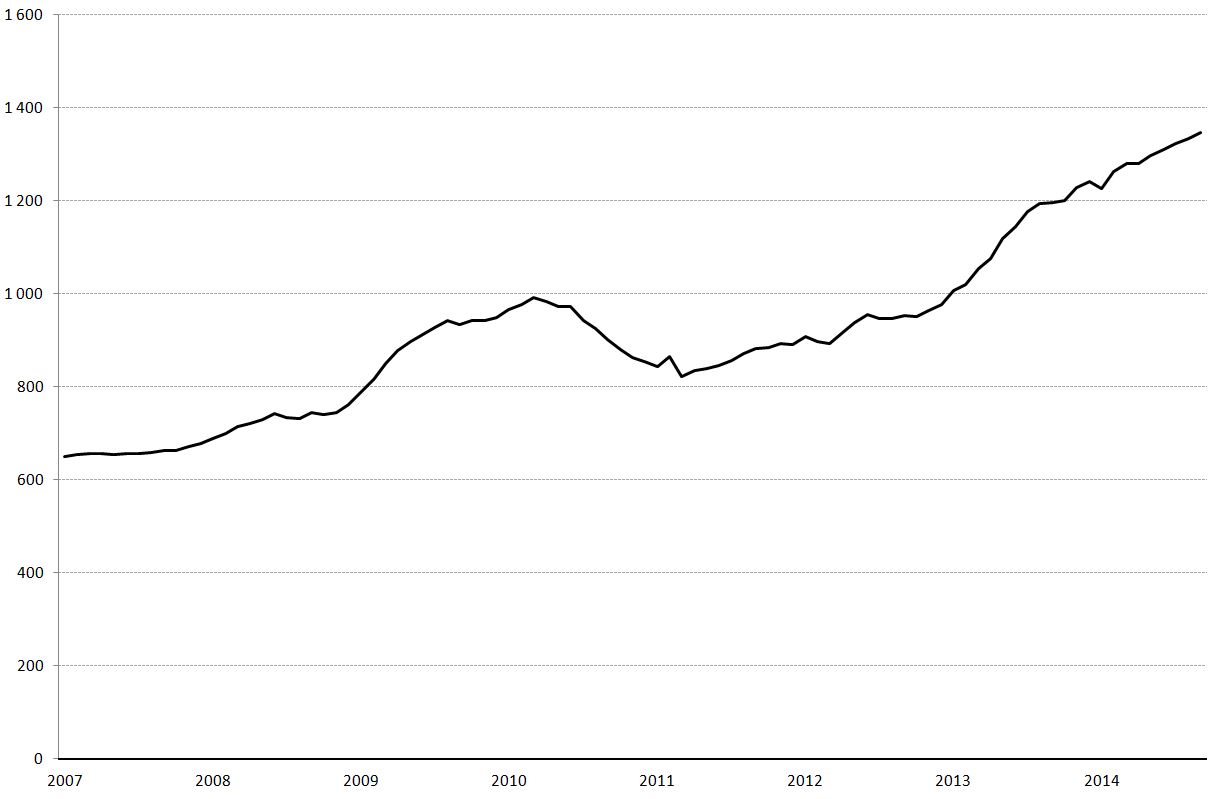

Nos, ez szép elmélet, de nem látszik a kutas pilótajáték. Az alábbi két ábra a 7 legnagyobb amerikai szénhidrogénmező egy rigre eső kibocsátását mutatja havi bontásban.

A 7 legjelentősebb mező olaj output/rig aránya, hordó per nap

A 2009. eleji ugrás nem valami átmeneti, technológiai hatékonyságnövekedés, hanem a rig count drasztikus csökkenése. Valszeg a válságban egy időre lezártak azokat a kutakat, amelyeknek negatív volt a cash flowja. Azóta már túl is haladtuk azt a szintet.

A 7 legjelentősebb mező gáz output/rig aránya, ezer köbláb per nap

Földgázban nem volt 2009-ben nagy hupli, és azóta megyünk fel az égbe. A hatékonyság egyre nő, ergo bárhol is volt az üzembezárási pont pár éve, simán lehet, hogy most lejjebb van. A kutak költsége persze nem egyforma, és ez lecsapódik a változó költségekben is, szóval sokváltozós dolog ez.

Forrás: EIA, Aegon

Apró betűs rész: a nap grafikonja nem feltétlenül jelez fontos folyamatot, egyszerűen csak a szerző számára érdekes esemény, folyamat grafikus megjelenítése. Nem előrejelzés, nem normatív értékelés, csak egy tény a sok közül.

Amennyiben tetszett a bejegyzés és az elsők között szeretnél értesülni új blogbejegyzéseinkről, oszd meg és lájkolj minket a Facebook-on!