Ez egy provokatív, cím, nem kell megijedni! De azért az tény, hogy a DAX úgy átesett a 200 naposon, mint a pinty, épp hogy megfogta a 9000, a 9 likvid amerikai szektor ETF közül pedig 4 kóstolgatja a 200 napos mozgóátlagot, igaz, pénteken volt egy opciós lejáratkor obligát felpattanó. Arról nincs szó, hogy itt a baisse, de máshogy viselkedik a piac, mint a megelőző hónapokban. Ilyenkor egy 5-10%-os korrekció simán benne van a pakliban, de most gondolatkísérletként (és nem előrejelzésként!) azt kérdezem: mi lenne, ha a legfontosabb amerikai index, az S&P500 esne 20%-ot? Ha egy piac rövid idő alatt leradírozza az értékének az egyötödét, arra azért oda szoktunk figyelni.

András is filózott ezen a múlt héten, hogy eshetünk-e most egyet. Nem beszéltünk számokról, és most csak előhúztam ezt a 20%-os mínuszt, ami több, mint sima volatilitás, és mindjárt el is mondom, miért pont 20-at. De miért eshet egy részvénypiac ekkorát? Alapvetően négy okból.

- Recesszió van/lesz, a piac szereplői erre szépen rá is jönnek, és a romló profitkilátások miatt racionális döntés újraárazni a papírokat, amelyek így már drágának tűnnek. Jöhetnek az eladások. Ilyen volt pl. a dotcom kidurranása utáni kvázi-recesszióban, illetve ez volt 2007-2008-ban.

- Valami nem várt, és hatásaiban kiszámíthatatlan esemény történik, ezért biztos, ami biztos-alapon a részvénykitettség csökkentése mellett döntenek a befektetők. Orosz válság, szeptember 11., az amerikai adósságplafon körüli 2011-es vita lehet erre példa. Ilyenkor az motiválja a döntést, hogy benne van a pakliban egy profitcsökkenés, ami ugyan nem garantált, de sokan nem szeretnék megkockáztatni a pofára esést, ezért a tőkeérték megtartása miatt kiszállnak a pozíciók egy részéből. Ha mondjuk az ukrán helyzet eszkalálódik, akkor páran dönthetnek úgy, hogy inkább nem rizikóznak, biztos az a pénz, ami a zsebben van.

- A piac túl sokat ment, mindenki vett, aki rövid távon venni akart, sokan a rövid távú árfolyam-emelkedésre bazírozva tőkeáttételes pozikban ülnek. A piac túlfűtött, és egy kis eladási pöcc is elég ahhoz, hogy piac hirtelen átlendüljön az eladói oldalra. Ilyen volt pl. a híres 1987-es krach, amit egyébként elég hamar ki is nőtt a piac, és ennek speciális esete volt a 2010-es ún. flash crash.

- Csak úgy esik és kész.

Nem akarok most komolyan elemezni, de ha végigvesszük az első három okot (a negyedikről úgy sem lehet mit írni), akkor az elsőt egyelőre kizárhatjuk, hiszen 55-ös ISM mellett ritkán esik recesszióba az amerikai gazdaság. Márpedig a nemzetközi részvénypiacok szempontjából is elsődleges iránymutató az, hogy Amerikában milyen a konjunkturális helyzet.

A másodikra az ukrán ügyet említettem, az simán lehet katalizátora egy eladási hullámnak, de most (2014. augusztus 11. hétfő) számomra még nem egyértelmű, hogy az egyelőre ismeretlen jövőbeli ukrajnai események adtak-e mindent a múlt héten.

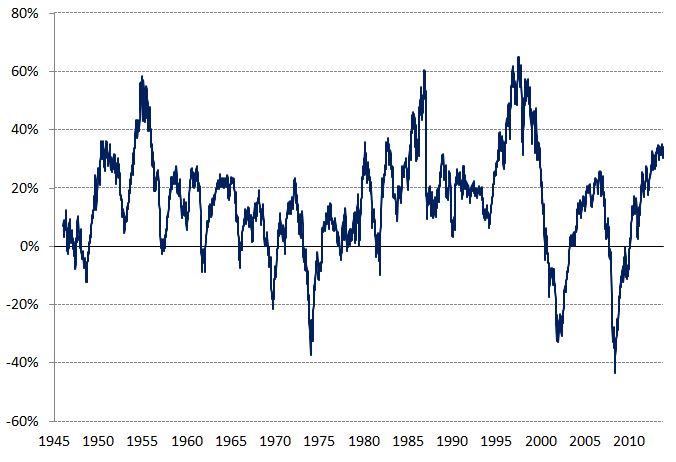

Érdekesebb a harmadik ok, mégpedig az átmeneti túlvettség. Ezt ugyan nehéz mérni, de egy gyors emelkedésben mindig benne van, hogy előre szaladtak az agarak, akiket le kellene egy kicsit hűteni. A túlvettséget többek között a különböző mozgóátlagoktól vett távolsággal lehet szemléltetni, én most a piac 200 hetestől vett távolságát mutatom meg. Lehetne mást is, mindenki eldöntheti, mi a jó, de a 200 hetes egy elfogadott hosszú távú trendmutató. (A 200 napos inkább közép távú, az 55 és 21 napos pedig ugye egészen rövid.)

Az S&P500 index távolsága a 200 hetes mozgóátlagtól

Forrás: Bloomberg, Aegon alapkezelő

Most piac mintegy 30%-ra van a 200 hetes mozgóátlagától, ami a háború óta mért 83. percentilis közelében van. Ez annyit jelent, hogy az elmúlt majdnem 70 év alatt 83%-ban ennél kisebb, vagy jóval kisebb volt az árszint távolsága a hosszú távú trendtől. Lehet persze ez a távolság akármekkora, nincs kőbe vésve, hogy mi a túl sok, de ha most jönne egy jó nagy zuhi, azon nem kellene meglepődni.

A 200 hetes most egyébként 1490 körüli értéken van, tehát mintegy 23%-kal lejjebb, mint most. (A piac per 200 hetes átlag 1,3, ennek reciproka az 100% – 23%).

Az 1490-nél érdekesebb az 1550 körüli szint. Ez volt ugyanis a csúcs 2000-ben a sajnálatos dotcom események előtt, illetve eddig ment a piac a 2007-2008-as válságban is. Az 1550 ± X tehát komoly ellenállás volt tizenhárom éven keresztül, hogy aztán az SPX (ez az index Bloomberg tickerje) úgy menjen át rajta, mint kés a vajon.

Az S&P500 árszintje

Forrás: stockcharts.com

Akik hisznek a technikai elemzésben, azt mondják, hogy egy ellenállás lehet támasz, azaz annak áttörése után a piac egy korrekcióban sokszor visszateszteli azt, mielőtt ismét tovább menne felfelé. Ez minden időhorizonton igaz lehet, akár egy többéves ciklusban is.

Ha tehát most az index valami miatt esne egy jó nagyot, 20% pedig nem kevés, akkor pont a régi ellenállásra esne vissza. Ha ez az esés nem holnap lesz, hanem több hétre elhúzva, akkor az sem kizárt, hogy addigra a 200 hetes mozgó is odaérne. A minap írtam a feltör devizákról, ott is láttunk hasonlót, a TRY pl. az 55 hetesről látszik megfordulni felfelé.

Amennyiben a piac most abba az irányba menne, amit német kistestvére mutat, és nem 5-10%-ot korrigálna, hanem 20-at, akkor (ha a makrováltozók: ISM, rendelésállományok, fogyasztói bizalom, stb., jelentősen nem romlanának) tkp. nem történne semmi. Jó nagy zuhi lenne, de innen az 1550 igazából nem egy elképesztő szint. Ha meg tényleg csak 5-10%-ot esik, akkor meg nincs miről beszélni.

Amennyiben tetszett a bejegyzés és az elsők között szeretnél értesülni új blogbejegyzéseinkről, oszd meg és lájkolj minket a Facebook-on!