Nem csak érzésre tűnik idegtépőnek az, hogy a részvénypiacok sehova sem mennek, a beszűkülés történelmi visszatekintésben is extrém. Az indexek kereskedési sávjának kitágulása adhat iránymutatást arról, mikor lesz érdemleges a mozgás, amit látunk.

A technikai elemzők egyik kedvenc eszköze a többféle módon is használható ún. Bollinger-szalag, ami azt méri, hogy az adott árfolyam mennyire mozog a valamilyen periódusú átlagos árfolyama (mozgó átlaga) körül. Alapállásban a szalag szélessége az árfolyam mozgásának két szórásnyi nagysága, de persze mindenki oda kalibrálja a mutatót, ahova akarja. A periódus hossza tetszőleges, mint ahogy az is, hogy milyen időintervallumot veszünk egységnek: perces, órás, napi, heti, stb. ármozgásokat is tudunk mérni. Az alábbi ábra például az S&P 500 index heti Bollinger-szalagjait mutatja. A felső rész az index a szalagokkal, a középső mutatja a szalag szélességét, az alsó pedig azt, hogy az index a szalagon belül hol helyezkedik el. Ez az ábra a húszhetes átlaghoz teszi hozzá a húszhetes szórás kétszeresét mindkét irányban.

Az S&P 500 heti Bollinger-szalagjai az elmúlt tíz évben

A szalag nagysága egyébként arányos az árfolyammal, mivel nem százalékos, hanem abszolút elmozdulások szórását méri. Sokan használják mean-reversion stratégiára, mondván, ha az árfolyam kiment a sávon kívülre, ami ritkán fordul elő, akkor érdemes a másik irányban pozíciót nyitni.

A másik használata a szalagnak az, hogy ha a Bollinger-szalag már nagyon szűk, tehát az árfolyam nem megy sehova, akkor egy olyan mozgás, ami a szalagot szélesíti, arra ad indikációt, hogy piac végre elindult valamilyen irányban, amit érdemes megjátszani.

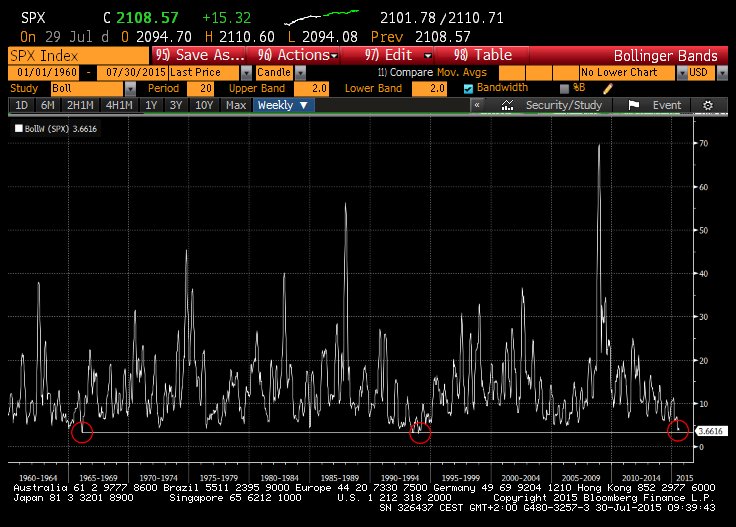

A fenti ábrán az is látszik, hogy az amerikai piac esetében a szalag igen szűk, tehát ahhoz képest, hogy az árfolyamok mennyire szoktak mozogni, most piac csak egy helyben áll. Ez a beszűkülés történelmi összehasonlításban is extrém. Ezt mutatja az alábbi ábra. Itt figyelembe kell venni, hogy a szórás arányos az árfolyammal, ergo magas indexértékeknél adott szélességű szalag relatíve szűkebb mozgásra utal, mint a korábbi, alacsonyabb indexértékeknél.

A 20-periódusú heti Bollinger-szalag szélessége 1960 óta

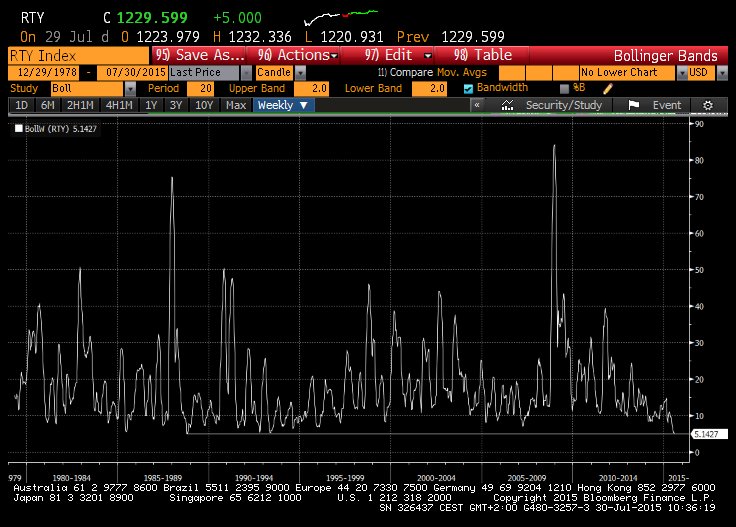

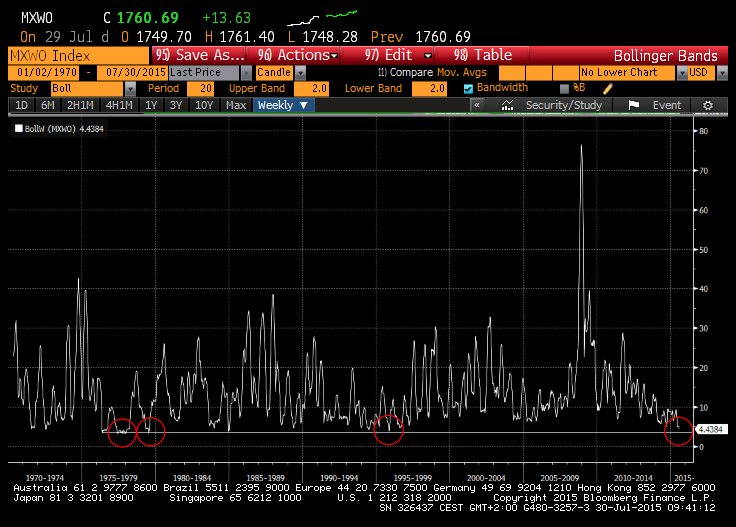

Az okosság ilyenkor az, hogy amennyiben a piac elindulna úgy, hogy ez a szalag végre szélesedne, akkor azt komolyan kell venni, viszont minden olyan mozgás, ami nem jár a sávszélesség növekedésével, nem más, mint zaj. Egyébként nem csak az S&P 500-ra jellemző ez a beszűkülés, de a kis tőkeértékű cégeket tömörítő Russel 2000-re, sőt, a fejlett részvényeket tartalmazó globális MSCI World Indexre is.

Russel 2000 heti Bollinger-szalagjának szélessége

Az MSCI World Index heti Bollinger- szalagjának szélessége

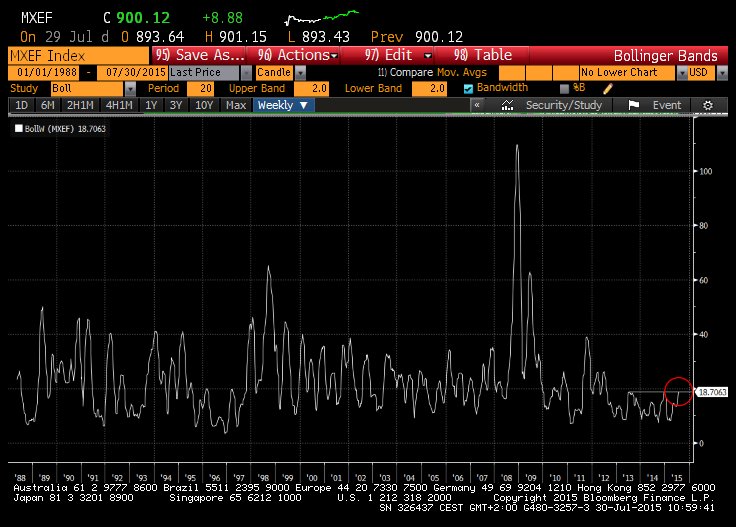

Ehhez képest más a helyzet a feltörekvő piacok esetében. Ott a Bollinger szélesedik, és azon a határon van, hogy felfele kitörjön. Nem biztos, hogy így lesz, de ha a mögöttes index — ahogy arról tegnapelőtt volt szó — nem felpattanna, hanem letörne, akkor valszeg a kereskedési sáv is kiszélesedne, ami arra utalna, hogy komolyan kell venni a taknyolást.

Az MSCI Emerging Market Index heti Bollinger- szalagjának szélessége

Forrás: Bloomberg

Apró betűs rész: a nap grafikonja nem feltétlenül jelez fontos folyamatot, egyszerűen csak a szerző számára érdekes esemény, folyamat grafikus megjelenítése. Nem előrejelzés, nem normatív értékelés, csak egy tény a sok közül.