A korreláció az együttmozgás mértéke. Aki nem tanult statisztikát vagy éppen hiányzott azon az órán, annak egy rövid összefoglaló. Értéke -1 és +1 között tud mozogni. A nulla érték azt jelenti, hogy a vizsgált két változó egymástól teljesen függetlenül mozog, a +1 azt, hogy teljes pontosan együtt mozognak egy irányban, -1 ugyanaz csak ellenkező irányban mennek (ha az egyik fel, a másik tuti le), a nulla és 1 közötti értékek pedig azt jelzik, hogy valamilyen erősségű, de nem függvényszerű kapcsolat van két adatsor között. Értelemszerűen nullához közeli érték gyenge, az egyhez közeli pedig erősebb együttmozgásra utal.

Az alábbi két ábra hat kockázatos eszköz együttmozgását mutatja: S&P 500 index, MSCI Emerging Markets részvényindex, az olaj, a réz, a kockázatos vállalati kötvények árát lekövető iBoxx USD Liquid High Yield Index, valamint az AUDJPY devizaárfolyam. Mind a hat változó általában felfele megy, ha jó a hangulat illetve erős a konjunktúra, rossz hangulat esetén viszont együtt kezdenek el lefelé mozogni. Ez jelenti az egyidejű esést, de jelenti az eső piacokra jellemző olyan irdatlan, párnapos felpattanásokat is, mint amelyeket most láthatunk.

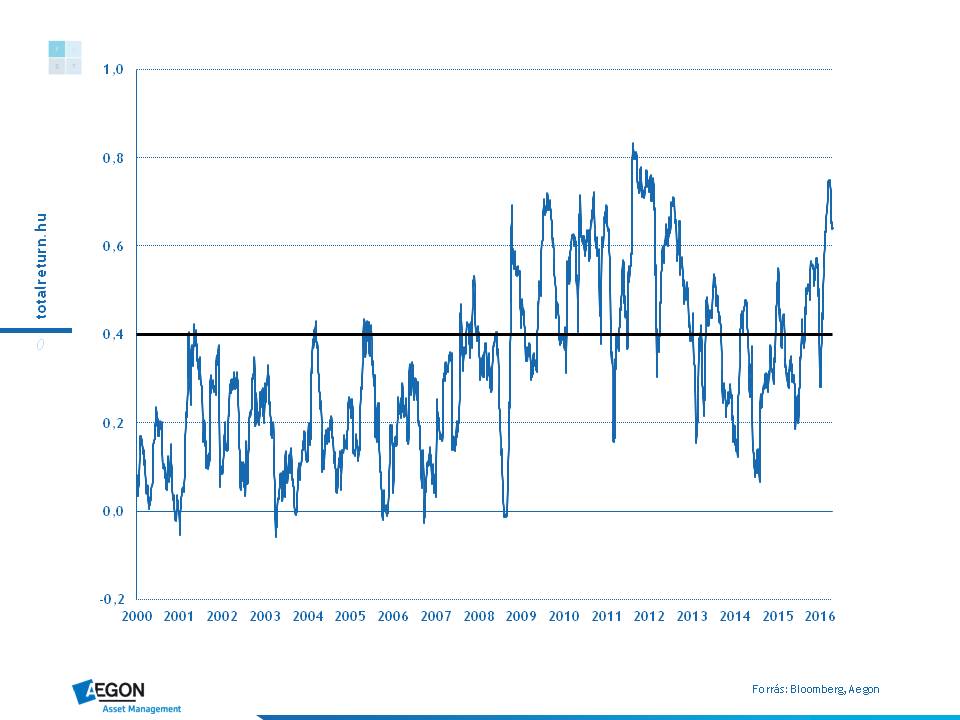

A korrelációt a hozamokra szokták számítani, és most a az ötnapos (egyhetes) értékváltozásokat néztem két időhorizonton. Először a megelőző 55 nap egyhetes hozamai közti együttmozgást néztem minden változó között páronként, majd ezeket a korrelációs együtthatókat átlagoltam.

Hat kockázatos eszköz heti hozamai közti átlagos páronkénti 55 napos korreláció

Mivel 55 nap nem hosszú idő, ez az adatsor elég izgága, de a mozgás centrumának változása, azaz a rezsimváltás elég jól látszik. A válság előtt az együttmozgás jellemzően a semmilyen (nulla) és a közepesnél kicsit gyengébb (a fekete vonal által jelzett 0,4-es) érték között mozgott, a válság környékén felment közepes, vagy annál jóval erősebb (0,4 – 0,8-as) sávba, és nagyjából a „whatever it takes” után, azaz mikor Mario Draghi kijelentette, hogy bármire hajlandóak az Eurózóna összetartására, ment vissza egy normális sávba. Tavaly, illetve különösen az idei év elején aztán visszatértünk a válság ideje alatt jellemző rezsimbe.

Megnéztem a korrelációkat hosszabb, 200 napos gördülő ablakokban is, azaz ugyanezeket az egyhetes hozamokat hosszabb kitekintésben vizsgáltam. Ilyen hosszú ablakokat azért érdemes használni, mert zaj a zajban is van, azaz a korreláció rövidtávon le tud törni akkor is, amikor a trend inkább felfele mutat, ami viszont hosszabb visszatekintésben kiszűrhető. A hosszabb táv viszont tartalmaz nagyon régi, mára kevésbé releváns periódusokat is, összemosva a régmúltat a mával. Ez a mérték viszont tisztán mutatja, hogy milyen tőkepiaci rezsimben élünk: minden mindennel együtt mozog, csak kapkodjuk a fejünket, mivel mi miért történik.

Hat kockázatos eszköz heti hozamai közti átlagos páronkénti 200 napos korreláció

A korreláció egyébként nem csak esésben erős, akkor is, amikor hirtelen minden jobb lesz, és egyszerre emelkednek meg a korábban szétütött eszközök. Ez a recessziós piac legaljára jellemző, és utána az idegesség elmúltával a korreláció csökkenése következik. Ez azért van, mert a bull piac stabilabb, második fázisában már nem azért vesznek valamit, mert előtte jól földbe volt döngölve, és esetleg a short pozíciókat tömegével zárják, hanem azért, mert magát az eszközt jónak találják. Ilyenkor a „jó” eszköz jobban emelkedik, mint a „nem rossz”, kisebbek benne a visszaesések is, ami összességében lecsökkenti a rövid távú együttmozgást a különböző minőségű befektetések között.

Most a korreláció emelkedésének azt a fázisát látjuk, amikor egy viszonylag nyugalmas periódus (2012-2015) után megint ész nélkül adnak, majd vesznek mindent, éppen ahogy a hangulat, vagy a pillanatnyi pozícionáltság diktálja. (A 200 napos együttmozgás esetén a 0,3-as együttható a kritikus, ez választotta el a válságperiódust a megelőző, illetve az azt követő nyugalmasabb időszakoktól. A dotcom-lufi kidurranásának enyheségét mutatja, hogy akkor teljesen normális együttmozgás volt az eszközök között).

Ebben a rezsimben két dolgot lehet tenni: kimaradni az egészből és várni, hogy elüljön a zaj és egyértelműen visszajön a bull, vagy eldönteni, hogy mi az irány, felvenni a pozíciót, és tudomásul venni, hogy a pozíció értéke borzasztóan fog napi szinten ingadozni. Mindkét stratégia jó, attól függ, hogy kinek melyikhez van gyomra.

Forrás: Bloomberg, Aegon