Az elmúlt időszakban számos elemzést olvashattunk a forintról. Az elemzők megosztottak, olvashattunk 300-ra visszacsúszó eurót, meg felrobbanó árfolyamot is, széles a skála. Íme, hogy látom én most a helyzetet, illetve mik a legfontosabb befolyásoló tényezők.

Két különböző dolog, hogy mit várunk rövid és mit hosszú távon, ez az első dimenzió, amit mindenképpen meg kell különböztetni. Más tényezők, események hatnak a kettőre, már csak ezért is érdemes külön tárgyalni.

Rövid távon nagyon sokat számít a relatív értékeltség, a momentum, a piaci hangulat, a technikai tényezők (kereslet-kínálat), technikai elemzés, illetve némileg kevésbé, de mindenképpen ott szerepelnek a fundamentumok is. Nézzük végig!

Ez utóbbi oldalról most segít, hogy javul(t) a forintban implikált carry (az FX swapokon keresztül elérhető kamat, mind az euróval, mind pedig a lengyel zlotyval szemben), emelkedtek a hazai pénzpiacon elérhető rövid kamatok is. Személy szerint – a jelenlegi információnk alapján – Magyarországon nem várok további kamatcsökkentést, ami azért lehet idővel támogató, mert a piac nem nulla valószínűséget rendel ehhez az eseményhez, viszont ha ez a szám idővel csökken (ahogy nem vágnak) az segíti a forintot. Szintén ide sorolandó, hogy a svájci jegybank döntése a régióval szemben relatíve kedvezően érintette hazánkat: az adósok nagy részét kimentettük már előtte, a gazdasági sérülékenység tehát csökkent, ez szinte minden manapság megjelenő hazánkat érintő elemzésben benne van – éppen ezért is mondanám, hogy ez rövid távon nagyobb részt a piaci hangulatot javítja (relatív a régióhoz képest), nem is a makrót.

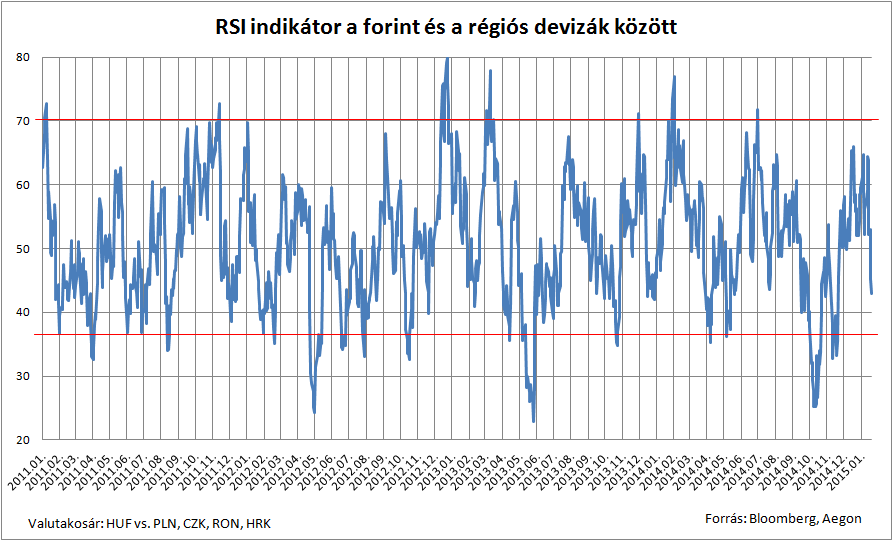

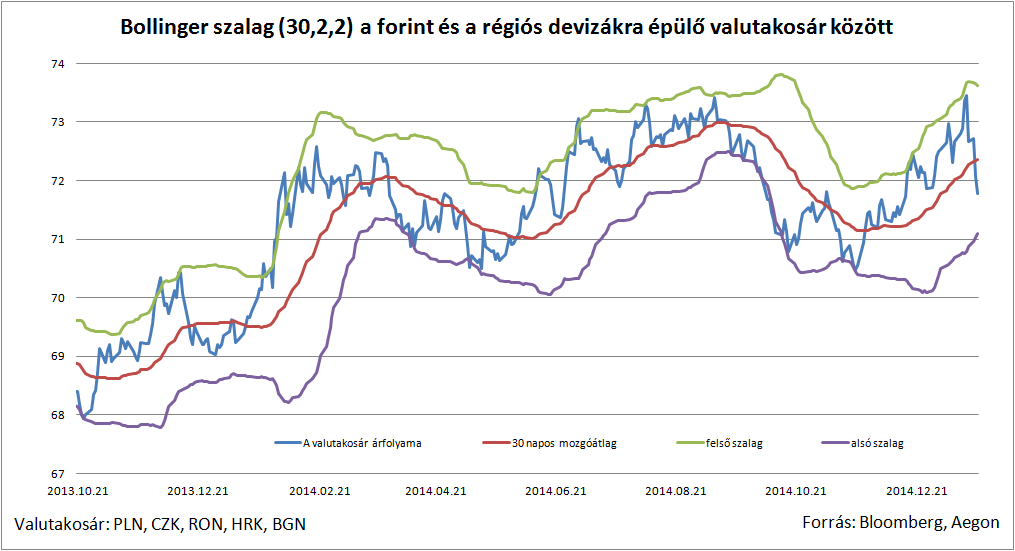

Rövid távon gyakran jól használhatóak a régiós devizákkal szemben felépített fenti indikátorok: a relatív erő és a Bollinger szalagok (az indikátorok leírását lásd lent). Alapvetően két esetben mondanak nekünk valamit: extrém értékeknél (a fordulás után, az RSI-nél 70 és 30-40, míg a Bollinger szalagoknál a 2 szórás távolság) jelentős korrekció jöhet, illetve ha ez megkezdődött, akkor még a mozgás momentuma segíthet. Ezek tekintetében jól látható, hogy például a december elei 305-ös szinteknél túlvettnek tűnt a forint, ami később jó jelzésnek bizonyult: nagy gyengülés követte. Jelenleg a másik oldalon vagyunk (voltunk 320 felett): a túladott forintban egy korrekció volt várható, ami most erős momentummal húzza le az árfolyamot. Ez szintén valamekkora további erősödés irányába mutat.

Rövid távon mindenképpen segítették a forintot az EKB eheti bejelentését övező várakozások: ceteris paribus az euró gyengült, a globális kockázati étvágy javult, ráadásul a hazai kötvényekbe is áramlott külföldi pénz, ami forintvásárlást generált.

Mi az, ami mégis megálljt parancsolhat az erősödésnek, mi az, ami miatt óvatos lennék? Ha ránézünk a technikai képre, akkor jól látható, hogy az elmúlt évben a 315-ös szint elég erős ellenállásnak bizonyult az EURHUF tekintetében (bár többször fölé kúszott az árfolyam kicsivel, mégsem tudott tartósan fölötte állandósulni az árfolyam), ez a szint most már támaszként szolgálhat.

Ennél azonban sokkal fontosabb tényező lehet az Európai Központi Bank e heti bejelentése. Anélkül, hogy belemennék a részletekbe, röviden elmondható, hogy a piacon olyan felfokozott várakozások alakultak ki, amit nagyon nehéz lesz elérni. A jegybanki döntéshozatal (pláne az Eurózónában) sokkal lassabb folyamat, nem beszélve arról, hogy a jegybanki célfüggvény sokkal hosszabb távú, mint a rövid fókusszal rendelkező piaci vélekedések. A teljes hatásmechanizmus hosszú hónapokban, sőt akár év(ek)ben mérhető, így a döntéshozók számára kevésbé vehető figyelembe a piac rövid távú elvárása (nem hagyhatják figyelmen kívül a bizalmi/hitelességi csatorna miatt, de jelen környezetben nem ez tűnik dominánsnak). (A jegybankárok és a piac célfüggvényeinek és a időtávjainak eltérésére kiváló bizonyíték a svájci jegybank múlt heti döntése.) Ráadásul az elmúlt időszak alapján elmondható, hogy az EKB eddig mindig kevesebb konkrét intézkedést vezetett be, mint amennyit belebegtetett.

Mit jelent mindez? Talán nagyobb esély mutatkozik arra, hogy a nagy bejelentés után csalódás lesz a piacokon, ami rövid távon erősítheti az eurót (a vártnál kisebb lazítás esetén korrekció lehet az euró-dollár keresztárfolyamban), illetve némi kockázatkerülési hullámot indíthat el a globális piacokon, ami negatívan érintheti a forintot is.

Rövid távon tehát egyelőre látványos momentummal erősödik a forint, de a határok limitáltnak tűnnek.

Mennyivel másabb a hosszú távú várakozásunk, mik változtathatják meg a teljes helyzetet?

Hosszabb távon sokkal fontosabbak lesznek a fundamentumok. A várakozásunk ebben a tekintetben támogató a forintra: én egyelőre nem várok kamatvágást, az állampapírokban van némi kamatelőny a régióhoz képest, az adósságdinamika javul(t) valamelyest, a gazdaság sérülékenysége csökkent, ráadásul bejönnek olyan árfolyamgyengülést fékező tényezők, mint a pozitív folyó fizetési mérleg, vagy a beáramló EU pénzek.

Technikai oldalról azonban van egy nagyon erős, folyamatos hosszú távú gyengülő trend. Egyelőre nem látszik, hogy ez miért törne meg. Ismeretes, hogy a gazdaságpolitika kimondatlan célja a forint gyengítése (vélhetően fokozatos, mérsékelt módon). Bár rövid távon enyhült a nyomás (a frank erősödése miatt a devizahitelesek jelentős része már mindenképpen jól járt), hosszabb távon nem gondolom, hogy változott volna a cél.

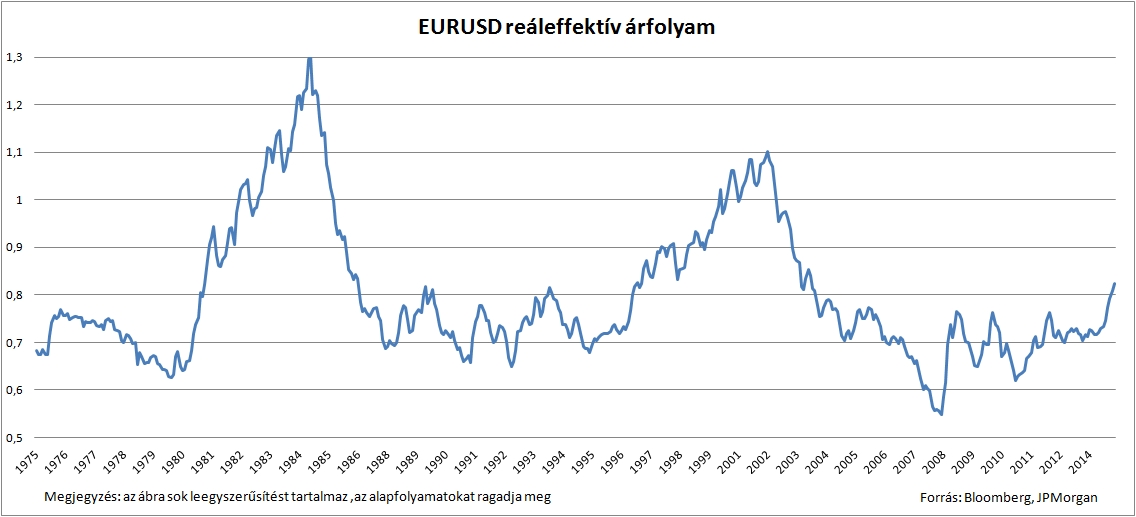

A forint (euróval szembeni) erőteljes gyengülésének (a fenti fundamentumok mellett) középtávon már az EKB várható intézkedései is határt szabhatnak. Bár a héten lényeges esélyt tulajdonítok annak, hogy az EKB csalódást okoz, idővel azonban azt várom, hogy fokozatosan lépni fog, ami önmagában az euró további gyengülését (az euró-dollár keresztárfolyam további csökkenését), és az európai kockázatos eszközök felülteljesítését hozhatja magával.

Mi tehát a konklúzió közép/hosszú távon? A jelenlegi szintekről gyengülhet még a forint, de talán nem drasztikusan. A mostani vagy valamivel ennél magasabbra várjuk az idei átlagárfolyamot.

Bizonyára felvetődik sokakban a kérdés: mi a helyzet a dollár-forint tekintetében? Rövid távon el tudok képzelni egy korrekciót a dollár esetében (a rosszabb adatok és esetleg későbbre csúszó kamatemelési várakozások a dollár oldaláról, az EKB-val kapcsolatos esetleges csalódás pedig az euró oldaláról hathat ebbe az irányba; a forintról pedig már írtam fent), de hosszabb távon szerintem továbbra is nagyon erősnek tűnik a zöldhasú. Az európai és az amerikai monetáris politika közötti különbség (míg az előbbiben még csak most készülnek igazán lazítani, addig a tengerentúlon már az emelésre készülnek) olyan erős tényező, amivel nagyon nehéz mit kezdeni. Ami ijesztő, hogy ez egy mindenki által elfogadott iránnyá vált (nagy a pozicionáltság, ami szintén a valamikori esetleges rövid távú korrekció felé mutathat), de a dolláreszközök felé való átsúlyozással nehéz szembe menni. A történelmi tapasztalatok is azt mutatják, hogy amikor megindult egy nagy dollárerősödési hullám az hosszú ideig (persze korrekciókkal, de) változatlanul kitartott (lásd lent).

Ha valaki devizakitettségben gondolkozik, akkor érdemes lehet inkább az amerikai dollár felé kacsingatni. Rövid távon indokolt lehet egy kis óvatosság, de ha valaki hosszabb távon gondolkodik, akkor egy-egy korrekcióban érdemes lehet zöldhasút venni, azaz úgy tűnik, hogy nem ment még el a hajó.

(Érdekes kérdés az is, hogy mi az, ami alapvetően megváltoztathatja a várt forgatókönyveket? Természetesen a monetáris politika minden érintett országban meghatározó: más a helyzet, ha idén egyáltalán nem lesz kamatemelés az USA-ban, más ha továbbra is csak verbális intervenciót kapunk az EKB-tól és semmi konkrétumot vagy ha ellenkezőleg brutális lazítást zúdítanak a nyakunkba, vagy ha éppen kamatot vágnak Magyarországon. Szintén megváltoztathatja az alaphelyzetet, ha a tavasszal esedékes felülvizsgálaton felminősítik Magyarországot a hitelminősítők. Csak pár a sok közül.)

RSI: relative strength index, relatív erősség index

Az egyik, ha nem a legismertebb előre mutató indikátor. Az adott eszköz önmagához viszonyított erősségét méri: konkrétan az adott instrumentum árfolyamának felfelé és lefelé mozgásainak százalékos arányát viszonyítja egymáshoz. Mi ezt kombináltuk össze a forint régiós devizákkal szembeni kosarával, így leegyszerűsítve azt mutatja meg, hogy a forint mennyire erős vagy éppen gyenge a régiós devizákkal szemben.

Az indikátor rövid távon hivatott arra, hogy az árfolyam lokális csúcsait/mélypontjait előre jelezze. Jobban működik nem trendelő eszközökkel.

Bollinger szalagok:

A szalagok számítása egyszerű, maga az eredmény mégis látványos. A középső vonal egy valamilyen mozgóátlag (én a 30 naposat használtam), maguk a felső és az alsó szalagok pedig valahány (itt 2) szórásra helyezkednek el a mindenkori mozgóátlagtól. A definícióból adódóan jól mutatja az extrém elmozdulásokat és a volatilitás változását is. Leginkább a szalagok szélénél történő forduló árulkodó, ami szintén a lokális csúcspontokra/mélypontokra enged következtetni.

A fenti ábránál szintén ezt kombináltam össze a forint régiós devizákkal szembeni kosarával.

Apró betűs rész: a fenti írás nem minősül befektetési ajánlásnak, értelemszerűen nem fedheti le az összes forgatókönyvet, egyszerűen csak a szerző saját, jelen információk alapján kialakított pillanatnyi véleményét tükrözi. Mindez a bejövő információk függvényében drasztikusan változhat.

Amennyiben tetszett a bejegyzés és az elsők között szeretnél értesülni új blogbejegyzéseinkről, oszd meg és lájkolj minket a Facebook-on!