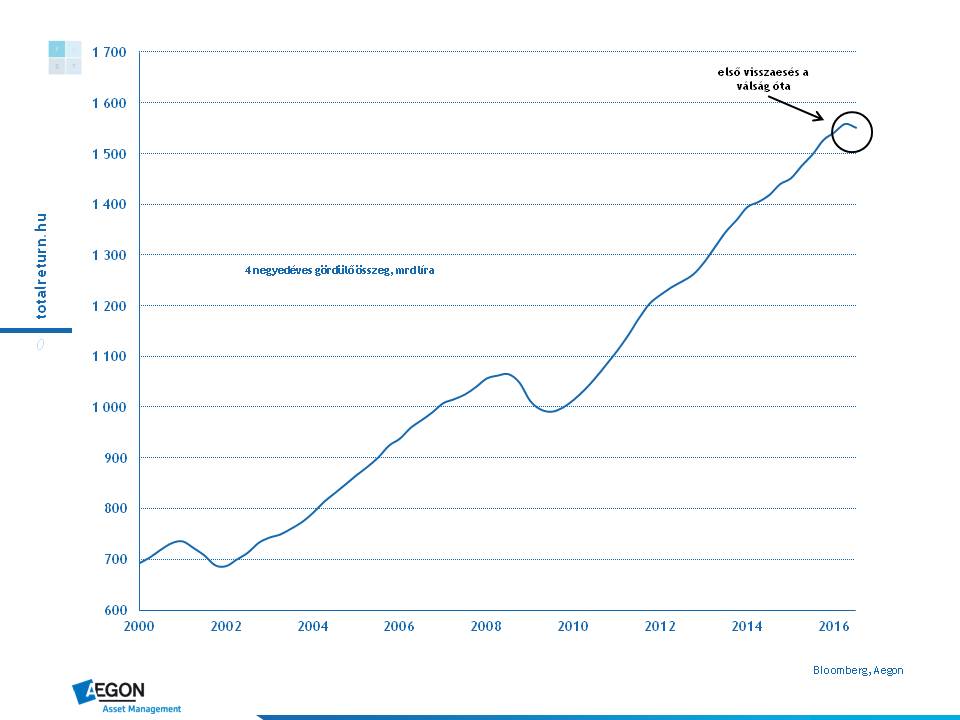

Törökország iskolapéldája annak, hogy állíthat fejre egy bankrendszer egy országot. Ez annak a fényében érdekes, hogy az ország éppen az akkor még erős bankrendszere miatt úszta meg relatíve jól a pénzügyi válságot. Volt ugyan egy negyedév, amikor a bruttó hazai össztermék az előző év azonos negyedévéhez képest 15 százalékkal volt alacsonyabb, de nagyon hamar vissza is pattant, és a GDP szintjét nézve látszik, hogy a visszaesés tényleg átmeneti volt. Ami nem látszik, az, hogy mi volt a növekedés hajtóereje a válság előtt és után.

A török GDP nagysága inflációs hatásokkal korrigálva, reálértéken

A török gazdaságot nagyon sokáig alacsony hitelpenetráció jellemezte, azaz viszonylag kevés banki forrás mellett, nagyjából önerőből gazdálkodtak a török vállalatok. Ez volt az oka annak, hogy a 2009-ben, ellentétben azokkal az országokkal, ahol a bankrendszer „fejlett” volt, a törököknél nem volt több pénzügyi válság, mint ami szükségszerűen begyűrűzött külföldről. A pénzügyi rendszer simán megállt a lábán.

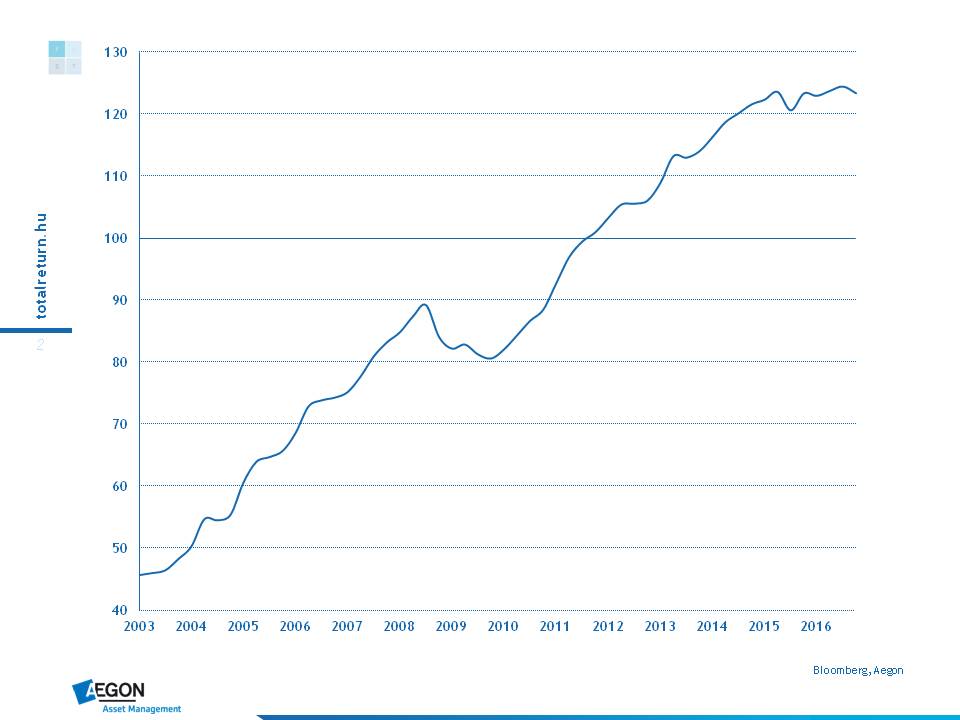

De ebben Törökországnak igazából csak szerencséje volt. Sok évtized lagymatag banki fejlődése után a hitelezés 2006-ban új sebességfokozatba kapcsolt, és az elkövetkező 10 évben a hitel/GDP ráta 25 százalékról 80 százalékra nőtt! A válság előtt ez a folyamat éppen csak elkezdődött, és a bankrendszer mérete akkor még nem volt túlzó. Most sem a 80 százalék a pláne, hanem a növekmény. Ilyen sebességű hitelexpanzió, ami már 10 éve tart, magában hozza azt, hogy egy idő után a hitelezés öncélúvá válik, a bankvezetés a folyamatos expanziót tartja csak szem előtt, és nem fontos a hitelportfólió minősége. Ismerős, ugye? A végeredmény mindig az, hogy a hitelek javarésze mindenféle baromságokra megy el, amelyek besülnek, a bankok meg ottmaradnak be nem hajtható követelésekkel, vagy olyan fedezetül elfogadott eszközparkkal, ami kevesebb ér, mint amit hitelfedezeti értékként anno beszámítottak.

A privátszektor hiteleinek GDP-hez viszonyított nagysága

Az expanziós fázisra az is jellemző, hogy annak ellenére, hogy ennyi pénzt nem lehet csak értelmes célokra elkövetni, a kimutatott rossz hitelállomány alacsony, egyszerűen azért, mert a bajba jutott adósok ilyenkor még tudnak új hiteleket felvenni, hogy a régi adósságok terheit törleszteni tudják. Ez a pilótajáték-fázis, amikor úgy tűnik, ezen csak nyerni lehet, de mindenki tudja, hogy amikor a mámornak vége, akkor fejfájós lesz az ébredés. Talán ez előtt lehet Törökország most.

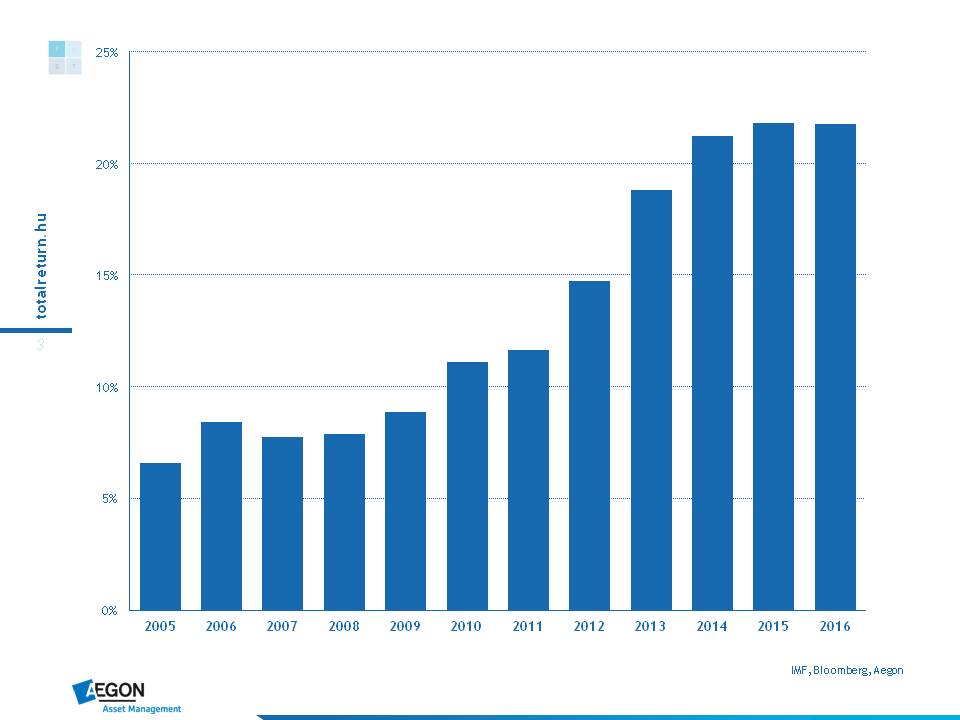

A hitelkiáramlás nem csak a GDP-hez mérve volt elképesztő, hanem ahhoz képest is, hogy erre a török bankoknak mennyi belső forrásuk állt rendelkezésre. A pénzügyi rendszer stabilitása szempontjából kritikus hitel/betét mutató a 2006-os 60 százalékról mára 124 százalékra emelkedett, azaz a betéti forrásaikhoz a bankok képest 24 százalékkal több hitelt helyeztek ki. Ez azért probléma, mert a nem-betéti források jellemzően a tőkepiacról professzionális befektetőktől érkeznek, akik, amikor azt érzik, hogy kezd forró lenni a pite, a befektetéseiket kivonják, megborítva a bankok immáron törékennyé vált pénzügyi stabilitását.

Hitel/betét mutató a török bankszektorban

A helyzetet tovább súlyosbítja az, hogy a vállalati hitelek negyven százaléka hagyományosan dollárban van, de a bankoknál elhelyezett devizabetétek nagysága nem tartott lépést a hitelexpanzió mértékével, így a deviza hitel/deviza betét-arány is megborult. A bankok így a devizahitelek mögé szükséges, de hiányzó devizát a nemzetközi bankközi piacról vették fel szindikált hitelek formájában.

A török bankrendszer külföldi adóssága a GDP arányában

Ezek a nemzetközi hitelcsapok azonban kezdenek elzáródni, ezért a török jegybank a devizatartalékok terhére elkezdte a bankrendszert dollárban finanszírozni, egyre nagyobb mértékben.

A török jegybank által nyújtott devizahitelek nagysága milliárd dollárban

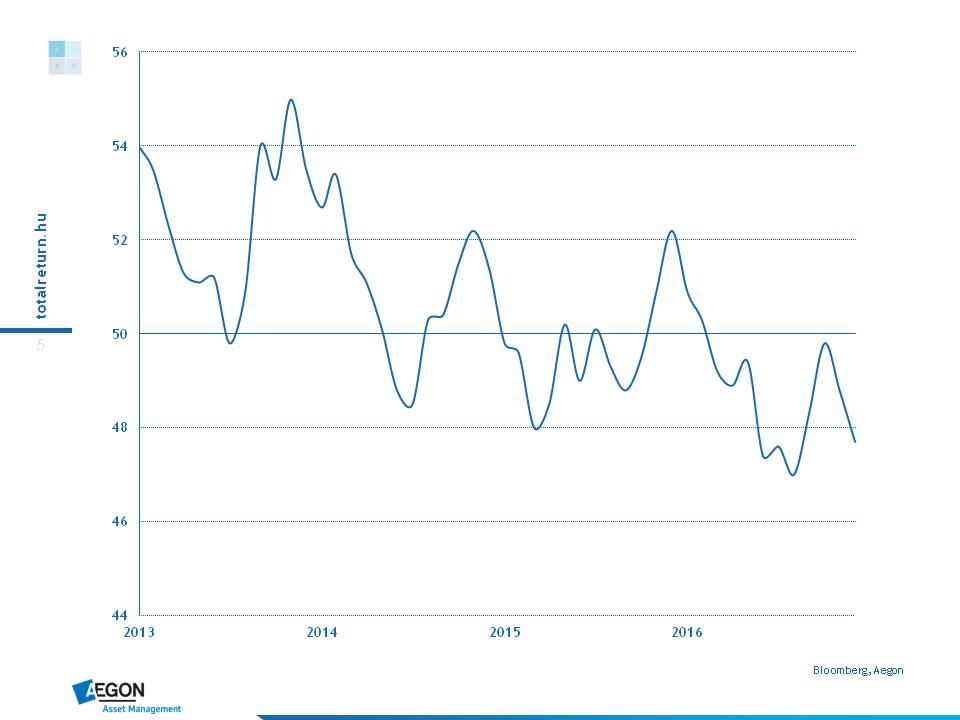

A török bankok devizaéhsége növekszik, és jobb híján a jegybank finanszírozza őket, ezzel egy ideig talpon tartva a bankrendszert. A jegybank összes devizaeszközének már 9 százalékát használja arra, hogy lélegeztető gépen tartsa a bankszektort, aminek fényében nem csoda, hogy a sok rossz lehetőség közül most azt választotta, hogy inkább engedte a devizát behasalni. Amennyiben intervencióval próbálná útját állni a leértékelődésnek, azzal, a strukturális problémák ismeretében, csak a devizatartalékot égetné el, kamatemelés esetén pedig a likviditási problémákkal küszködő bankok nyakára tenné a kést. Így aztán a deviza repül, ami viszont középtávon nem tesz jót a vállalati hiteladósoknak, akiknek ez lírában egyre nagyobb teher úgy, hogy a közben a konjunkturális kilátások is romlanak. cserébe nem ég el feleslegesen a devizatartalék, a belföldi kamatok pedig csak kicsit nagyobbak, mint mondjuk nyáron voltak.

Török vállalatok üzleti bizalmi indexe

A romló kilátások és a billenő pénzügyi egyensúly a devizában eladósodott ország vállalatait és a lakosságot arra sarkalja, hogy devizahiteleit igyekezzen visszafizetni, líra-eszközeit meg ahogy tudja, váltsa devizára. Ez aztán irgalmatlan nyomást helyez a lírára.

Emellett viszont igen érdekes, hogy a török tőzsde, ami tőkeérték szerint a negyven százalékban bankokból áll, milyen stabilan tartja magát (lírában mérve persze). A piacok tehát arra számítanak, hogy akármilyen is az árfolyam, a vállalati adósok fognak tudni fizetni, és a saját tőkéhez képest nem olyan nagy a bankok mérlegében levő kockázat, ami miatt most problémázni kellene.

A török tőzsdeindex heti bontásban

Azt viszont nem árt észben tartani, hogy a történelmi példák alapján agyatlan sebességű hitelezésből mindig óriási pofára esés volt. Hogy ez így lesz-e a Törökországban, és ha igen, mikor, arra még ezek szerint várni kell.

Forrás: BIS, Bloomberg, IMF, Markit, Türkiye Cumhuriyet Merkez Bankasi, Aegon