Hajmeresztő volt (eddig) a hét a tőkepiacokon. Hatalmas mozgások bontakoztak ki napok alatt a tőkepiacokon, olyan mértékűek, amelyekre 2011 óta nem volt példa (az S&P 6 nap leforgása alatt 2102-ről 1867,61-ig, 11,15%-ot esett). Joggal nevezhetjük ezt pániknak, ami mögött több tényező is húzódik (amerikai piacok túlértékeltsége, közelgő Fed kamatemelés, a görög választások és hitelcsomag körüli bizonytalanságok), de kétségtelenül a kínai gazdasági problémák álltak leginkább a középpontban.

A kínai növekedés körüli aggodalmak nem újak, már 2010 óta arról folyik az értekezés, hogy a legnagyobb ázsiai gazdaság vajon nagyon gyors ütemben fog-e visszaesni (hard landing) vagy a kommunista hatalom képes lesz megfékezni a gyors zuhanást. Ennek tükrében sok piaci szereplő értetlenül áll(t) a zuhanás előtt, hiszen érdemi új információ nem látott napvilágot az utóbbi időszakban.

Martin Wolf, a Financial Times vezető közgazdásza viszont arról ír 25-i cikkében, hogy azzal, hogy a kínai központi bank pánikszerűen próbálta korábban megfékezni a kínai részvénypiac zuhanását és nagy mértékben leértékelte a jüant, gyakorlatilag felhívta a figyelmet a gazdaság körüli jóval nagyobb problémákra és beismerte, hogy komolyabbak a növekedési veszélyek, mint ahogy korábban gondolták. Ez egybevág azzal az egyre gyakoribb vélekedéssel, hogy a kínai GDP számok nem mutatják „reálisan” a nemzeti össztermék bővülésének ütemét és ha más makroökönómiai indikátorokat vizsgálunk, akkor sokkal aggasztóbb helyzet tárul elénk.

Állítólag Li Keqiang, a Kínai Népköztársaság miniszterelnöke egy amerikai diplomatának azt mondta, hogy sokkal reálisabb képet kapunk, ha a hitelezés éves növekedési ütemét, az elektromos áram termelésének éves ütemét és a vasúti teherszállítás volumenének éves bővülését vetjük össze. Ebből a három adatból összegyúrva kapunk egy indexet (a lenti Li Ke Qiang indexet), amely jól mutatja a gazdaság éves bővülésének ütemét. Jelenleg ez a mutató 2,51%-on áll, míg a hivatalos kínai GDP adat 7%-ot mutat.

Forrás: Bloomberg, Aegon alapkezelő

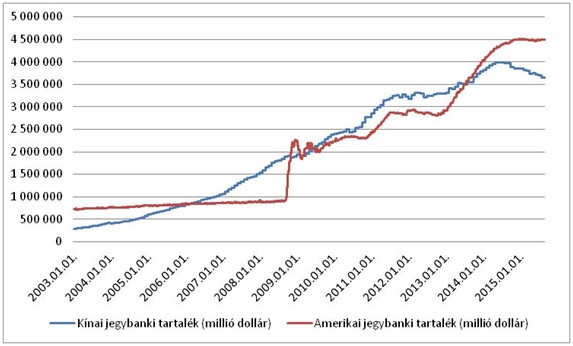

Azonban van egy olyan vélekedés is, miszerint a legnagyobb aggodalmat nem a kínai növekedés körüli számok okozták: a kínai jegybank 2003-tól kezdve példa nélküli módon kezdett bele a jegybanki tartalékok felduzzasztásába és 2014-re a tartalék nagysága elérte a 4000 milliárd dollárt. Ez alatt az idő alatt gyakorlatilag annyival duzzasztotta fel a kínai jegybank a mérlegfőösszegét, mint amennyi az összes amerikai mennyiségi lazítás mértéke együttvéve. A nemrégen elindított új deviza-rezsim következtében a piaci szereplők tovább jüan leértékelést várnak és ezzel együtt komoly megugrást a tőkekiáramlásban (egyesek szerint ennek mértéke augusztusban elérheti a 200 milliárd dollárt). A kínai jegybank a befektetők által a jüanra nehezedő eladói nyomást próbálja tompítani és ez a tartalék leapasztásával (és párhuzamosan külföldi eszközök eladásával) jár. A kínai jegybank akciója így viszont megegyezik egy fordított mennyiségi lazítással, egyesek már el is nevezték mennyiségi szigorításnak (Quantitative tightening – QT).

Forrás: Bloomberg, Aegon alapkezelő

Ha így nézzük, akkor ízelítőt kaphattunk abból, hogy a piac hogyan reagál a likviditási kondíciók túl korai szigorítására és ezáltal azt is láthatjuk, hogy nem lesz egyszerű dolga a jegybankoknak leépíteni a mérlegfőösszegüket. Már persze, ha nem akarják bedönteni a tőkepiacokat.

Forrás: Bloomberg, Aegon alapkezelő

A Merrill Lynch készített egy indexet, amely aktuálisan mutatja a globális likviditás alakulását (a mutató a hosszú távú átlagtól vett eltérést mutatja). Ezen is jól látszik a kínai QT hatása és jól látszik, hogy a jüan védelme azt eredményezte és eredményezi, hogy az elmúlt egy évben folyamatosan szigorodik a globális likviditási környezet.

Mi lehet ennek a következménye? A kockázatosabb eszközökön fokozódhat az eladói nyomás, hiszen csökken a likviditás. A kötvények esetében nem annyira egyértelmű, mert a hangulat romlásával kedvelt biztonságos eszközökként fognak rájuk tekinteni a befektetők, ami ellensúlyozhatja a jegybanki eladásokat (a jegybankok a külföldi tartalákokat kötvényekben tartják).

Mi az ami a kínai QT-t gyorsan ellensúlyozhatja? Természetesen ha a többi jegybank növeli a mennyiségi lazítás ütemét (vagy a Fed esetében újra elkezdi) ezzel nullázva a kínai jegybanki intervenció hatását. A kérdés csak az, hogy a jegybankárok mennyire ítélik meg károsnak a globális likviditás szűkülését a saját gazdaságukra nézve.