Ez euródollárban mindenki nagyon okos, vagy legalábbis szeretne az lenni. Én is. Most viszont tényleg nem egyértelmű, hogy a mi a pálya, egy éve csak az idegeinkkel játszik ezzel a sávozással, amiből akár felfele is kitörhet. Az 1,20 logikus célnak tűnik, de ott van az 1,24 mint 200 hetes mozgóátlag, meg mint az 1,05 körüli duplafenékből adódó célárfolyam, de ezt a devizaspekik úgyis jobban tudják, mint én. No persze mehet lefele is, nekem fogalmam sincs.

Az euró-dollár keresztárfolyam heti bontásban

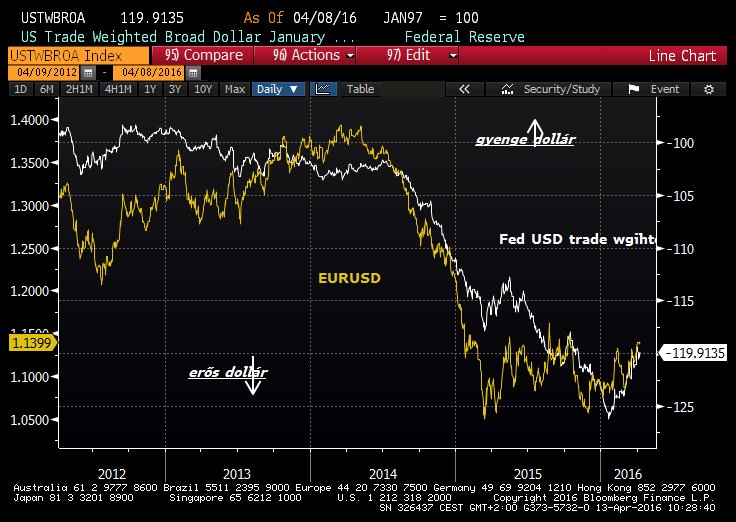

De ha csak ezt a viszonylatot nézzük, akkor nem látjuk a fáktól az erdőt. Az euró csak egy az Amerikai számára fontos devizák közül, a gazdaság szempontjából a külkereskedelmi partnerek devizái is lényegesek, és hozzájuk képest sok minden történt az elmúlt évben. A dollár a külkereskedelmi partnenerinek fizetőeszközeihez képest átlagosan most kb. 5 százalékkal erősebb, mint egy éve volt, de ebben a periódusban igen nagy utat járt be. A dollárerő csúcsa januárban volt, akkor a tavaly áprilishoz képest majdnem 10 százalékot ment a dollár, aminek a felét három hónap alatt vissza is adta.

Az euró-dollár keresztárfolyam és a dollár főbb kereskedelmi partnereivel szembeni átlagos árfolyama

A dollár értékét az elmúlt egy évben a feltörekvő devizák mozgatták, melyek a tavalyi gyalázat után most szépen értékelődnek fel. A feltörekvő fizetőeszközök sorsa viszont úgy tűnik, az utóbbi két évben az olajpiaci folyamatokhoz volt kötve úgy, hogy eső olajár mellett gyengültek, emelkedő mellett viszont erősödtek. Ez persze hosszú távon nem egy feltétlenül érvényes összefüggés, de tény, hogy az elmúlt két évben a két eszköz (olaj és a szélesen vett dollárárfolyam) között volt korreláció.

Az olajár és a dollár főbb kereskedelmi partnereivel szembeni átlagos árfolyama

Ez alapján két dolgot kell észben tartanunk. Az egyik, hogy jobb híján ezt a korrelációt tiszteletben tartjuk, és elfogadjuk, hogy emelkedő olajár a feltörekvő devizák erősödésével (és a dollár gyengülésével) jár együtt, legalábbis egyelőre. Kételyeink persze vannak, mert az okés, hogy a brazilt vagy a mexikóit erősíti a magas olajár, de az olajimportőr KRW vagy TWD emelkedő olajra miért rallyzik?

A másik, hogy a korreláció ilyen magas foka tőkepiaci stressz esetén jellemző, így mindez azt is jelenti, hogy az olajár emelkedése és a kockázatos eszközök, így a feltörekvő devizák szárnyalása miatt nem dőlhetünk hátra, éppen ellenkezőleg. Az elképesztően magas korreláció azt jelzi, hogy a helyzet nyugaton akkor is fokozódik, amikor felfele mennek az árfolyamok. Nem lennék most a kapitalisták helyében.

Forrás: Bloomberg